ДИПЛОМНАЯ РАБОТА

Развитие электронных платежных систем в России и их применение в ходе таможенного контроля

Аннотация

В данной выпускной квалификационной работе рассматриваются теоретические и практические вопросы развития электронных платежных систем в России и их применения в таможенном деле, в частности в ходе таможенного контроля, на примере Приволжского таможенного управления.

Структура данной выпускной квалификационной работы выглядит следующим образом.

Первая глава отражает теоретические аспекты организации электронных платежных систем, а именно характеристику и виды электронных платежных систем, а также особенности электронных платежных систем, применяемых в таможенном деле.

Во второй главе рассмотрен анализ применения электронных платежных систем в Приволжском таможенном управлении при уплате таможенных платежей. Проведен анализ поступлений таможенных платежей Приволжского таможенного управления в федеральный бюджет Российской Федерации.

В третьей главе сформулированы преимущества и недостатки применения электронных платежных систем в таможенном деле Российской Федерации, также разработаны мероприятия по совершенствованию применения электронных платежных систем в таможенном деле Российской Федерации.

Работа выполнена печатным способом на 92 страницах с использованием 45 источников, содержит 16 таблиц и 7 приложений.

Аnnotation

This final qualification paper examines the theoretical and practical aspects of the development of electronic payment systems in Russia and their application in customs, in particular during the customs control, as an example of the Volga customs management.

The structure of this final qualifying works as follows.

The first chapter deals with the theoretical aspects of the organization of electronic payment systems, namely the characteristics and types of electronic payment systems, as well as features of electronic payment systems used in customs.

The second chapter will analyze the use of electronic payment systems in the Volga Customs Department upon payment of customs duties. The analysis of the revenue of customs payments of the Volga customs management to the federal budget of the Russian Federation is given here as well.

Тhe third chapter the advantages and disadvantages of electronic payment systems in the customs of the Russian Federation are covered and the measures to improve the application of electronic payment systems in the customs of the Russian Federation are also worked out.

This work was printed on 92 pages, 45 sources being used, contains 16 tables and 7 applications.

Содержание

|

Введение……………………………………………………………………… |

5 |

|

1Теоретические аспекты организации электронных платежных систем и их применение в таможенном деле……………………………………........ |

8 |

|

1.1 Характеристика электронных платежных систем…………………….. |

8 |

|

1.2 Основные операции и виды электронных платежных систем………... |

17 |

|

1.3 Особенности электронных платежных систем, применяемых в таможенном деле…………………………………………………………….. |

24 |

|

2 Анализ применения электронных платежных систем в Приволжском таможенном управлении при уплате таможенных платежей…………….. |

35 |

|

2.1 Общая характеристика Приволжского таможенного управления……. |

35 |

|

2.2 Анализ поступления таможенных платежей Приволжского таможенного управления в Федеральный бюджет Российской Федерации……………………………………………………………………. |

42 |

|

2.3 Анализ применения электронных платежных систем в процессе уплаты платежей в Приволжском таможенном управлении..……………. |

52 |

|

3 Мероприятия по совершенствованию применения электронных платежных систем, применяемых в таможенном деле Российской Федерации …………………………………………………………………… |

58 |

|

3.1 Преимущества и недостатки применения электронных платежных систем в таможенном деле Российской Федерации ……………………… |

58 |

|

3.2 Мероприятия по совершенствованию применения электронных платежных систем в таможенном деле Российской Федерации ………… |

69 |

|

Заключение…………………………………………………………………... |

76 |

|

Список использованных источников………………………………………. |

79 |

|

Приложение А Список банков-эмитентов таможенных карт ………......... |

83 |

|

Приложение Б Схема прохождения денежных средств в уплату таможенных платежей с применением таможенных карт…………........... |

85 |

|

Приложение В Образец документа об отказе в авторизации…………….. |

86 |

|

Приложение Г Образец экземпляра № 1счета……… …………………….. |

87 |

|

Приложение Д Образец экземпляров № 2 и № 3 счета……………….…... |

88 |

|

Приложение Е Образец чека………………………………………………... |

89 |

|

Приложение Ж Товарооборот по странам…………………………………. |

90 |

Введение

Современные тенденции в сфере экономики, характеризуемые развитием глобализации и кооперации, усилением конкуренции, определяют необходимость организации деятельности в сфере платежных систем, основанной на общепринятых мировых стандартах и лучшей практике. Функционирование платежных систем становится предметом пристального внимания.

Современные платежные системы способны все более эффективно обеспечивать перемещение денежных средств, оптимизируя сферу денежного обращения и создавая, таким образом, благоприятные предпосылки для экономической деятельности. Интеграция России в мировую экономику, закрепление ее позиций на мировом рынке диктуют необходимость создания передовых платежных систем, отвечающих современным мировым требованиям и достижениям в данной области, а именно развития и совершенствования электронных платежных систем.

Во всем мире, в том числе в России, электронные платежные системы в значительной мере уже вытеснили другие способы оплаты. Это совершенно естественно, поскольку удобнее способа не найти - мгновенная оплата и мгновенная доставка. Российский рынок электронных платежных систем достаточно молодой, бурно развивающийся, однако по-прежнему недостаточно насыщенный, это связано с тем, что кредитные карты распространяются среди населения довольно медленно и, это несмотря на то, что число российских компаний, перечисляющих зарплату своим сотрудникам на карточные счета, и количество магазинов, принимающих кредитки, быстро растет.

Актуальность темы достаточно очевидна, так как все чаще и чаще в нашей жизни стали использоваться электронные платежи, но не каждый знает, что они собой представляют и как функционируют. Причины этого процесса достаточно очевидны, так как те средства денежного обращения, которые сейчас используются, отнюдь не являются идеальными и поэтому идет их непрерывное совершенствование. В какой-то момент накопленные усовершенствования приводят к смене инструментов. К тому же за последние 5-6 лет в нашу жизнь со стремительной скоростью ворвался Internet вместе со своими принципами общения, бизнеса и, что естественно, своими, принципиально новыми инструментами электронных расчетов.

При современном уровне развития науки и техники, информатизации различных областей жизни в современном обществе, появилось множество новых технических возможностей проведения денежных расчетов и взаимозачетов без использования денег так таковых. Коммерческие банки в современных условиях, просто обязаны идти в ногу со временем, и предоставлять клиентам усовершенствованные банковские услуги, связанные с применением электронных платежных систем, так как они позволяют повысить скорость обслуживания клиентов и снизить накладные расходы на осуществление платежей.

Основной проблемой при рассмотрении систем электронных платежей для новичка является многообразие их устройства и принципов работы и то, что при внешней похожести реализации в их глубине могут быть сокрыты достаточно разные технологические и финансовые механизмы.

Исследование развития электронных платежных систем, применяемых в таможенном деле, является актуальным, так как в данный период изменений, происходящих в таможенной сфере, а именно образования Таможенного Союза, необходим технологический прогресс в области совершенствования производства таможенных операций с товарами и таможенного контроля. Применение электронных платежных систем в таможенном деле необходимо для упрощения и ускорения процесса совершения таможенных операций с товарами и таможенного контроля.

Важно отметить, что российский опыт развития электронных платежных систем в таможенном деле недостаточно освещен в отечественной литературе. Неразработанность аспектов экономической эффективности электронной платежной системы в России, а также вопросов, касающихся дальнейшего функционирования и развития электронных платежных систем, применяемых в таможенном деле определили цель данного исследования.

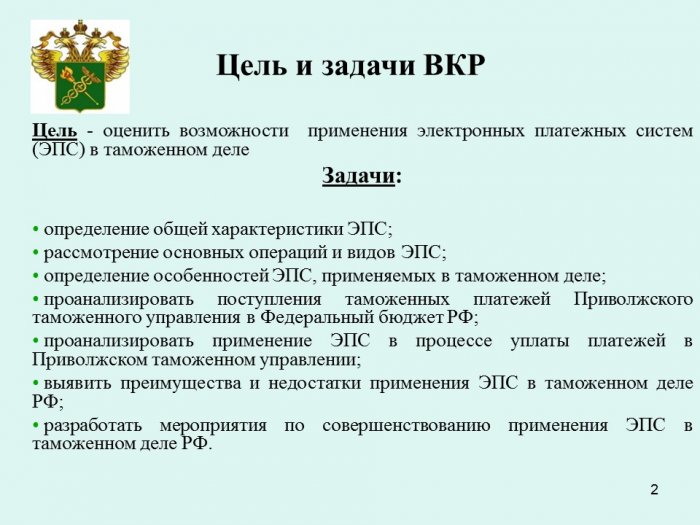

Цель исследования состоит в том, чтобы оценить возможности применения электронных платежных систем в таможенном деле.

Для реализации указанной цели были поставлены следующие задачи:

- определение общей характеристики электронных платежных систем;

- рассмотрение основных операций и видов электронных платежных систем;

- определение особенностей электронных платежных систем, применяемых в таможенном деле;

- проанализировать поступления таможенных платежей Приволжского таможенного управления в Федеральный бюджет Российской Федерации;

- проанализировать применение электронных платежных систем в процессе уплаты платежей в Приволжском таможенном управлении;

- выявление преимуществ и недостатков применения электронных платежных систем в таможенном деле Российской Федерации;

- разработать мероприятия по совершенствованию применения электронных платежных систем в таможенном деле Российской Федерации.

Объектом данного исследования является деятельность Приволжского таможенного управления по функционированию электронных платежных систем.

Предметом исследования дипломной работы является взаимодействие Приволжского таможенного управления с участниками экономической деятельности.

Методология данного исследования соответствует специфике рассматриваемых проблем и в работе используются общепринятые методы, такие как: анализ и синтез, статистический метод.

Теоретическую основу исследования составляют труды российских экономистов, посвященные платежным системам, совершенствованию платежных отношений и функционированию расчетных механизмов. Теоретической основой явились законные акты и нормативные документы Центрального банка, Федеральной Таможенной Службы, материалы дискуссий, научных конференций и статьи в периодической печати и средствах массовой информации.

Информационную базу исследования составляет действующее законодательство Российской Федерации, включающее законы и нормативные акты и положения Российской Федерации, законодательство Таможенного Союза, статистические данные официальных источников, отчетные данные Приволжского таможенного управления, материалы Федерального Казначейства, Федеральной Таможенной Службы, интернет-ресурсы, а также материалы международных платежных систем Mastercard International, Visa International и российских электронных платежных систем.

1Теоретические аспекты организации электронных платежных систем и их применение в таможенном деле

1.1 Характеристика электронных платежных систем

Платежная система является неотъемлемой частью финансовой инфраструктуры рыночной экономики, в условиях которой организация и функционирование денежно-кредитной, банковской и платежной систем определяется в значительной мере потребностями рынков, а государственный контроль обеспечивает их стабильность и безопасность. Развитие финансовой инфраструктуры, включая реформу платежной системы, стало первоочередной задачей в странах, где происходит становление рыночной экономики.

Современная экономика любого государства представляет собой широко разветвленную сеть сложных отношений миллионов входящих в нее хозяйствующих субъектов. Хорошо отлаженная платежная система играет ключевую роль в развитии межбанковских денежных рынков и рынков ценных бумаг.

Эффективность функционирования финансовых рынков и банковского сектора экономики во многом зависит от действующей в стране платежной системы [1].

Развитие международных финансов требует более быстрого перевода денежных средств, а бурный рост количества платежей вызывает необходимость использовать в платежных системах новые технологии, вычислительную технику и средства телекоммуникационной связи. Платежная система обслуживает денежное обращение, которое, в свою очередь, является инструментом денежно-кредитной политики страны. Совершенствование платежной системы идет не только по пути использования новых технологий и вычислительной техники, но и разработки и внедрения новых архитектурных построений, методов оптимизации расчетного процесса, эффективного управления внутридневной ликвидностью.

Однако участники финансовых рынков, заинтересованные в их дальнейшем развитии, а также хозяйствующие субъекты при увеличении темпов экономического роста постоянно будут выставлять требования к дальнейшему совершенствованию платежных систем, которое заключается в том числе и в сокращении сроков проведения платежей [2].

К платежным системам относятся как межбанковские системы для перевода крупных сумм денег, лежащие в основе функционирования национальных и международных рынков кредитов и капитала, так и системы для перевода небольших сумм, используемые хозяйствующими субъектами и частными лицами. Платежные системы состоят из ряда ключевых компонентов, включая деньги или денежные обязательства, обычно используемые финансовыми властями или финансовыми учреждениями, и широкий набор инструментов, правил и процедур для фиксирования, оповещения и перевода права собственности на эти обязательства между пользователями. Как в системах банковских переводов, так и в розничных платежных системах в большинстве индустриальных стран применяются преимущественно электронные технологии [3].

В экономической литературе встречаются различные трактовки понятия «платежная система» в зависимости от избранных критериев.

С точки зрения организационной структуры, платежная система рассматривается как совокупность адекватного программного обеспечения, линий связи, вычислительных мощностей, организаций работ, экономического и правового обеспечения.

С функциональной точки зрения, платёжная система - это набор механизмов, осуществляющий перемещение денежных фондов или как инструментарий, через который в денежном выражении реализуется передача стоимостей в рамках взятых обязательств.

С экономической точки зрения понятие «расчетно-платежная система» обычно определяется как совокупность платежей, проводимых безналичными перечислениями путем записей по счетам, либо путем зачета встречных требований и части наличных платежей, при которых деньги используются как платежное средство [4].

Платёжную систему иногда понимают как совокупность платёжных инструментов для расчётов между клиентом и банком, систему межбанковских расчётов, систему расчётов между коммерческими банками и центральным банком [1].

Платежная система является связующим звеном между денежной и кредитной системами через обслуживание движения денежных и финансовых потоков. Одна из основных задач, решаемых при создании платежной системы, состоит в выработке и соблюдении общих правил проведения платежей. Эти правила охватывают как чисто технические аспекты - стандарты данных, процедуры авторизации, спецификации на используемое оборудование и другие, так и финансовые аспекты - процедуры расчетов с предприятиями, правила взаиморасчетов между банками, тарифами и т.д. [5].

C организационной точки зрения, ядром платежной системы является основанная на договорных обязательствах ассоциация банков. В состав платежной системы также входят предприятия торговли и сервиса, образующие сеть точек обслуживания. Для успешного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.д. Таким образом, поскольку подавляющая часть платежей осуществляется при посредничестве институционализированных систем расчетов, то расчетно-платежная система может рассматриваться как система институтов, инструментов и процедур, используемых для перемещения денежных средств между экономическими агентами с целью погашения возникающих у них ежедневно платежных обязательств [6].

К числу основных принципов построения любой платежной системы можно отнести следующие:

1) потребность рынка в платежной системе;

2) наличие законодательной основы, не препятствующей созданию и функционированию платежной системы;

3) наличие и соответствующий уровень развития телекоммуникационной инфраструктуры, обеспечивающей надежность и полноценную поддержку технологии и работоспособности программно-аппаратного комплекса платежной системы;

4) правильный выбор и наличие программно-аппаратных средств, обеспечивающих безотказность, надежность, многофункциональность и гибкость работы платежной системы, а также подключение оконечных устройств (АТМ-банкоматы, POS-терминалы и прочее) любых производителей;

5) правильный выбор, разработка или использование готовой технологии платежной системы, открытой для интеграции с другими системами, охватывающей все аспекты сложных взаимоотношений и обеспечивающей четкое и надежное функционирование технологических и технических связей между участниками системы;

6) «безопасность» платежной системы, то есть защита каждого участника системы от финансовых потерь и предотвращение возможности всех видов мошенничества и финансовых преступлений. Это самый важный, наряду с надежностью и безотказностью, аспект построения и функционирования платежной системы [7].

Расширенными формами платёжных систем (включая физическую или электронную инфраструктуру и связанные с ними процедуры и протоколы) являются проведение финансовых транзакций с помощью банкоматов, платёжных киосков, POS-терминалов, карт с хранимой денежной стоимостью; проведение транзакций на валютных рынках, рынках фьючерсов, деривативов и опционов. Некоторые платёжные системы включают в себя кредитные механизмы, однако их следует рассматривать вне аспекта платёжных систем [6].

Основным предназначением платёжной системы является обеспечение динамики и устойчивости хозяйственного оборота. Как любой экономический институт платёжная система выполняет следующие функции:

- обеспечение участников хозяйства необходимой информацией о той или иной сфере экономических отношений;

- введение общих правил поведения участников хозяйства при совершении ими операций в той или иной сфере экономических отношений;

- координация действий участников хозяйства при совершении ими операций в той или иной сфере экономических отношений;

- формирование совместимых ожиданий участников хозяйства при совершении ими операций в той или иной сфере экономических отношений;

- снижение затрат на получение участниками хозяйства информации о намерениях агента при совершении операций в той или иной сфере экономических отношений;

- контроль за функционированием участников хозяйства в той или иной сфере экономических отношений [8].

Для выделения основных функций, выполняемых платежной системой, необходимо разбить сферы их реализации на три направления. Первое направление - это те функции, которые платежная система выполняет в сфере денежного обращения в экономике, второе направление - в области товарного оборота и третье - те функции, которые платежная система реализует в области обращения денежного капитал, которые представлены в таблице 1.1.

Применяемый подход способствует более детальному раскрытию сущности платежной системы [9].

Таблица 1.1 - Функции, выполняемые платежной системой в национальной экономике

|

Функции, выполняемые платёжной системой |

||

|

В денежном обращении |

В товарном обращении |

На рынке капиталов |

|

Предоставление участникам рынка информации о возможности совершения платежей |

Кредитование на товарных рынках с использованием вексельного обращения |

Представление участникам рынка информации о возможности использования кредитных денег в качестве денежного капитала |

|

Порядок регулирования и использования кредитных денег для проведения платежей |

Возможности и порядок совершения сделок купли-продажи товаров с использованием платежей кредитными деньгами |

Порядок регулирования и движения кредитных денег в экономике в качестве денежного капитала |

|

Контроль и надзор за проведением платежей с использованием кредитных денег |

Порядок регулирования сделок, совершаемых на товарных рынках с использованием расчетов кредитными деньгами |

Контроль за функционированием рынка при совершении операций движения кредитных денег в экономике в качестве денежного капитала |

|

|

Минимизация затрат участников рынка, связанных с получением дополнительной информации о контрагентах |

Минимизация затрат участников рынка при совершении операций движения кредитных денег в экономике в качестве денежного капитала |

Электронные платёжные системы (ЭПС) являются подвидом платёжных систем, которые обеспечивают осуществление транзакций электронных платежей через сети (например, Интернет) или платёжные чипы [10].

К концу 90-х годов XX века электронная коммерция в Интернете охватила практически все сегменты рынка: от оплаты коммунальных услуг до приобретения недвижимости, что привело к бурному развитию электронных платежных систем. Наибольшее распространение получили кредитные платежные системы, позволяющие осуществлять переводы денежных средств с использованием банковских пластиковых карт. Однако, с конца 1997 года в сегменте электронных платежей наметились серьезные изменения, обусловленные появлением сразу нескольких крупных компаний, начавших оказывать услуги по осуществлению электронных платежей.

Для Российской банковской системы 1998 год стал переломным в ее развитии. С этого года, который называют «чёрным», начались конструктивные изменения в банковской системе России. Именно после кризиса финансовые институты задумались о необходимости введения инноваций для привлечения клиентов и возвращения доверия.

Одним из видов таких инноваций являются платёжные системы для обеспечения расчётов через Интернет. Западный рынок электронных платёжных систем пережил бум развития в 1995-1997 гг. В России первые пробные проекты этих систем появились только в 1997 году, а пик их развития пришёлся на 1999-2000 гг. [11].

Началом отсчета развития платежных систем России можно считать начало 1998 года, ознаменованное появлением PayCash. Спустя год появилась самая известная и распространенная на данный момент система платежей WebMoney.

В середине 2002 года произошло еще одно знаковое событие: компанией Paycash было заключено соглашение с самой крупной поисковой системой Интернета Яндекс о запуске проекта Яндекс.Деньги – универсальной платежной системы. К концу 2002 года группой российских и украинских экономистов и программистов была создана система Rupay.

На текущий момент происходит отмирание несостоявшихся систем и бурное развитие наиболее перспективных. Интерес к данному рынку породил множество российских платёжных систем, которые по своему количеству уже сравнялись с зарубежными системами и становится все более актуальным для тех, кто собирается заниматься коммерцией с использованием Интернета [12].

Основной проблемой при рассмотрении систем электронных платежей для новичка является многообразие их устройства и принципов работы и то, что при внешней похожести реализации в их глубине могут быть сокрыты достаточно разные технологические и финансовые механизмы [13].

Широко используются термины – электронные расчеты, электронные платежные системы, электронные деньги и электронная наличность, которые должны быть отделены друг от друга и разъяснены.

Начнем с того, что правомерно говорить о появлении электронных расчетов как вида безналичных расчетов во второй половине ХХ века. Говоря иначе, передача информации о платежах по проводам существовала давно, но приобрела принципиально новое качество, когда на обоих концах проводов появились компьютеры. Информация передавалась с помощью телекса, телетайпа, компьютерных сетей, появившихся в то время. Качественно новый скачок выражался в том, что скорость осуществления платежей значительно возросла и появилась возможность их автоматической обработки.

В дальнейшем возникли также и электронные эквиваленты других видов расчетов – наличных платежей и иных платежных средств (например, чеков) [12].

Электронные деньги - это расплывчатый термин. Если внимательно рассмотреть то, что за ним кроется, легко понять, что электронные деньги – это некорректное название «электронной наличности», а также электронных платежных систем как таковых.

Это недоразумение в терминологии обусловлено вольностью перевода терминов с английского языка. Поскольку электронные расчеты в России развивались гораздо медленнее, чем в Европе и Америке, мы вынуждены были пользоваться прочно внедрившимися терминами. Сущность электронных денег состоит в хранении денежной стоимости на электронных носителях – смарт-картах или жестком диске компьютера [14].

Электронные деньги являются денежным обязательством эмитента перед их предъявителем и служат способом расчетов внутри электронной платежной системы с другими пользователями или продавцами товаров и услуг, заключившими с эмитентом соглашения [15].

Таким образом, электронные деньги являются многоцелевым продуктом. Ими можно свободно рассчитываться не только и не столько с самим эмитентом, сколько с множеством других участников системы. При этом, как правило, эмитентом выступает организация, не являющаяся ни центральным, ни коммерческим банком – и это важная особенность электронной платежной системы, ведь, получается, мы имеем дело с частными деньгами, выпущенными без участия государства [16].

Электронная наличность - это появившаяся в 90-х годах прошлого века технология, позволяющая проводить электронные расчеты, не привязанные впрямую к переводу денег со счета на счет в банке или другой финансовой организации, то есть напрямую между лицами – конечными участниками платежа. Другим важнейшим свойством электронной наличности является обеспечиваемая ею анонимность платежей. Авторизационный центр, удостоверяющий платеж, не имеет информации о том, кто конкретно и кому переводил деньги. Электронная наличность представляет собой один из видов электронных расчетов. Единица электронной наличности – не что иное, как финансовое обязательство эмитента (банка или другого финансового учреждения), по сути своей схожее с обычным векселем. Расчеты с помощью электронной наличности появляются там, где становится неудобным использование других систем оплаты [17].

Нормативного определения понятия электронной платежной системы действующее российское законодательство не содержит.

В практической деятельности под этим понятием понимаются платежные механизмы, при использовании которых платежи за товары, работы, услуги или получение наличных денег в кредитных организациях осуществляется дистанционно с помощью определенных технических устройств и каналов связи. В данном случае отсутствует необходимость перевода денег с одного счета на другой в банке или другой финансовой организации. Плательщику не нужно указывать сведения о себе (при оплате услуг или покупке товара, не требующего доставки, например, PIN-кода). Усиливается распространение электронных платежных систем, доступ к которым осуществляется с помощью мобильного телефона (через SMS, WAP и другие протоколы). Менее распространены другие способы: по модему, по телефону с тональным набором, по телефону через оператора [18].

К преимуществам электронной платежной системы относятся:

а) доступность – любой пользователь имеет возможность открыть собственный электронный счет;

б) мобильность – вне зависимости от места своего нахождения пользователь может осуществлять любые финансовые операции со своим счетом;

в) безопасность - передача информации ведется с использованием SSL протокола с кодовым ключом 128-bit либо другими криптографическими алгоритмами:

1) исключения возможности списания средств с аккаунта плательщика третьими лицами;

2) обеспечение возможности легитимного подтверждения плательщиком перед третьими лицами (например, судом) факта совершения платежа, его получения получателем и назначения данного платежа (например, получения товара надлежащего качества);

3) обеспечение возможности легитимного подтверждения получателем перед третьими лицами факта получения платежа и его назначения;

4) обеспечение возможности легитимного подтверждения эмитентом факта проведения всех авторизованных транзакций по данному аккаунту действительным владельцем данного аккаунта;

5) обеспечение гарантий, что перемещаемая с аккаунта сумма не будет украдена в момент передачи и попадет точно и исключительно по назначению;

6) исключение возможностей подделки квитанций эмитента пользователям;

7) обеспечение разрешения всех спорных вопросов между эмитентом и пользователями исключительно электронным образом с помощью сообщений с цифровой подписью;

8) обеспечение возможности разрешения спорных вопросов между пользователями без участия эмитента; система в целом должна быть устойчива к мошенническим действиям, в том числе - в случае форс-мажорных обстоятельств;

г) простота использования - для открытия и использования электронного счета не требуется специальных знаний;

д) оперативность - перевод средств со счета на счет происходит в считанные минуты.

К недостаткам электронных платежных систем в современных российских условиях следует отнести:

а) неразвитую инфраструктуру хранения и трансферты электронных средств;

б) зависимость пользователей от аппаратных средств и коммуникаций;

в) некоторые платежные системы находятся вне правовой зоны;

г) низкую безопасность;

д) конфиденциальность:

1) исключение возможности получения информации о действиях пользователей сторонними наблюдателями;

2) обеспечение необходимой степени анонимности плательщика для получателя платежа;

3) исключение возможности получения эмитентом информации о назначении платежа;

4) исключение возможности получения эмитентом информации о том, с каким из поступлений на аккаунт получателя связано каждое из списаний с аккаунта плательщика.

5) несовершенство законодательной базы в сфере электронных расчётов, лицензирование платёжных систем и алгоритмов криптозащиты [19].

Электронные платежи, как и любые другие, предусматривают наличие плательщика и получателя платежа. Задачей платежей, как известно, является перемещение денежной суммы от плательщика к получателю. В электронных системах такой перевод сопровождается протоколом электронного платежа. Этот процесс также требует наличия некоторого финансового института, соотносящего данные, которыми стороны обмениваются в платежном протоколе, с реальным перемещением денежных средств. Таким финансовым институтом может служить банк, работающий с реальными денежными средствами, или некоторая организация, выпускающая и контролирующая другие формы представления финансов.

Рисунок 1.1 - Схема перемещения реальных средств между участниками электронной платежной системы

Обычно банки исполняют в платежных протоколах две роли: эмитента (взаимодействующего с плательщиком) и эквайрера (взаимодействующего с получателем платежа). Кроме того, платежной системе необходим арбитр для разрешения возникающих споров.

Поскольку электронные платежные системы опосредуют электронные расчеты, в основу деления электронных платежных систем положены различные виды этих расчетов.

Кроме того, в этом вопросе очень важную роль играет программная и/или аппаратная технология, на которой базируется механизм электронных платежных систем [18].

Таким образом, в самом общем виде электронная платежная система - это технология, позволяющая производить расчеты напрямую между контрагентами. Можно сделать вывод, что система электронных платежных систем по функционированию схожа с традиционными деньгами. Их можно зарабатывать, оплачивать ими услуги и товары, передавать и получать от других людей, причем, как и в случае традиционных денег, платежи происходят в режиме реального времени. Например, если вам заплатили за что-либо, то деньги сразу окажутся у вас, и наоборот, как только вы произвели оплату, электронные деньги будут списаны с вашего электронного кошелька и отправлены получателю.

Защищенность, экономия времени и удобство использования – основные аспекты электронных платежных систем.

1.2 Основные операции и виды электронных платежных систем

Необходимо выделить следующие операции, осуществляемые электронными платежными системами:

1) операции по принятию наличных денежных средств от физических лиц для перечисления лицу, оказывающему услуги, которые признаются банковской операцией, предусмотренной п/п 9 ч.1 ст.5 ФЗ «О банках и банковской деятельности», но которые при определенных условиях можно осуществлять без лицензии Центрального банка РФ [20];

2) операции с использованием расчетных и кредитных банковских карт и оплата кредитными организациями платежных карт иных эмитентов;

3) операции с предоплаченными платежными картами кредитных организаций и эмитентов, отличных от кредитных организаций.

4) операции с использованием виртуальных денежных единиц, которые формально не подпадают под понятие банковской деятельности, поскольку их существование не связано с банковскими счетами.

Тем самым правовое регулирование деятельности электронных платежных систем осуществляется не по субъектному критерию, а через регулирование осуществляемых через них операций.

Первые два вида операций регулируются банковским законодательством. В частности, операции с банковскими картами (расчетными и кредитными), связаны с проведением операций по банковским счетам и, по сути, представляют собой отдельную форму безналичных расчетов. В качестве электронных кошельков могут выступать только платежные карты, которые являются предоплаченными финансовыми инструментами. Последние две операции, исходя из закрепленной в российском законодательстве системы понятий, не имеют отношения к банковской деятельности и поэтому требуют специального регулирования. Платежные карты как предоплаченный финансовый продукт могут использоваться и как самостоятельный инструмент, если они не являются носителями виртуальных денежных единиц. Кредитные организации при их эмиссии действуют как обычные юридические лица. Операции с использованием виртуальных денежных единиц являются особой конструкцией посредничества при расчетах. Необходимо законодательно разделить электронные платежные системы, использующие виртуальные денежные единицы, на открытые и закрытые. В закрытых электронных платежных системах виртуальные денежные единицы используются один раз для урегулирования обязательств между эмитентом и потребителем, а в открытых – между любыми участниками электронной платежной системы неограниченное количество раз. Чтобы ввести в отношении открытых электронных платежных системах принципиальный надзор и систему обеспечения финансовой устойчивости, необходимо закрепить систему требований к эмитентам и операторам (агентам) электронной платежной системы и определить контролирующий орган. В международных системах, типа национальной электронной платежной системы для стран СНГ, функции эмиссионных центров либо выполняют Национальные (Центральные) банки с возможностью обмена одних виртуальных денежных единиц на другие либо по соглашению участников создается единый эмиссионный центр. В закрытых электронных платежных системах между эмитентом и потребителем складываются отношения коммерческого кредитования в форме предоплаты согласно ст.823 Гражданского кодекса Российской Федерации.

Выделение указанных выше операций предопределяет разграничение электронных платежных систем на виды. По данному критерию можно выделить:

1) электронные платежные системы, использующие банковские и иные платежные карты;

2) электронные платежные системы с использованием цифровой наличности (цифровых денег);

3) «платежные шлюзы» [18].

Рассмотрим более детально эти виды электронных платежных систем.

Начнем с традиционных систем карточных счетов. Системы с использованием кредитных карточек в качестве платежных средств занимают в настоящее время лидирующее положение в мире среди существующих платежных систем. Успех применения пластиковых карт для расчетов связан с привычностью такого вида оплаты, во многом схожего с оплатой в традиционных платежных системах. Интернет используется в этом случае для передачи данных с применением технологий обеспечения информационной безопасности (цифровая подпись, шифрование данных и т.д.). Также необходимо отметить пресловутый психологический фактор: электронные деньги нельзя пощупать руками. Это обстоятельство приводит к тому, что при использовании кредитной пластиковой карточки ее владелец обычно тратит куда большие суммы, нежели при расплате наличными [21].

Так, согласно исследованиям, проведенных по заказу MasterCard, российские граждане при использовании кредитных карт в среднем тратят на 30% больше средств, чем при применении дебетовых. Вообще же, в среднем в России по одной кредитной карте в месяц тратится около 8,5 тыс. руб., в то время как аналогичный показатель по дебетовым картам составляет на 2 тыс. руб. меньше [22].

Помимо продавцов, в этой системе есть еще одна заинтересованная сторона – сами банки. Последние очень часто стимулируют использование кредитного пластика, устанавливая элементарно более высоки проценты за снятие денег по кредиткам, чем в случае с дебетовыми картами. В результате, владельцу кредитки выгоднее расплачиваться именно ею, а не наличными. Все это приводит к указанному выше психологическому фактору. Мало того, что деньги по кредитке «легко тратятся», так еще и карточку не надо держать в руках. Выгода для интернет-магазина и удобство для пользователя очевидны: никуда ходить не нужно, набираешь адрес сайта, выбираешь понравившийся товар, жмешь кнопку «Оплатить с помощью пластиковой карты», вводишь номер карты (на сайте интернет-магазина, или на сервере специализированной компании-оператора), и получаешь свою покупку [12].

Тем не менее, и здесь, разумеется, огромное множество подводных камней. Для пользователя эти «камни» связаны, прежде всего, с большими рисками в плане утери данных о своей кредитке, и, как следствие, потерям денег. Ситуация осложняется еще и тем фактом, что при осуществлении электронного платежа по карточки нет практически никакой возможности однозначно идентифицировать плательщика, тем самым убедившись, что он расплачивается собственными картами. Кроме того, отсутствие чека с подписью дает потенциальную возможность (в том числе и настоящим владельцам карт, вступившим в сговор с кем-либо) получение отказа в осуществлении той или иной покупки – «я [настоящий владелец карты] не совершал этой покупки». В результате интернет-магазину выставляется так называемый чарджбэк (штраф, возврат), от количества которых сильно зависят репутация интернет-магазина, платежной системы и банка-эквайера, и даже сама возможность дальнейшей работы. Как отмечают аналитики, ущерб от мошенничества с кредитными картами в мире достигает многих миллиардов долларов в год. Поэтому для обмена информацией в подобных системах используется протокол передачи данных Secure Electronic Transaction Specification (SET), который обеспечивает более надежную защиту номеров кредитных карт, а также другой информации, пересылаемой через Интернет.

Спецификация SET (разработана компаниями MasterCard и Visa при поддержке Netscape, IBM, Verisign и др.) является одним из кардинальных решений по безопасной оплате товаров с использованием кредитных карт. В основе спецификации SET лежит криптография с использованием публичных ключей и цифровых сертификатов. Протокол SET, должен обеспечить защиту клиентов от недобросовестных продавцов и защиту продавцов от мошенничества при помощи поддельных или краденых карточек. Недостатком SET на сегодняшний день является то, что все участники SET должны устанавливать у себя соответствующее программное обеспечение, что требует значительных инвестиций. Кроме того, после проведенного тестирования высказываются мнения о недостаточно высокой скорости проведения транзакций из-за операций шифрования. Несмотря на это протокол SET рассматривается, как будущее электронной коммерции в Интернет и считается призванным поднять ее на новый, более высокий уровень [23].

Основными недостатками кредитных систем с точки зрения покупателя являются:

- необходимость проверки кредитоспособности клиента и авторизации карточки, повышающая издержки на проведение транзакции. Так как за проведение каждой транзакции эмитент карточки берет порядка 1,5-3% от суммы транзакции, но не менее 20%, то производить оплату товаров в нижнем ценовом диапазоне (так называемые микроплатежи) становится невыгодно;

- отсутствие анонимности и, как следствие, навязчивый сервис со стороны торговых структур;

- ограниченное количество электронных магазинов, принимающих кредитные карточки;

- необходимость открытия кредитного счета;

- комплекс «передачи данных карточки по сети», что особенно характерно для России [24].

Рассмотрим более детально схему прохождения электронного платежа. Для начала необходимо определить основных участников. Прием (процессинг - обработка) пластиковых карт в качестве средств оплаты за товары и услуги в интернете называется интернет-эквайрингом. Основные участники электронного платежа: 1) покупатель, 2) Интернет-магазин, 3) банк-эмитент (выдавший карточку), 4) банк-эквайер (проводит первичную обработку транзакции и обеспечивает весь спектр операций с карточками, реализуемого партнерами), 5) платежный сервер (электронная платежная система, обеспечивающая безопасность прохождения платежа и многое другое). Стоит отметить, что существуют схемы и без участника №5, но они утопичны и сейчас практически не используются в силу огромных рисков.

Рисунок 1.2 - Схема прохождения электронного платежа

Таким образом, карточная электронная платежная система по большому счету является гарантом безопасного транспорта карточных данных к процессинговому центру банка-эквайера. Безусловно, в реальности эти системы выполняют значительно более широкие функции и предлагают множество сервисов, тем не менее, основное назначение именно таково.

С юридической точки зрения карточные электронные платежные системы являются обычным агентом в управлении операциями с карточным счетом владельца карты. По сути, они оперируют лишь записями о деньгах в банке, но никак не с самими деньгами. Типичные представители этого класса систем в нашей стране компании Cyberplat, Assist, Chronopay и другие. Примечательно, что подобные системы пока не получили широкого распространения в России, в то время как интернет-платежи по карточкам очень популярны за рубежом, где пластиковые карточки являются основным платежным средством [12].

Рассмотрим подробнее электронные платежные системы второго типа - оперирующие с цифровой наличностью. Огромные масштабы мошенничества привели к появлению принципиально нового типа электронных платежных систем, которые работают не с карточками, а с собственной валютой, эквивалентной согласно определенному курсу реальным деньгам. Пользователь, зарегистрировавшийся в системе, получает собственный интернет-кошелек – по сути, его счет с конкретной электронной платежной системой. Пополнив этот виртуальный кошелек более чем реальными деньгами, владелец «электронного бумажника» получает возможность использовать находящиеся в нем средства для оплаты товаров и услуг в партнерских интернет-магазинах системы. Пополнение счета происходит различными способами (в зависимости от системы), это и специальные предоплаченные карты, и банковский перевод, и почтовый перевод, и наличными в специализированных киосках и даже банкоматов банков-партнеров электронной платежной системы, и наличными в специальных обменных пунктах. Возможно также пополнение путем обмена в электронных обменных пунктах, которых насчитывается огромное количество. Вывод денег из системы обычно весьма запутан и неудобен (для пользователя, разумеется, для самой системы такая схема максимально выгодна). В результате пользователь получает некое хранилище, положить в которое деньги куда удобнее, чем достать их в случае необходимости (большие проценты, малое количество способов вывода денег и проч.), вместе с тем для использования самих денег, лежащих в вашем интернет-кошельке создано огромное количество вариантов. Основное преимущество электронных платежных систем, оперирующих цифровой наличностью, – возможность осуществления анонимных платежей. Однако, это качество имеет две стороны. С одной стороны, за счет этого плательщик может скрыть свою личность, тем самым совершая покупки, которые он не стал бы афишировать широкой публике, а для самого интернет-магазина это, по сути, уход от налогов. С другой же стороны, магазины-однодневки могут элементарно «кинуть», не оказав оплаченных товаров и услуг. Тем не менее, сама идея цифровой наличности, безусловно, перспективна. Именно ее основы заложил Давид Чаум своей технологией DigiCash. И, несмотря на все проблемы, электронные деньги достаточно прочно вошли в повседневную жизнь многих людей. Но при всем при этом, перспективы развития таких систем и их будущее достаточно неопределенны. Связана эта неопределенность с неопределенностью юридического статуса самих систем. Строго говоря, даже называть их электронными платежными системами не совсем верно, так как они оперируют виртуальными единицами (так, WebMoney называет себя «системой имущественных прав», а «Яндекс.Деньги» – «предоплаченные финансовый продукт»). Вместе с тем, данные платежные системы принимают весьма активное (а все более возрастающее) участие в электронной коммерции, а далее и в товарно-денежном обороте страны. При этом их деятельность не регламентируется центральным финансовым институтом страны, и непонятно, как будут развиваться электронные платежные системы этого типа, если соответствующий орган вдруг решится навести порядок. Примечательно, что адепты платежных систем с цифровой наличностью делают большой акцент на безопасность своих интернет-кошельков и платежей. Когда-то именно этот аспект оказался основополагающим для появления такого типа систем. Некоторые платежные системы цифровой наличности даже запустили в свое время сервис по пополнению интернет-кошельков с карточек, справедливо полагая, что это позволит значительно увеличить популярность таких систем. Популярность действительно возросла, но, прежде всего, у мошенников. И все благодаря той же анонимности. Так, например, в течение менее чем полугода с момента запуска подобного сервиса в WebMoney мошенники вывели около 1,5 млн. WMR (1 WMR=1 руб.), после чего услугу срочно прикрыли.

Цифровую наличность, несмотря на высокий уровень защиты, все равно воруют и весьма успешно. Причем представители этих платежных систем склонны все сваливать на неподготовленность пользователя в плане информационной безопасности, пользователи пытаются вернуть свои деньги, а мошенники, использующие в числе прочего социальную инженерию, реально наживаются на тех самых виртуальных деньгах. Вместе с тем, системы «цифровой наличности» хорошо развиваются, имеют свою аудиторию, и идеально подходят для решения целого ряда задач. В ряде случаев, пользоваться такими системами удобнее и проще, чем карточными. Однако четкое определение юридического статуса и правил игры для электронных платежных систем, оперирующих с цифровой наличностью, позволило бы сделать этот рынок более надежным, повысив к нему тем самым лояльность пользователей [18].

Что касается платежного шлюза, то он обеспечивает ONLINE и OFFLINE авторизацию пластиковых карт Visa, Eurocard/MasterCard и Union Card через сеть Интернет с использованием защищенных соединений. Система реализует функции, необходимые для расчетов между покупателями и магазинами с использованием в качестве платежного инструмента пластиковых карт. Кроме того, существует возможность гибкого встраивания в систему новых платежных инструментов, таких как счета для безналичных расчетов, скретч-карт, других платежных средств, например, система Телебанк и т.д. Система является открытой и предназначена для работы с электронными магазинами самого широкого профиля. Простота подключения и эксплуатации обеспечивается развитыми сервисными функциями и квалифицированной технической поддержкой [25].

Процесс оплаты через платежный шлюз включает следующие основные этапы:

1) спецификация платежного инструмента;

2) обработка запроса на оплату;

3) передача результатов обработки запроса магазину;

4) возврат результатов обработки запроса покупателю.

В системе реализованы следующие возможности:

- авторизация в реальном времени;

- защищенные транзакции (SSL);

- гибкая маршрутизация транзакций по нескольким процессинговым центрам;

- ручная обработка платежей;

- web-интерфейс для администрирования;

- уведомление по e-mail;

- биллинговая система;

- функционирование 24 часа в сутки и 7 дней в неделю [25].

Важным с юридической точки зрения является деление электронных платежных систем по территории деятельности на международные и национальные (российские).

Эмитенты международных электронных платежных систем, которые не имеют на территории Российской Федерации агентов и к которым доступ осуществляется только по каналам связи, по общему правилу, не попадают под юрисдикцию российского государства, а это имеет решающее значение для некоторых вопросов, например, для защиты прав потребителей, которая в таком случае должна осуществляться по месту нахождения эмитента и по действующему там законодательству [18].

В то же время необходимо учитывать, что к отношениям резидентов-потребителей с эмитентом зарубежной электронной платежной системы, использующей являющиеся предоплаченными финансовыми продуктами виртуальные денежные средства или платежные карты, в силу ст. 1211 Гражданского кодекса Российской Федерации применимо российское право как право места нахождения заимодавца (в данном случае это потребитель, вносящий деньги в ЭПС), если иное не установлено договором [26].

Таким образом, подводя итоги, можно сказать, что в ряде случаев, пользоваться системами цифровой наличности удобнее и проще, чем карточными. Для повышения надежности и степени доверия пользователей необходимо четкое определение юридического статуса и правил игры для электронных платежных систем, оперирующих цифровой наличностью.

На сегодняшний день общее состояние рыночной ниши платежных систем в России пока находится на стадии развития. Соответственно, объем участников и количества проводимых операций по сравнению с Северной Америкой и Западной Европой ничтожно мал. Тем не менее, наблюдая определенный прогресс, можно ожидать, что уже скоро в России повысится уровень использования сегмента Интернета, применяемого в целях ведения электронной коммерции, одновременно с числом финансовых институтов и качеством их услуг.

1.3 Особенности электронных платежных систем, применяемых в таможенном деле

Для упрощения и ускорения процесса совершения таможенных операций и таможенного контроля стало необходимым применение в таможенном деле электронных платежных систем.

Для упрощения процесса уплаты таможенных платежей при поддержке ФТС и Национальной ассоциации таможенных брокеров была создана единая электронная система «Таможенная карта», позволяющая рассчитываться на таможне с помощью электронной банковской карты.

ООО «Таможенная карта» зарегистрировано 16 июня 2000 г. (Свидетельство МРП № 001.264.388). Учредителями компании выступают ряд коммерческих и общественных организаций. Компания «Таможенная карта» занимается развитием системы расчетов на основе технологии, утвержденной приказом Государственного Таможенного Комитета № 757 от 3.08.2001 г.

В целях обеспечения технологического взаимодействия при уплате таможенных платежей с использованием таможенных карт, осуществления информационной поддержки участников расчетов по произведенным платежам, приказом Государственного Таможенного Комитета от 3.08.2001 г. № 758 компания «Таможенная карта» была определена координатором эмиссии таможенных карт [27].

Согласно приказу Федеральной Таможенной Службы «О координаторе эмиссии таможенных карт» от 21 июля 2008 г. № 888 в качестве координатора эмиссии микропроцессорных пластиковых карт (таможенных карт), используемых для уплаты таможенных и иных платежей было определено общество с ограниченной ответственностью «Таможенная платежная система» [28].

Участники внешнеэкономической деятельности (ВЭД) имеют возможность производить оплату таможенных и иных платежей как с использованием таможенных карт, эмитированных в рамках платежной системы ООО «Таможенная платежная система», так и с использованием таможенных карт, эмитированных в рамках платежной системы ООО «Таможенная карта».

Единая электронная система «Таможенная карта» - это специализированная межбанковская система электронных расчетов по таможенным платежам с использованием пластиковых карт, которая позволяет значительно упростить процедуру совершения таможенных операций с товарами и создана для тех, кому в силу специфики деятельности приходится часто осуществлять платежи на таможне [27].

На рисунке 1.3 представлен образец карты, эмитируемой ООО «Таможенная карта».

Рисунок 1.3 - Образец карты, эмитируемой ООО «Таможенная карта»

В соответствии с генеральным соглашением с ФТС компания «Таможенная карта» имеет право на предоставление права эмиссии коммерческим банкам Российской Федерации и обеспечение проведения расчетов по таможенным платежам, проведенных с использованием таможенных карт. Целью деятельности компании «Таможенная карта» является совершенствование системы уплаты таможенных платежей, сокращение сроков совершения таможенных операций с товарами.

Таможенные карты представляют собой единственный законодательно утвержденный способ оплаты таможенных платежей с использованием пластиковых карт непосредственно в таможенных органах [29].

Таможенная карта, имеющая встроенный микропроцессор, является инструментом доступа к корпоративному счету организации-участника внешнеэкономической деятельности, открываемому в банке для осуществления таможенных платежей. Использование таможенной карты позволяет организациям осуществить оплату не только таможенных пошлин, налогов, сборов и иных платежей, взимаемых в установленном порядке таможенными органами, но и предоставляет перед традиционными формами расчетов неоспоримые преимущества, обеспечивающими, в итоге, сокращение сроков совершения таможенных операций с товарами.

Все таможенные карты персонифицированы – лицевая поверхность содержит номер карты, инициалы держателя или наименование предприятия, дату окончания срока действия. На оборотную сторону карты наносится подпись держателя карты. Электронный чип содержит реквизиты предприятия или физического лица, держателя карты.

Держателю карты передается PIN-код, четырехзначное число, являющееся цифровым аналогом собственноручной подписи держателя карты. PIN-код подтверждает право владельца подписывать документы по операциям, совершенным с использованием карточного счета.

Платеж по карте возможен только в пользу таможенных органов, возможность платежа за третьих лиц может быть исключена по желанию клиента при выпуске карты [27].

Система «Таможенная карта» наращивает объем банков-участников, охват территории и планомерно осуществляет установку терминалов для приема таможенных карт по всей территории Российской Федерации.

«Таможенная карта» является международной платежной системой и действует в России, Белоруссии, Казахстане, Таджикистане и Киргизии. Работы по установке оборудования охватывают все без исключения региональные таможенные управления [27].

Система «Таможенная карта» выполняет ряд функций:

- обеспечивает полноту и своевременность поступления платежей, уплачиваемых с использованием таможенных карт, на счета таможенных органов, что гарантируется банками (входящими в реестр банков и иных кредитных организаций, которые могут выступать в качестве гаранта перед таможенными организациями);

- организует сеть приема таможенных карт в таможенных органах;

- обеспечивает круглосуточную работу электронной авторизации и обмен данными с электронными терминалами [30].

В соответствии с курсом Федеральной Таможенной Службы на оптимизацию таможенных операций с товарами, постоянно расширяется спектр услуг, предоставляемых по таможенным картам. Была утверждена возможность уплаты при помощи таможенных карт таможенных платежей в отношении товаров, помещаемых под таможенный режим переработки на таможенной территории. Возрастающей популярностью пользуются такие услуги по таможенным картам, как возможность резервирования сумм при получении акцизных марок на товары и возможность уплаты таможенных пошлин при ввозе автотранспорта физическими лицами.

Активные платежи по таможенным картам проводятся в регионах по всей территории России. Среди клиентов «Таможенной карты» есть ведущие предприятия пищевой промышленности, авиаперевозчики, предприятия нефтяного и энергетического комплекса, импортеры медикаментов, лесоперерабатывающие предприятия, и интерес к системе компаний, осуществляющих экспортно-импортные операции, постоянно растет.

Система «Таможенная карта» предоставляет участникам ВЭД принципиально новую инфраструктуру, позволяющую осуществлять безналичные денежные переводы любого объема в уплату таможенных платежей и обеспечивать 100% надежность этих переводов. Для этого на таможенных постах по всей территории России устанавливаются электронные терминалы, связанные в одну глобальную сеть. Участник ВЭД, использующий эту инфраструктуру, имеет возможность осуществлять оплату таможенных платежей со своего банковского счета в режиме реального времени и контролировать движение своих средств и исполнение платежей.

Для того чтобы иметь возможность пользоваться таможенной картой, участник ВЭД должен выбрать любой из банков-эмитентов таможенной карты, открыть в этом банке счет и заключить договор для получения таможенной карты. Полученную карту участник ВЭД может использовать для оплаты таможенных платежей и сборов на любом оборудованном таможенном посту в любом регионе России [29].

Таможенная карта предназначена для оплаты таможенных пошлин, налогов, сборов, пеней, штрафов, процентов и других таможенных платежей в рублях РФ, взимание которых возложено на таможенные органы, для обеспечения исполнения обязательств по уплате таможенных платежей, а также для идентификации плательщиков-участников ВЭД.

Таможенные карты могут использоваться для обеспечения обязательств импортера при получении акцизных марок. При этом импортеру не требуется отвлекать финансовые ресурсы для того, чтобы заранее депонировать средства на счете таможенного органа.

Таможенные карты могут использоваться для обеспечения уплаты таможенных платежей при транзите и доставке товаров под таможенным контролем. При этом не требуется заранее депонировать средства на счете таможенного органа или оформлять банковскую гарантию в качестве обеспечения выполнения обязательств по уплате таможенных платежей.

Таможенная карта дает возможность уплачивать обязательные валютные платежи в рублях, а также уплачивать таможенные платежи за третьих лиц.

Таможенная карта представлена в нескольких модификациях. При ее оформлении участник ВЭД самостоятельно выбирает наиболее подходящий вид [29].

Рассмотрим характеристику основных видов таможенных карт:

1) карта юридического/физического лица без возможности резервирования. По данной карте возможна оплата любых таможенных платежей;

2) карта юридического/физического лица с возможностью резервирования. По данной карте возможна оплата любых таможенных платежей, а также осуществление резервирования на специальном карточном счете платежного лимита в размере, необходимом для обеспечения обязательств плательщика при пересечении то варов и транспортных средств через границу Российской Федерации, а также осуществление платежей из-за резервированной суммы;

3) карта с возможностью уплаты платежей за третьих лиц без возможности резервирования. По данной карте возможна оплата любых таможенных платежей, в том числе за третьих лиц;

4) карта с возможностью уплаты платежей за третьих лиц с возможностью резервирования. По данной карте возможна оплата любых таможенных платежей, в том числе за третьих лиц, а также осуществление резервирования на специальном карточном счете платежного лимита в размере, необходимом для обеспечения обязательств плательщика при пересечении товаров и транспортных средств через границу Российской Федерации, а также осуществление платежей из-за резервированной суммы;

5) основные и дополнительные карты. Карты, эмитированные банком, подразделяются на основные и дополнительные. Основная и дополнительные карты выпускаются к одному счету и имеют единый расходный лимит [27].

Изменение данного расходного лимита возможно по любой из карт – основной или дополнительных к ней. Срок действия каждой карты – календарный год.

В случае необходимости установления индивидуальных лимитов по картам их следует определять как разные основные карты [27].

Банки – чрезвычайно важная составляющая системы «Таможенная карта». Дело в том, что держатель карты работает именно с банком – эмитентом таможенных карт. В настоящее время в систему входят банки по всей России, в то же время не накладывается никаких ограничений на вступление нового банка в «Таможенную карту». На практике начальный продукт таможенная карта обрастает целым пакетом сопутствующих банковских услуг. Именно этот пакет дополнительных услуг и является основным в конкуренции и борьбе банков-участников платежной системы за клиентов как участников ВЭД, уже применяющих таможенную карту, так и участников ВЭД, не использующих данный продукт, но являющихся потенциальными пользователями таможенной карты. Хочется отметить, что среди банков довольно-таки часто наблюдается картина переманивания клиентов путем предложения услуги «Таможенная карта». Ведь банковские ставки на рынке практически одинаковы, и выигрывает тот банк, который предоставит своему клиенту больший набор сопутствующих услуг.

В настоящий момент в платежной системе задействованы и зарубежные банки. О системе «Таможенная карта» знает большинство иностранных банков, работающих на российском рынке. В системе работает множество российских банков, коэффициент доверия к которым очень высок, как со стороны российских, так и зарубежных компаний. Среди них есть банки на любой вкус: крупные с развитой филиальной сетью и небольшие, имеющие возможность более гибко подходить к нуждам клиентов.

Чтобы открыть таможенную карту, можно перевести часть своих денег в другой банк, являющийся эмитентом таможенных карт, но это будет неудобно ни клиенту, ни его банку, из которого будут «уведены» деньги.

Поэтому следует просто сообщить своему банку о желании работать с использованием таможенной карты. Весьма вероятно, что вскоре банк станет участником системы, и будет получена нужная услуга без изменения привычного банковского обслуживания. Сейчас на рынке сложилась ситуация, что именно клиенты подталкивают банки к вступлению в платежную систему «Таможенная карта».

Банк-эмитент выполняет ряд функций:

- по вхождению в систему «Таможенная карта» получает право на проведение эмиссии таможенных карт;

- подписывает договора на эмиссию и обслуживание таможенных карт с юридическими и физическими лицами, клиентами банка, и ведет их счета;

- устанавливает тарифы и условия обслуживания клиентов банка по этим договорам [29].

Список банков, входящих в систему «Таможенная карта», представлен в приложении А [27].

В целях усиления контроля за обеспечением уплаты таможенных платежей и иных обязательств, предусмотренных таможенным законодательством, а также упрощения расчетов при уплате таможенных платежей и сокращения сроков проведения таможенных операций с товарами была утверждена технология применения микропроцессорных пластиковых карт (таможенных карт) при обеспечении уплаты таможенных платежей.

В соответствии с технологией, таможенная карта, как отмечалось выше, является микропроцессорной банковской картой, эмитируется кредитными организациями (банками-эмитентами) и является инструментом доступа к счету плательщика таможенных платежей в банке-эмитенте.

Уплата таможенных платежей с таможенной карты производится в валюте Российской Федерации, либо в валюте США. Наличие счета (чека, подтверждающего совершение сделки по таможенной карте), подписанного держателем карты и инспектором таможенного органа, считается фактическим поступлением денежных средств на счет таможни.

Схема прохождения денежных средств в уплату таможенных платежей с применением таможенных карт приведена в приложении Б [29].

Технология применения таможенной карты разработана для возможности применения микропроцессорных пластиковых карт, являющихся средством доступа к банковскому счету в банке-эмитенте через электронные терминалы или иные устройства и содержащие информацию, позволяющую держателю таможенной карты, эмитированных банками-эмитентами в соответствии с приказом ГТК от 3.08.2001 г. № 757 «О совершенствовании системы уплаты таможенных платежей», при обеспечении уплаты таможенных платежей за исключением случаев получения импортерами акцизных марок.

Технология определяет порядок приема таможенными органами таможенных карт для осуществления операций резервирования и разрезервирования денежных средств, а также уплаты таможенных платежей из резервированных денежных средств и учета проведенных по таможенным картам операций [31].

В таможне, осуществляющей прием таможенных платежей с применением таможенных карт, организуется рабочее место инспектора, состоящее либо из специализированного платежного электронного терминала (POS-терминала), либо из платежного терминала на базе персонального компьютера с устройством чтения микропроцессора таможенной карты и модема для сбора данных и передачи авторизационных сообщений.

Для расчетов с использованием таможенной карты участнику ВЭД открывается в одном из банков, оказывающих услуги по оформлению и обслуживанию таможенных карт, счет, который ведется в рублях Российской Федерации. Расчеты с использованием таможенной карты могут производиться только в пределах денежных средств, находящихся на счете участника ВЭД. Пополнение счета производится в безналичном порядке с иных счетов участника ВЭД, открытых в валюте Российской Федерации. Зачисленные на счет участника ВЭД денежные средства становятся доступными для таможенных платежей участника ВЭД с использованием таможенной карты после 18:00 рабочего дня, следующего за днем зачисления.

Порядок расчетов с использованием таможенной карты предусматривает при осуществлении платежа обязательное проведение авторизации – процедуры проверки таможенной карты с целью получения разрешения банка для проведения операций с использованием таможенной карты.

Таможенная карта подлежит перевыпуску в следующих случаях:

- по истечении срока действия таможенной карты;

- в случае утери/кражи таможенной карты;

- в случае нарушения работоспособности таможенной карты.

В случае утраты PIN-кода перевыпуск таможенной карты не требуется, достаточно сменить PIN-код [27].

Таможенная карта дает возможность осуществлять все виды таможенных платежей в любом таможенном органе на территории РФ 24 часа в сутки 7 дней в неделю. В соответствие с требованиями ФТС оборудованием для приема карт оснащаются все без исключения таможенные органы [29].

Таким образом, благодаря использованию участником внешнеэкономической деятельности таможенной карты, происходит упрощение и ускорение совершения таможенных операций с товарами, что является очень важным для выполнения поставленной цели - сокращения временных затрат.

Рассмотрим также как производится оплата таможенных и иных платежей с использованием таможенных карт, эмитированных в рамках платежной системы ООО «Таможенная платежная система».

Таможенная платежная система «Зеленый Коридор» - это платежная система, которая позволяет участникам ВЭД производить таможенные и иные платежи в процессе совершения таможенных операций с товарами непосредственно на таможенных постах в момент оформления грузов.

На рисунке 1.4 представлен образец карты, эмитируемой ООО «Таможенная платежная система».

Рисунок 1.4 - Образец карты, эмитируемой ООО «Таможенная платежная система»

Таможенная платежная система «Зеленый Коридор» активно развивается, количество установленных терминалов и банков – участников непрерывно растет. Работы по оснащению электронными терминалами для приема таможенных карт охватывают все региональные таможенные управления.

Координацию действий всех участников системы осуществляет Общество с ограниченной ответственностью «Таможенная платежная система», определенное ФТС России в качестве координатора эмиссии таможенных карт.

Основными участниками платежной системы и расчетов по таможенным картам являются:

- таможенные органы, оснащаемые электронными терминалами для приема таможенных карт;

- единый координатор эмиссии таможенных карт – процессинговый центр, обеспечивающий координацию и информационную поддержку участников системы.

Процессинговый центр таможенной карты в настоящее время предлагает банкам следующие услуги:

- персонализацию карт;

- ведение баз данных по картам, авторизациям, транзакциям;

- защищенный документооборот;

- систему подготовки отчетности по операциям с использованием таможенных карт;

- расчетный агент – кредитная организация, осуществляющая расчеты между участниками платежной системы;

- банки-эмитенты, заключившие договор с единым координатором эмиссии таможенных карт на выпуск карт;

- держатели таможенных карт - плательщики таможенных платежей [32].

Согласно Федеральному закону Российской Федерации от 27 ноября 2010 г. № 311-ФЗ «О таможенном регулировании в Российской Федерации» было введено понятие операторов платежных систем, под которыми понимаются юридические лица, осуществляющие информационный обмен между участниками расчетов при уплате таможенных пошлин, налогов с использованием электронных или платежных терминалов, банкоматов, ответственные за поступление на счет Федерального казначейства и (или) на счет, определенный международным договором государств - членов Таможенного союза, денежных средств, уплаченных с использованием электронных или платежных терминалов, банкоматов, и обеспечивающие надлежащее исполнение принимаемых на себя обязательств в соответствии с законодательством Российской Федерации путем предоставления банковских гарантий и (или) внесения денежных средств (денег) на счет Федерального казначейства. Требования к операторам платежных систем, порядок организации взаимодействия между оператором платежной системы, плательщиками таможенных пошлин, налогов и федеральным органом исполнительной власти, уполномоченным в области таможенного дела, определяются Правительством Российской Федерации [33].

Для участников «Таможенной платежной системы» организована Служба клиентской поддержки и возможность получения информации о проведении операций и состоянии счета в режиме реального времени.

Оформить карты «Зеленый Коридор» можно в одном из банков-участников, входящих в систему, представленных в приложении А [34].

Рассмотрим порядок применения банковских карт «Зеленый Коридор», который определен Соглашением от 6 ноября 2009 г. №92-09 «О порядке применения банковских карт «Зеленый Коридор» при уплате таможенных и иных платежей».

Таможенный платеж с использованием банковских карт «Зеленый Коридор» осуществляется через электронные терминалы, установленные ООО «Таможенная платежная система» [35].

Порядок действий должностных лиц таможенных органов при уплате таможенных и иных платежей с применением микропроцессорных пластиковых карт (таможенных карт) с использованием электронных терминалов, позволяющих считывать штриховые коды утвержден приказом ФТС Российской Федерации от 17 декабря 2010 г. «Об утверждении порядка действий должностных лиц таможенных органов при уплате таможенных и иных платежей с применением микропроцессорных пластиковых карт (таможенных карт) с использованием электронных терминалов, позволяющих считывать штриховые коды».

Порядок действий должностных лиц таможенных органов при уплате таможенных и иных платежей с применением микропроцессорных пластиковых карт (таможенных карт) с использованием электронных терминалов, позволяющих считывать штриховые, регламентирует работу должностных лиц таможенных органов Российской Федерации при уплате таможенных и иных платежей с применением микропроцессорных пластиковых карт (таможенных карт) через электронные платежные терминалы, оборудованные устройствами для считывания штриховых кодов [36].

Для проведения операции оплаты инспектор (на которого возложена ответственность за прием таможенных платежей) помещает таможенную карту в считывающее устройство терминала. После ввода держателем карты (законный пользователь таможенной карты, чье имя указано на лицевой стороне карты и образец подписи которого имеется на ее оборотной стороне) в терминал персонального кода, процессинговый центр «Таможенная платежная система» осуществляет проверку правильности введенных данных.

В случае трехкратного неверного ввода держателем карты персонального кода таможенная карта блокируется и в качестве средства проведения оплаты не принимается и возвращается держателю.

В случае правильного ввода держателем карты персонального кода инспектор набирает на терминале ИНН, КПП и ОКПО участника ВЭД, по обязательствам которого производится оплата [35].

В случае отказа процессингового центра в авторизации (подтверждении платежеспособности) операции инспектор возвращает таможенную карту ее держателю, при этом терминал распечатывает документ с указанием кода отказа, который приведен в приложении В.

При получении положительного ответа процессингового центра на авторизационный запрос терминал распечатывает счет в трех экземплярах, который приведен в приложении Г, Д.

После того, как держатель карты распишется на экземпляре № 1 счета, инспектор проверяет идентичность подписи держателя карты на экземпляре № 1 счета с образцом подписи на таможенной карте.

В случае несовпадения образца подписи держателя карты, находящейся на самой карте, с подписью на экземпляре № 1 счета инспектор возвращает таможенную карту ее держателю. При этом инспектор одновременно с возвратом перечисленных документов нажимает на терминале соответствующую клавишу отмены операции по осуществлению оплаты таможенных платежей. Все три экземпляра распечатанного счета уничтожаются инспектором в присутствии держателя карты.

В случае совпадения подписи держателя карты на экземпляре № 1 счета с образцом подписи на таможенной карте инспектор подтверждает произведенный платеж нажатием соответствующей клавиши на терминале. При этом терминал распечатывает чек, подтверждающий успешное завершение проведенной операции, который приведен в приложении Е.

В экземпляр № 1 счета с подписью держателя карты инспектор вносит данные, удостоверяющие личность держателя карты, которые заверяет личной номерной печатью и подписывает (с расшифровкой). Экземпляр № 1 счета и чек инспектор передает в отдел таможенных платежей таможни.

На двух неподписанных экземплярах № 2 и № 3 счета инспектор делает запись «ОПЛАЧЕНО», которую заверяет личной номерной печатью и подписывает (с расшифровкой). Один экземпляр неподписанного держателем карты счета инспектор передает декларанту (держателю карты), второй - инспектор приобщает к комплекту документов, внеся в опись документов номер и дату счета.

После завершения каждой успешной операции на терминале инспектор осуществляет передачу информации о совершенной сделке из терминала в процессинговый центр. При этом терминал распечатывает чек, подтверждающий успешное завершение проведенной операции.

В соответствии с Технологией расчетов по таможенным и иным платежам с применением микропроцессорных пластиковых карт (таможенных карт), утвержденной приказом Государственного Таможенного Комитета России от 3 августа 2001 г. № 757 «О совершенствовании системы уплаты таможенных платежей», наличие счета, сформированного терминалом и подписанного держателем банковской карты и инспектором таможни, и чека, подтверждающего успешное завершение проведенной операции, считается фактическим поступлением денежных средств на счета, открытые для учета таможенных и иных платежей [35].

Таможенные платежи, уплачиваемые с применением карт, зачисляются на счета, открытые для учета таможенных и иных платежей.

Отдел таможенных платежей таможни осуществляет контроль за сроками и полнотой поступления таможенных платежей, уплаченных с применением карт, на указанные счета. Учет таможенных платежей, уплаченных с применением карт, производится в соответствии с установленным порядком [35].

Таким образом, можно сделать вывод о том, что ООО «Таможенная карта» и ООО «Таможенная платежная система» - это рабочие системы, принятые как стандарт крупнейшими российскими банками и признаваемые банками других стран. Развитое межбанковское сотрудничество между странами на уровне крупных коммерческих банков уже сегодня обеспечивает функционирование их механизмов за пределами России, в первую очередь – поддержку транзитных операций.

В целом по всей главе можно сделать вывод о том, что с развитием электронных технологий популярность электронных платежных систем постоянно растет. На сегодняшний день количество пользователей электронными платежными системами стремительно увеличивается. Как результат интенсивного развития торговых отношений в интернете стало появление такого сервиса как электронные платежные системы. Данный сервис максимально упростил проведение финансовых операций в сети и положил начало развитию электронной коммерции. Платежные системы электронной коммерции, предоставляют собой инструмент, который дает возможность пользователям рассчитываться друг с другом, не прибегая к сторонним финансовым организациям. Благодаря существованию электронных платежных систем у пользователей интернет появилось множество новых возможностей и удобств. Это и большой выбор способов оплаты, и оперативность и простота в использовании, бесплатная регистрация и обслуживание, возможность производить расчет различными валютами, постоянный доступ к электронным ресурсам их обмена, а также множество других преимуществ.