Министерство образования и науки Российской Федерации Федеральное агентство по образованию ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ» Финансово-экономический факультет

Кафедра таможенного дела

ДИПЛОМНАЯ РАБОТА

Влияние нелегального вывоза капитала и отмывание денег на экономику

Российской Федерации

2010

Аннотация

В данной ВКР рассматриваются теоретические и практические вопросы проблем, связанных с незаконным вывозом капитала и легализацией (отмыванием) денег в Российской Федерации.

Структура данной ВКР выглядит следующим образом.

Первый раздел отражает теоретические основы нелегального вывоза капитала и легализации (отмывания) денег в России. Кроме того, в первой главе изучены схемы, используемые при незаконном вывозе капитала.

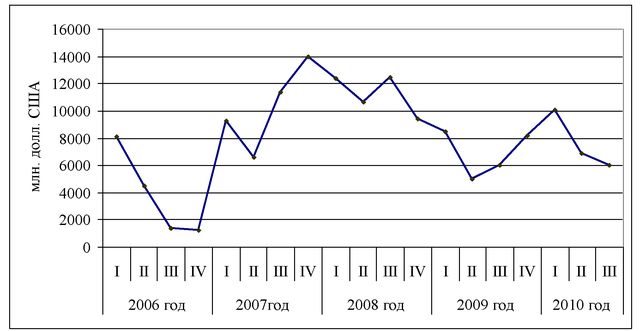

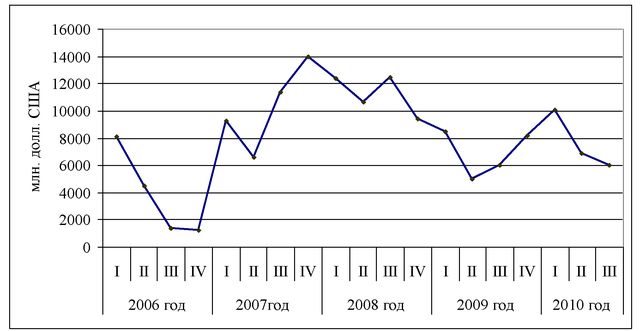

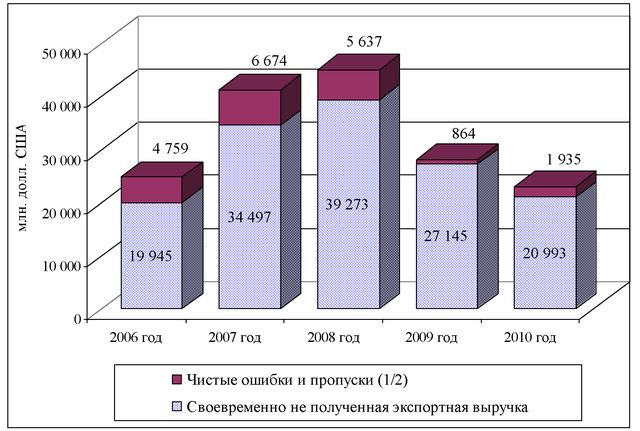

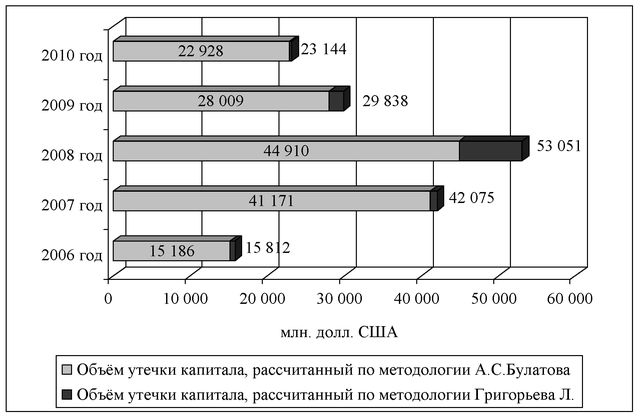

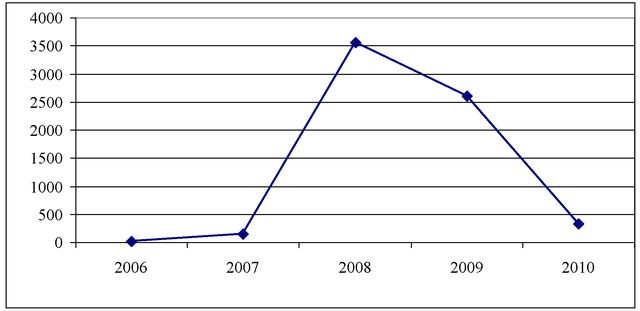

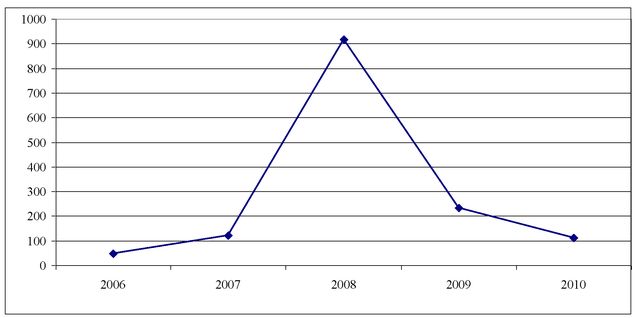

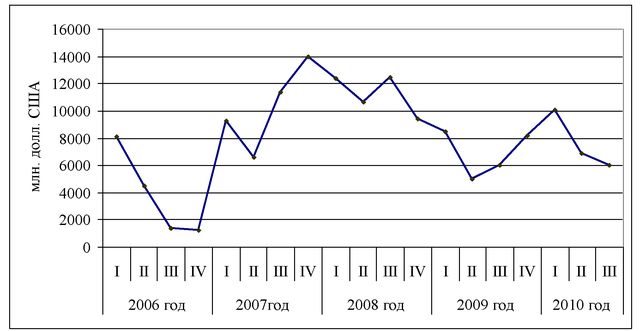

Во втором разделе проведён сравнительный анализ масштабов нелегального вывоза капитала из страны на основе данных Платёжного баланса Российской Федерации, а также на основе данных о результатах валютного контроля Оренбургской таможни. Выявлены результаты исследования. Здесь же рассмотрены проблемы России, связанные с утечкой капитала и легализацией денег.

В третьем разделе приведён ряд мер по предотвращению незаконного вывоза капитала и совершенствованию организационной системы по противодействию легализации доходов, полученных преступным путём.

Работа выполнена печатным способом на 102 листах с использованием 49 источников, содержит 7 таблиц, 14 рисунков и 2 приложения.

Annotation

This research paper examines the theoretical and practical aspects of problems associated with the illegal export of capital and the legalization (laundering) of money in the Russian Federation.

The structure of this thesis is as follows.

The first chapter reflects the theoretical foundations of illegal export of capital and the legalization (laundering) of money in Russia. In addition, in the first chapter examined the scheme used in the illicit export of capital.

In the second chapter, a comparative analysis of the scale of illegal capital outflow from the country on the basis of balance of payments data of the Russian Federation, as well as on the basis of the results of foreign exchange controls Orenburg customs. Revealed the results of the study. It also examined the problems of Russia related to capital flight and money laundering.

The third chapter provides a series of measures to prevent the illegal export of capital and improve organizational systems to combat money laundering, proceeds of crime.

This work was printed way for 102 pages with 49 sources, contains 7 tables, 14 figures and 2 applications.

Введение..........................................................................................................................................................................5

1 Теоретические основы нелегального вывоза капитала и легализации

(отмывания) денег..................................................................................................................................................9

1.1 Сущность и причины утечки капитала..................................................................................................9

1.2 Каналы и основные схемы, используемые при незаконном вывозе

капитала........................................................................................................................................................................................................................16

1.3 Характеристика и особенности легализации (отмывания) денег..................23

2 Анализ и оценка проблем, связанных с незаконным вывозом капитала и

легализацией (отмыванием) денег в Российской Федерации..........................................37

2.1 Анализ масштабов нелегального вывоза капитала из Российской

Федерации на основе данных платёжного баланса..................................................................37

2.2 Оценка нелегального вывоза капитала на основе данных о результатах

валютного контроля Оренбургской таможни................................................................................46

2.3 Проблемы нелегального вывоза капитала и легализации (отмывания)

денег в России............................................................................................................................................................50

3 Направления и меры противодействия незаконному вывозу капитала и

легализации (отмыванию) денег................................................................................................................56

3.1 Меры противодействия утечке капитала....................................................................................................56

3.2 Направления совершенствования организационной системы в сфере

противодействия легализации денег: тенденции и перспективы................................65

Заключение........................................................................................................................................................................81

Список использованных источников................................................................................................84

Приложение А Платежный баланс Российской Федерации за 2006-2010

года........................................................................................................................................................................................87

Приложение Б Сведения о результатах валютного контроля Оренбургской таможни за 2006-2010 года............................................................................................................................98

Одной из наиболее сложных проблем, с которыми столкнулась Россия за годы экономических преобразований, является утечка капитала из страны. Ежегодно отечественная экономика теряет миллиарды долларов США, что является серьёзным препятствием на пути к экономическому росту. Масштабы данного явления оказали крайне негативное влияние на объём инвестиций и привели к значительному разрушению производственного, интеллектуального и социального потенциала России.

Однако, несмотря на всю значимость и губительность утечки капитала для экономики страны, и неоднократное публичное озвучивание серьезных намерений со стороны государства по решению данной проблемы, до сих пор в России так и не было реализовано конкретных мер, позволяющих уменьшить объем утечки отечественных капиталов за рубеж. Более того, среди специалистов существуют весьма серьезные расхождения в понимании причин возникновения данного явления, оценке его масштабов и способах по улучшению ситуации в данной области.

Как результат, Россия, остро нуждается в финансовых ресурсах для проведения экономических преобразований, по сути, стала крупным финансовым «донором» для экономик развитых стран, так как вследствие ежегодной непрекращающейся утечке капитала из России за рубеж оказалось аккумулировано порядка 200-250 млрд долларов США, принадлежащих отечественным предприятиям и частным лицам. Возвращение хотя бы части данных ресурсов способно дать мощный толчок развитию экономики России и позволить в более сжатые сроки и с меньшими социальными и экономическими потрясениями провести необходимые структурные реформы.

Но для того, чтобы вернуть в страну капитал, нужно решить целый комплекс проблем: от политической и экономической стабилизации до совершенствования российского инвестиционного, налогового и юридического законодательства. Необходимо выработать механизмы, способные не только сократить масштабы утечки капитала из России, но и создать условия для его репатриации.

Утечка капитала из России и легализация (отмывание) денег -вопросы, широко обсуждаемые в нашей стране. Однако, несмотря на большое количество материала по данной тематике, очевидна нехватка серьезных фундаментальных работ, раскрывающих особенности явления и пути решения проблемы.

Таким образом, предотвращение нелегального вывоза российского капитала за рубеж может способствовать стабилизации курса национальной валюты, росту золотовалютных резервов, более точному прогнозированию платежного баланса Российской Федерации. Выработка мер предотвращения незаконного вывоза капитала, в том числе посредством системы валютного регулирования и валютного контроля, является объективной необходимостью, цель которой - повышение стабильности финансовокредитной и, в частности банковской системы, состояния финансового рынка, улучшение инвестиционного климата. От эффективности мер предотвращения утечки капитала во многом зависят эффективность и уровень развития экономики страны, место России в международной финансовой системе.

Вопрос о практике отмывания денег, означающей легализацию доходов, полученных преступным или незаконным путём, приобрёл в России особую остроту. Без решения этого вопроса невозможно продолжение в стране экономических реформ. Наиболее серьёзное беспокойство вызывают масштабы, которые приобрело отмывание денег, и тот урон, который наносит эта практика экономике и обществу. Отмывание денег тесно связано с такими явлениями, как коррупция, утечка капитала, использование оффшоров российскими компаниями и банками для скрытия прибыли и ухода от налогов. Отмывание денег стало одним из главных факторов неблагоприятного инвестиционного климата в России, препятствующего притоку инвестиций в экономику. Россия не может также игнорировать включение её, среди небольшого числа стран, в список Международной комиссии по борьбе с отмыванием денег (FATF), рекомендовавшей международному сообществу проявлять особую осторожность в отношениях с российскими компаниями и финансовыми институтами [1].

Борьба с легализацией преступных доходов, включающая их выявление, изъятие и конфискацию, является одним из важнейших стратегических направлений обеспечения экономической безопасности страны. Она позволит, в той или иной степени, решать следующие задачи:

1) защитить экономику от криминальных инвестиций;

2) лишить преступные организации финансовых основ их деятельности;

3) проследить последовательность финансовых операций от нижнего звена исполнителей до руководства преступных организаций;

4) пополнить доходную часть бюджета.

Актуальность рассматриваемой темы дипломной работы определяется масштабами нанесённого ущерба от незаконного вывоза капитала и легализации(отмывания) денег, а также важностью их решения для российской экономики.

Объектом исследования являются российский капитал, вывозимый из России и система внутреннего и внешнего контроля в целях противодействия легализации денежный средств.

Предметом исследования являются процесс утечки российского капитал и теневые процессы в экономике России, связанные с легализацией денежных средств.

Цель дипломной работы: изучение сущности и причин утечки капитала, каналов и основных схем незаконного вывоза капитала,

определение понятия и особенности отмывания денег, изучение основных проблем, связанных с нелегальным вывозом и отмыванием денег, а также мер предотвращения нелегального вывоза капитала за рубеж с учетом тенденций либерализации в сфере валютного законодательства.

В соответствии с целью работы, были поставлены и решены следующие задачи:

1) обобщение теоретических аспектов незаконного вывоза капитал легализации денег;

2) определение причин и масштабов утечки капитала;

3) выявление каналов вывоза капитала из России;

4) анализ и оценка масштабов утечки капитала из России за период 2006 - 2010 года;

5) рассмотрение понятия и особенностей легализации денег;

6) определение роли и места теневых процессов в Российской экономике, связанных с легализацией денежных средств, полученных преступным путём;

7) выявление основных проблем России, связанных с утечкой капитала и отмыванием денег;

8) выработка мер по предотвращению нелегального вывоза капитала и отмывания денег.

Новизна данной дипломной работы заключается в следующем:

1) уточнены понятия «вывоз», «утечка» и «бегство капитала» на основе анализа особенностей данных явлений применительно к России. Необходимость в этом обусловлена отсутствием единого понятийного аппарата среди специалистов, что затрудняет реальную оценку массовой миграции капитала из России;

2) определены факторы, способствующие сокращению масштабов утечки капитала из России;

3) определено понятие теневых процессов в сфере легализации денежных средств;

4) раскрыта экономическая сущность легализации денежных средств, полученных преступным путём.

Теоретико-методологической основой работы являются труды отечественных и зарубежных ученых, посвященные изучению проблемы нелегального вывоза капитала и отмывания денег.

Информационная база исследования включает в себя таможенное, валютное и уголовное законодательство, нормативные акты по вопросам деятельности таможенной службы, статистические данные, данные платёжного баланса Российской Федерации, Центрального банка Российской Федерации, данные о результатах валютного контроля Оренбургской таможни.

Теоретическая значимость исследования состоит в раскрытии экономической сущности незаконного вывоза капитала и легализации денежных средств на современном этапе, выявление каналов и основных

схем, используемых при незаконном вывозе капитала, оценке международного опыта в сфере легализации денежных средств, полученных преступным путём.

Практическая значимость исследования состоит в возможности использования полученных выводов и рекомендаций для разработки мер по борьбе с незаконным вывозом капитала, совершенствования организационной системы в сфере противодействия легализации денежных средств.

Структура работы. Данная дипломная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

1 Теоретические основы нелегального вывоза капитала и легализации (отмывания) денег

1.1 Сущность и причины утечки капитала

Характерной особенностью современного этапа экономического развития мира является развитие процесса нелегального вывоза капитала за рубеж. Данное явление по-разному называется специалистами. В основном, употребляются следующие термины: бегство капиталов, утечка капиталов, вывоз капиталов, отток капиталов, перевод капиталов за границу, нелегальный экспорт капитала, и т.д. Полагаем, что вполне возможно использование любого из приведенных терминов; терминология здесь принципиальной не является, хотя достижение договоренности о единой терминологии, безусловно, было бы полезным. В то же время считается предпочтительным термин «утечка капиталов», поскольку оно подчеркивает, что явление, обозначаемое ею, носит для государства характер настоящей проблемы, которую необходимо решать. Что касается вывоза, оттока, перевода капиталов за границу и др., они больше символизируют вполне естественные в межгосударственных экономических сношениях экономические процессы [3].

В самом общем виде утечка капитала за границу представляет собой перемещение капитала различного происхождения с территории Российской Федерации на территорию любого другого государства и размещение его на этой территории с использованием различных способов, в том числе, противоречащих национальным интересам Российской Федерации.

Наиболее точное определение «утечке капитала», на мой взгляд, дала профессор Красавина Л.Н., охарактеризовав это явление как «ускоренный отток больших объемов капитала, вывозимых по легальным и нелегальным каналам, при разной срочности и функциональном назначении активов».

Данный термин не следует путать с понятием «экспорт капитала», то есть с вывозом капитала, осуществляемым при полном соблюдении всех требований закона. Характеризуемые этими двумя понятиями явления различаются не только по форме, но, в еще большей степени, по экономическому содержанию [4].

Многие авторы определяют «вывоз капитала», как «инвестиции, переведенные за рубеж легальным или нелегальным способом, доходы от которых не будут возвращены в страну».

Данный подход кажется не совсем корректным, так как нельзя подразумевать под вывезенными капиталами только инвестиции, забывая о том, что деньги, покинувшие страну, могут преследовать и другие цели, такие как: товарные и коммерческие кредиты, вывоз капитала эмигрантами, туристами, перевод денег на счета в зарубежные банки, покупка недвижимости.

Таким образом, экспорт капитала - это осуществляемый в разрешенных законодательством формах и под контролем государства вывоз интеллектуального, финансового и производственного капитала, право собственности на который возникло на территории Российской Федерации, с целью его инвестирования в экономику зарубежных государств, как правило, без обязательства об обратном ввозе. Экспорт капитала - нормальный экономический феномен, по определению подлежащий регулированию и не представляющий угрозы для национальной экономики. Он может способствовать экспорту товаров и поддержанию занятости, решению других национальных экономических проблем и характеризуется совокупностью признаков:

1) легитимность: подконтрольность государству и осуществление в санкционированных (предусмотренных законодательством либо, как минимум, им не запрещенных) формах;

2) трансграничность хозяйственных операций, квалифицируемых как экспорт капитала: валюта или имущество пересекает таможенную границу РФ и таможенную границу государства-реципиента;

3) предметность: из страны вывозится и инвестируется в экономику иностранных государств именно капитал, имеющий российское происхождение, а не товары или российская национальная валюта. Однако в силу того, что в российском праве и законодательстве нет определения капитала, то есть это понятие имеет скорее экономическое, а не юридическое содержание, бывает трудно правильно квалифицировать ту или иную хозяйственную операцию российского резидента за рубежом в качестве капитальной операции либо текущей валютной операции;

4) бессрочность хозяйственно-правовых связей, опосредующих капитальные операции российских предпринимателей: капитал вывозится без обязательства экспортера возвратить его обратно в страну. Вернуться в Россию может предпринимательская прибыль, полученная с использованием за рубежом национального капитала, а сам он остается за рубежом до тех пор, пока существует зарубежное предприятие. И лишь в случае ликвидации созданного за рубежом российскими учредителями юридического лица его имущество может быть возвращено в Россию [5].

Утечка капитала, напротив, свидетельствует о критическом уровне проблем в национальной экономике, низкой эффективности или бесперспективности внутреннего инвестирования. Она ведет к обеднению национальной экономики, снижению возможных инвестиций и, таким образом, к дальнейшему ухудшению перспектив развития.

Утечка капитала за границу России означает, прежде всего, их фактический вывоз за пределы Российского государства. При этом под утечкой не подразумевается смена российского собственника на иностранного (например, продажа доли в собственности, продажа всего предприятия в целом российским бизнесменом иностранному партнеру) в том случае, если капиталы остаются на территории России, но фактически переходят в собственность иностранного государства. Подобная ситуация может расцениваться как вполне законная, легальная, или незаконная, даже преступная, однако к бегству капиталов за границу она отношения не имеет. Если капитал остается на территории России, государство получает от этого экономическую выгоду в виде налогов, инвестирования капиталов в российскую экономику и, тем самым, в виде ее развития и укрепления.

Под понятием «утечка» капитала за границу России подразумевается невозвращение на территорию России капитала, образовавшихся на территории другого государства в результате, например, хозяйственной деятельности, если собственник (законный владелец) капитала - российский гражданин или лицо без гражданства, гражданин другого государства, постоянно проживающие на российской территории [2].

Проблема утечки капитала ложится тяжелейшим грузом на государство и затрудняет формирование и проведение эффективной экономической политики в стране. Темы продолжающейся масштабной утечки капитала из Российской Федерации, уязвимости (несовершенстве) монетарного контроля, криминализации экономики активно обсуждаются в ходе политических кампаний в нашей стране и широко используются в мировых средствах массовой информации как способ давления на Россию.

Вместе с тем порой забывается, что незаконный вывоз капитала не является только национальной проблемой. Он - составное звено мирового финансового кризиса, связанного с растущей глобализацией экономики и втянутостью отдельных стран в этот процесс. Россия, включившись в мировую экономическую интеграцию, пока больше сталкивается с негативными сторонами глобализации, чем с ее преимуществами. Производственный и финансовый сектора российской экономики попали в зависимость от конъюнктуры на внешних рынках и испытывают серьезные трудности при ее ухудшении [4].

Исследуя «утечку капитала», необходимо выяснить её основные причины. По этому вопросу, высказано огромное количество авторитетных мнений. Часто в главном они сходятся, хотя наблюдаются и различия в позициях.

Так, основными причинами утечки капиталов из России специалисты Центрального банка России называют неустойчивую экономическую и политическую ситуацию в стране, криминализацию и коррумпированность экономики, ее долларизацию, а также высокий уровень налогового бремени и неплатежей в экономике [6].

Академик Л. Абалкин, ссылаясь на отечественные исследования, отметил, что базовой предпосылкой этого феномена явился «хронический многоплановый кризис общества, экономики и государства».

К числу конкретных факторов, стимулирующих процесс утечки капитала за рубеж, могут быть отнесены следующие:

- общие неблагоприятные условия формирования экономического и инвестиционного климата в стране. Это, прежде всего, падение темпов роста и инвестиционной активности, нарастание политической нестабильности, сокращение емкости рынка, высокий бюджетный дефицит, слабость национальной валюты, неразвитость инфраструктуры финансовых рынков и др. При этом неблагоприятный инвестиционный климат является основным фактором. В этих условиях скрытый экспорт капитала - это естественная реакция российских предпринимателей на высокий уровень хозяйственнополитических рисков, своеобразная попытка компенсировать издержки, связанные с отсутствием необходимых инвестиционных гарантий;

- помимо причин внутреннего характера в России незаконному вывозу капиталов способствовали, по мнению экономистов, и «чрезмерно энергичные меры и рецепты по либерализации российской экономики, навязанные нам по линии мировых финансовых институтов, прежде всего МВФ»;

- последствия проводимого в стране хозяйственного курса, в том числе во внешнеэкономической сфере: возрастание налогового бремени, ожидания девальвации национальной валюты, жесткая кредитная политика и др. В частности, политика завышенного курса рубля, длительное время проводимая Центральным Банком РФ, стимулирует вложение средств в дешевый доллар и отток капитала из страны;

- чрезмерно высокий уровень фискальных ставок и неэффективность системы начисления и взимания налогов, низкое качество налогового законодательства. Многие предприниматели шли на укрывательство от налогов ради обеспечения сохранности оборотных средств;

- недоверие бизнеса к правительству, а населения - к банкам и иным финансовым институтам, деятельность которых связана с распоряжением активами вкладчиков;

- криминализация экономической деятельности, безопасность и высокая эффективность легализации доходов преступного происхождения посредством внешнеэкономических операций;

- высокие риски рыночного обесценения капитальных активов;

- неопределенность российских границ с бывшими союзными республиками;

- отсутствие четкого регулирования легального экспорта капитала из России [5].

Необходимо отметить, что основные причины утечки капиталов за пределы России лежат в экономической сфере и объясняются экономическими интересами собственников или законных владельцев «утекающих» капиталов. В свою очередь, эти экономические интересы формируют:

1) стремление сохранить свои капиталы;

2) стремление приумножить эти капиталы, заставить их работать;

3) стремление уйти от необходимости уплачивать с существующих капиталов высокие налоги;

4) стремление легализовать свои капиталы, полученные не всегда законным путем, с тем, чтобы можно было передать их по наследству, распорядиться ими официально;

5) стремление получить с капиталов более высокий доход, чем это возможно на территории России, и т.д.

Все остальные причины утечки капитала за границу носят производный от экономических причин характер. В механизме поведения собственника или владельца бежавших капиталов всегда есть экономическая мотивация, именно она предопределяет его поведение в отношении размещения капитала за границей России [2].

В российских условиях главным источником нелегального вывоза служит некриминальный по существу капитал, изъятый из национального использования. Именно поэтому вывоз капитала из России длительное время являлся не столько предметом озабоченности мирового сообщества, сколько недорогим источником финансирования мировой экономики.

Существует множество способов обхода ограничений на вывоз валюты. Наиболее известны следующие:

1) посредством использования пластиковой карты, с помощью которой можно вывезти любую сумму. Однако кредитные и дебетовые банковские карточки по-прежнему не контролируются таможенными органами. Специалисты объясняют это тем, что следить за деньгами на карте достаточно сложно. Ведь никто не мешает ее владельцу перед выездом за рубеж оставить доверенность, по которой его карточный счет будет пополняться в России. Контроль за деньгами на карте, таким образом, становится бессмысленным. Правда, любая операция с банковскими картами, в отличие от наличности и чеков, оставляет следы. В случае необходимости проследить движение денег по такому счету при развитой координации международных финансовых служб не составляет никакого труда. В России такой деятельностью занимается Федеральная служба по финансовому мониторингу, часто именуемая в народе финансовой разведкой.

2) с помощью дорожных чеков (American Express, Visa, Thomas Cook). Дорожные чеки теперь относятся к валюте, которые тоже надо декларировать в обязательном порядке, не забыв, конечно, о справке из банка, подтверждающего их покупку. Раньше у центральной и региональной таможен существовали разночтения, и зачастую местные таможни могли и конфисковать чеки, не сопровождаемые справкой из банка. Впрочем, с чеками при пересечении границы по-прежнему проще всего. Вот один из наиболее остроумных методов вывоза больших денежных сумм чеками. Как известно, при приобретении чеков в банке выдается квитанция, дающая право на их восстановление при утере. Поэтому сами чеки можно не вывозить, а вывезти лишь эту квитанцию, и за границей в офисе компании, выпустившей чек, заявить об утере. На основании квитанции чеки восстанавливают, но эта операция займет несколько дней. При восстановлении дорожных чеков потери в виде комиссии минимальны.

Конечно, этот способ абсолютно легальным не назовешь, и пользоваться им можно лишь в безвыходной ситуации.

3) банковский перевод. Для этого необходимо иметь счет в российском банке и счет в западном банке, на который будут переведены деньги. При переводе в российском банке необходимо предъявить документы, подтверждающие цель перевода (если целью перевода является покупка недвижимости за рубежом или инвестиции, то для этого необходимо специальное разрешение ЦБ).

4) телеграфный перевод. Он может быть осуществлен компаниями Western Union и MoneyGram. Это довольно дорогой способ (в среднем 5-6% от суммы), но очень надежный и удобный. Через Western Union можно переводить только до 2 тыс. долл. в день. Через MoneyGram можно отправлять и более крупные суммы, но при этом надо указать цель перевода и подтвердить ее.

5) использование различных схем нелегального перевода валюты за рубеж облегчается отработанной практикой открытия счетов в западном банке. Сотни российских компаний предлагают подобные услуги. Например, получение карты VISA Classic западного банка обойдется примерно в 1 тыс. долл. и еще как минимум 5 тыс. долл. составит страховой депозит. Подобные фирмы оказывают услуги и по открытию оффшорных компаний, что обойдется в 1-2 тыс. долл [5].

Утечка капитала, в основном, осуществляется в формах покупки гражданами России недвижимости за рубежом, открытия резидентами (как юридическими, так и физическими лицами) счетов в иностранных банках и приобретения акций иностранных компаний без получения лицензий в Центральном Банке. Кроме того, существуют чисто криминальные способы утечки. Часто для осуществления вывоза капиталов за границу используется несколько способов одновременно.

Если оценивать формы утечки капитала с точки зрения их соответствия законодательству, можно выделить:

1) законные формы (например, вывоз продекларированной валюты, или законных капиталов с помощью кредитной карточки, или создание предприятий с определенным капиталовложением в них за рубежом в соответствии с российским законодательством и т.д.);

2) незаконные, но не преступные формы (к ним следует отнести контрабандный вывоз капиталов, не подпадающий под уголовно-правовое понятие контрабанды, невозвращение валютной выручки из-за границы);

3) преступные формы утечки (по российскому уголовному законодательству их два - контрабанда (ст. 188 УК) и невозвращение из-за границы средств в иностранной валюте (ст. 193 УК)) [2].

Часто провести четкое разграничение между юридически законными и незаконными видами вывоза из России финансовых ресурсов весьма трудно. Примером однозначных правонарушений является невозврат резидентами экспортной валютной выручки. В большинстве случаев утечка

капиталов осуществляется не в нарушение, а в обход действующих законодательных норм, то есть в тех легальных, полулегальных и легализованных формах, которые, не будучи запрещены де-юре, оказываются допустимыми де-факто из-за пробелов в федеральном законодательстве. Российские криминальные группы применяют нестандартные приемы и способы переброски ресурсов.

Сама «утечка» - фактический вывоз капитала за границу или их невозвращение оттуда - может осуществляться разными способами.

Специалисты Центрального банка РФ выделяют следующие классические способы вывоза капитала за границу:

1) занижение в документах цены экспортного товара, который в оффшорной зоне оплачивается зарубежным партнером по мировым ценам. Разница остается на личном счету российского поставщика в добротном оффшорном банке;

2) завышение в контракте показателей качества экспортного товара с одновременным завышением размера штрафа на тот случай, если товар не соответствует указанному качеству. Поскольку товар действительно не соответствует заявленному качеству, российский экспорте выплачивает за границу значительный штраф, оседающий на его личном зарубежном счету, чаще всего - в оффшоре;

3) завышение зарубежным партнером по договоренности процентной ставки за валютный кредит, предоставленный российской стороне (иногда -до 50% годовых). Под видом выплаты процентов российский должник переводит за границу значительные денежные средства.

4) невозврат в страну экспортной валютной выручки. Преступные манипуляции с количеством, качеством, стоимостью стратегически важных сырьевых товаров позволяет экспортерам скрывать до 30-40% неучтенной выручки;

5) необоснованные авансовые перечисления в счет фиктивных контрактов на поставки в страну товаров. Данный способ незаконного перевода за рубеж денежных средств является наиболее популярным. Подобным способом осуществлен каждый 3 незаконный перевод денег;

6) внесение страхового депозита в иностранный банк с формальным намерением получить кредит при последующем отказе от него;

7) нарушение финансовой дисциплины при оплате экспортных поставок (оплата контракта с просрочкой с сокрытием процентов);

8) неконтролируемый вывоз наличной валюты за рубеж гражданами России и иностранцами [7].

Таким образом, в данном параграфе мы рассмотрели сущность процесса утечки капитала за рубеж; определили основные причины и факторы, стимулирующие данный процесс; оценили формы утечки капитала с точки зрения их соответствия законодательству и выделили основные способы нелегального вывоза капитала за рубеж.

Далее рассмотрим каналы и основные схемы незаконного вывоза капитала.

1.2 Каналы и основные схемы, используемые при незаконном вывозе капитала

Каналы вывоза капитала весьма разнообразны. Остановимся на основных из них:

1) Оффшорные компании. Чаще всего они не являются самостоятельным каналом для вывоза капитала, а используются для осуществления мнимых сделок. Обычная для России практика предусматривает использование оффшорных фирм для заключения мнимых контрактов с завышенными (заниженными) ценами. Она нацелена на использование преимуществ льготного налогового режима в оффшорах, где должна оставаться основная часть прибыли от сделки.

2) Мнимые сделки. По гражданскому кодексу Российской Федерации мнимая сделки трактуется как «совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия». Однако механизм мнимых сделок активно используется, так как достаточно сложно доказать факт намерения заключить именно мнимую сделку. Мнимые сделки заключаются с фирмой-нерезидентом в одной из следующих форм: импорт товаров на условиях предоплаты, экспорт на условиях предпоставки, завышение (занижение) цен контракта, завышение штрафных санкций и контракт за предоставление услуг. К примеру, под видом одного товара через границу перемещается другой. Допустим, под видом бензина А-76 экспортируется более качественный и, следовательно, более дорогой А-92, а разница в цене остается за рубежом.

3) Получение разрешения Центрального Банка Российской Федерации. По Закону РФ «О валютном регулировании и валютном контроле» резиденты могут получать разрешение от ЦБР на проведение капитальных операций. Претендент должен представить ЦБР или его подразделениям необходимый пакет документов или заключение органа государственного управления относительно целесообразности или обоснованности осуществляемой операции. Появилось большое количество участников внешнеэкономической деятельности, что привело к демонтажу системы валютного и ценового контроля со стороны государства. Это обеспечило полную свободу распоряжения валютными средствами для недобросовестных экспортеров и импортеров. В результате активизировалось использование всевозможных каналов утечки валюты из страны при осуществлении легальных экспортно-импортных операций.

4) Выдача кредитов за рубеж. Использование кредитования нерезидентов для вывоза капитала возможно, как минимум, в двух формах. Во-первых, это невозврат нерезидентами полученных от российских банков и фирм кредитов, являющихся разновидностью мнимых сделок, так как в результате перечисленные за рубеж деньги оказываются на зарубежных счетах резидента. Во-вторых, это завышение процентов по кредиту.

5) Использование пробелов в валютном контроле. Особенно активно схемы, основанные на «простом» невозврате валютной выручки, использовались в 1992-1994 гг., когда система валютного контроля еще не была создана. Однако и сегодня значительная часть внешнеторговых операций находится вне сферы валютного контроля.

При вывозе капитала также используются преимущества свободной конверсии и перемещения средств за границу, которыми на российском рынке обладают иностранные фирмы.

6) Вывоз капитала наличными. Россия относится к числу стран, наиболее активно ввозящих иностранную валюту, прежде всего доллары США, в наличной форме. Ввозимая наличность затем используется для вывоза капитала - об этом свидетельствует анализ российского рынка валюты.

Разновидностью вывоза капитала в наличной форме является использование для снятия валютных средств за рубежом кредитных карт, выданных российскими банками. Причем до недавнего времени было возможно поместить на банковский счет средства в рублях для того, чтобы в дальнейшем снять их за рубежом уже в валюте.

7) Финансовые инструменты. Использование производных финансовых инструментов (облигаций, векселей, американских депозитарных расписок) требует специальных знаний и навыков, но в то же время позволяет не только вывозить капитал, но и решать задачи по оптимизации налогов, обходить нормативы, установленные ЦБР, и т.д. Слабое развитие в России рынка ценных бумаг открывает и такой канал вывоза капитала, как игра на разнице котировок акций.

8) Прочие каналы вывоза капитала. Существует и ряд других схем, позволяющих вывозить капитал: от предметов старины и искусства до толлинговых операций [6].

Во многих случаях уклонение от уплаты налогов, сборов, таможенных платежей достигается посредством использования специальных схем финансирования внешнеэкономической деятельности.

Типовые схемы вывоза капитала из России столь многообразны, что вряд ли кто-то сможет дать их полную классификацию. Рассмотрим несколько распространенных схем утечки [5].

Популярным и доступным стало использование внешнеторговых операций, в сфере которых обращаются десятки миллиардов долларов. За последнее десятилетие российский бизнес разработал ряд очень простых и эффективных схем вывоза капитала при применении оффшорных зон при совершении экспортных и импортных операций. Пользоваться ими могут практически все, кто желает вывезти средства за пределы России.

Термин «оффшорная зона» в общем виде подразумевает любую страну с низкой или нулевой налоговой ставкой на все или отдельные категории доходов, определенный уровень банковской или коммерческой секретности, и минимальное или полное отсутствие резервных требований центрального банка, или ограничений по конвертируемости валюты. Кроме того, большинство оффшорных зон имеют относительно простые требования по лицензированию и регулированию финансовых и иных компаний и фирм.

Отличительной особенностью оффшорных зон по сравнению со многими государствами, имеющими низкую или нулевую налоговую ставку на все или определенные категории дохода и обеспечивающие определенный уровень банковской и коммерческой секретности, является наличие особых законодательных гарантий финансовой секретности и возможностей для налогового планирования.

Основой возникновения оффшорных компаний являются законодательства стран, частично или полностью освобождающие от налогообложения компании, не ведущие бизнес в стране регистрации. Важно заметить, что льготное налогообложение оффшоров существует только в части осуществления деятельности вне страны регистрации. Для полноценной работы оффшора в любой другой стране требуется межстрановое соглашение об избежании двойного налогообложения данной страны со страной регистрации оффшора. С точки зрения международного права оффшорная компания является самостоятельным юридическим лицом и ведет свою деятельность согласно законам страны регистрации. Оффшорные компании вправе открывать неограниченное количество счетов в любых банках мира.

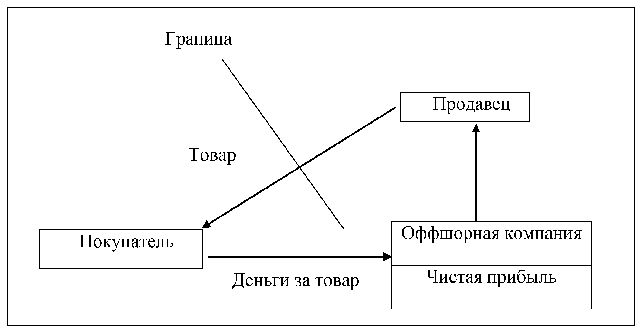

Наиболее распространенная схема - экспортно - импортная (Рисунок 1).

Рисунок 1 - Экспортно - импортная схема

При экспорте оффшорная компания является промежуточным звеном между российской компанией и ее иностранным партнером. В сделках используется реинвойсинг - занижение или завышение стоимости товара. При экспорте оффшорная компания покупает экспортируемый товар по самой низкой цене, а затем перепродает этот товар конечному покупателю уже по рыночной цене, оставляя у себя, не облагаемую налогами прибыль.

Товар физически перемещается на прямую от покупателя к продавцу, а все финансовые потоки проходят через счет оффшорной компании.

При импорте товаров через оффшорную компанию можно увеличить цену импортируемого в Россию товара и тем самым уменьшить прибыль российской компании.

Самое важное в этих операциях - это найти наиболее выгодную цену, чтобы не попасть под российский налог на прибыль и под импортные пошлины. Зная процентные ставки взимаемого налога на прибыль и таможенных платежей, можно установить идеальное значение цены возимого товара, при которой таможенные пошлины будут существенно понижены, а налог на прибыль будет сведен к минимуму. Кроме этого, можно заключить с оффшорной компанией договора на сопровождение груза, его охрану и т.п., и таким образом дополнительно списать расходы из прибыли российской компании [5].

«Легальная» схема. Это наиболее универсальная и распространенная схема для крупного бизнеса в последние годы поставлена на поток и существует в различных вариантах, более или менее сложных. В силу своей легальности она даже не может быть отнесена к незаконному вывозу капитала - просто грамотное использование существующего законодательства для решения корпоративных проблем. В платежном балансе вывезенные по этой схеме средства фигурируют как вывоз легального портфельного капитала. Правда, легальность этой схемы весьма условна. На самом деле легален лишь каждый отдельный шаг при условии независимости действующих лиц. По существу же они все аффилированы и работают как сотрудники одной разветвленной корпорации. Эта схема важна тем, что показывает роль таких факторов российской действительности, как существование дезорганизации платежей, фальшивых банкротств, непрозрачности отношений собственности, без которых такой вывоз капитала из страны был бы невозможен или невозможен столь дешево.

Данная схема универсальна, но предполагает большие объемы выводимых средств, поскольку по абсолютным суммам издержки на ее организацию достаточно велики и требуют согласованных действий многих людей. Однако при организации в рамках скрыто аффилированной цепи фирм и достаточно больших объемах вывоза издержки составляют всего лишь порядка 1% объема капитала. Преимущество этой схемы заключается во внешней легальности вывоза и трудности его отслеживания по всей цепочке.

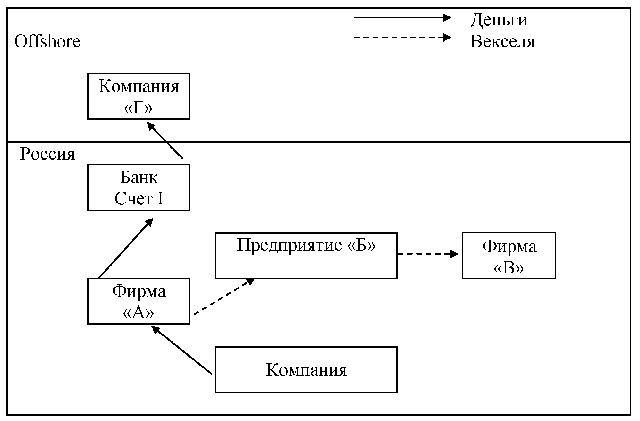

Наиболее универсальная и распространенная схема для крупного бизнеса создание «центров прибыли». Схема требует отлаженного механизма создания оффшорных и фиктивных российских компаний (и механизмов их ликвидации). По видимости эта схема практически полностью легальна и при аккуратной постановке работы может действовать долго без изменений. Пригодна для крупных компаний любого сектора и вида деятельности. Задача состоит в том, что «Компания» хочет вывести часть своих финансовых активов за рубеж на оффшорные счета. Схема последовательно решает две отдельные задачи: перевести капитал внутри России с определенного предприятия с максимальной степенью легальности и столь же аккуратно перевести его за рубеж. Схема хороша тем, что может реализовываться в неэкспортных отраслях экономики.

Механизм таков: создается российская фирма А (иногда на сленге называемая «мартышкой»), желательно (но не обязательно) в одной из внутрироссийских свободных зон. Для этих целей часто используется Калмыкия по причине устоявшихся «расценок» на такие виды услуг со стороны местной власти и льготного режима налогообложения. В принципе, такая фирма без труда создается в любом регионе России с несколько большим риском привлечь внимание налоговых и иных органов. Заключается контракт на поставку какого-либо товара фирмой А и осуществляется предоплата поставки на счет фирмы А, как правило, в одном из «своих» банков. Вывод идет практически почти на всю величину предоплаты. При работе с «чужими» банками увеличиваются трансакционные издержки. Фирма А «переуступает» контракт на поставку предприятию Б и расплачивается с ним, но уже своими векселями (Рисунок 2).

Рисунок 2 - Схема вывоза незаконного капитала («Легальная» схема)

Предприятие Б - это фирма, которая уже находится под процедурой банкротства или та, которую надо подвести под банкротство для захвата контроля. Предприятие Б может поставить продукцию по контракту (фактически даром) или не поставить и остаться в долгу у «Компании». Для схемы вывода капитала это не существенно, хотя может фиксироваться неплатеж у поставщика. В случае поставки товара (и соответствующих затрат) потери несет фирма Б на разницу между стоимостью поставки и потерей выручки при оплате векселями. Существование полумертвых фирм необходимо для этой операции так же, как и достаточно значительный объем неплатежей между фирмами, чтобы такие схемы не выделялись на общем фоне.

Наконец, предприятие Б продает полученные векселя еще одной подставной фирме В с максимально возможным дисконтом (99%, например). Фирма В эти векселя к оплате никогда не предъявляет, и они фактически выводятся из оборота. Фирма В больших потерь не несет и просто гасит всю вексельную цепочку. Теоретически эти векселя могут быть выкуплены обратно или погашены. Во всей вексельной цепочке должны соучаствовать финансовые специалисты всех участвующих компаний и, видимо, получать определенное вознаграждение, исходным пунктом которого является капитал «Компании». Это совершенно необходимо, поскольку они действуют в этой операции против объективных интересов своих предприятий и их собственников.

Итак, в результате предшествующих действий «Компания» перевела некую сумму на счет фирмы А, а последняя с ней «рассчиталась». Вексельный контур свое отработал. Все указанные выше процедуры вместе представляют собой «подготовительный» этап концентрации средств вне «Компании». Создание «центров прибыли» может осуществляться и другими способами, например, через схемы внутреннего толлинга и т.п.

Следующая задача состоит в том, что «Компания» хочет вывести часть своих финансовых активов за рубеж на оффшорные счета. На этом этапе в игру вступают оффшорные компании.

Оффшорная фирма Г открывает в крупном российском банке счет типа «I» (инвестиционный) для осуществления инвестиций в Россию. Конвертация рублевой прибыли с этого счета в валюту и ее репатриация осуществляется свободно. Банк должен быть крупным, поскольку должен иметь генеральную лицензию и большие обороты, чтобы крупные платежи не бросались в глаза. Фирма Г покупает очень дешево («за копейку») какие-либо акции российских предприятий, осуществляя таким образом иностранные инвестиции в России. Фирма А покупает у фирмы Г акции на всю сумму вывозимого (то есть выведенного из «Компании») капитала. Фирма Г, получив таким образом прибыль от своей инвестиционной деятельности в России на свой счет «I» в банке, конвертирует эту сумму в валюту и переводит за рубеж.

Львиная доля описанных операций проводится с Кипром (порядка 90%). Данная схема универсальна, но предполагает большие объемы выводимых средств, поскольку издержки на ее организацию достаточно велики и требуют согласованных действий многих людей. Анализ данных об иностранных инвестициях дает основания предположить, что известная часть «утёкшего» капитала возвращается в Россию в виде иностранных инвестиций. Общепризнанным является факт, что одним из мощнейших каналов скрытого вывоза капитала из России служат внешнеэкономические операции, оформляемые через оффшорные зоны, в значительной мере через Кипр. Кипр используется потому, что входит в число трех стран (Финляндия, Австрия, Кипр), с которыми есть соглашения об избежании двойного налогообложения. При этом, ставка налога на прибыль на Кипре (10%) ниже, чем в других странах. Впрочем, и эту ставку можно существенно снизить за счет схем ухода от налогов [8].

Одновременно, по данным российской статистики, Кипр формально является одним из крупнейших инвесторов в российскую экономику, входит в первую пятерку стран-инвесторов. Кипр, безусловно, не является единственной страной, через которую российский капитал возвращается в форме иностранных инвестиций. Есть основания полагать, что источником инвестиций из большинства стран-инвесторов в существенной мере служит капитал, нелегально вывезенный из России. В пользу такого предположения говорит ряд факторов. Во-первых, вывезенный из России капитал должен преодолеть жесточайшую конкуренцию для входа на мировой рынок. Напротив, тем, кто сумел создать капитал в России, реинвестировать его «дома» существенно легче. Во-вторых, в России может быть обеспечена несравнимо высокая норма прибыли. Наконец, в-третьих, реинвестирование «под крышей» иностранных инвестиций может создать существенно более высокие гарантии для капитала [18].

Существуют и другие схемы, которые нередко становятся достоянием гласности в результате крупных скандалов. В качестве примера можно привести схему, описанную М.Ходорковским и А.Смоленским. Сущность данной схемы состоит в том, что через подобные каналы за рубеж переводятся значительные средства российских импортеров, укрывающихся от уплаты налогов и таможенных платежей. Чтобы минимизировать налоговые и таможенные платежи, импортеры часто искусственно занижают цену ввозимых товаров, переводя разницу за границу по теневым каналам. На величину скрыто переведенного за рубеж в рамках данной схемы капитала следует увеличить платежный баланс по статье «Импорт» и уменьшить статью «Пропуски и ошибки». Таким образом, если с юридической точки зрения данная операция носит незаконный характер, то с экономической точки зрения - вывозом капитала не является [9].

Фиктивные импортные контракты. Вариантом этой схемы является также завышение импортных цен. Схема достаточно «опасная», может требовать частой ликвидации зарубежных «фирм-партнеров», что сложно и дорого. Крупным бизнесом используется мало. Пригодна для отмывания небольших сумм через заключение контрактов на оказания различных услуг (например «фиктивный консалтинг»). Здесь используется пересортица при импорте - товар при таможенной очистке показывается намного дешевле истинной величины. Разница (как минимум, в размере величины импортных тарифов) остается за рубежом;

«Внешний толлинг» - давно известная (но далеко не самая распространенная) схема. Давальческое сырье поступает в Россию из-за рубежа по завышенным ценам, продукция вывозится без всяких налогов и, в результате, вся прибыль (а иногда и значительная часть издержек) оказывается за рубежом. Фактически это разновидность трансфертных цен. Схема получила наибольшее распространение в начале 90-х годов в алюминиевой промышленности, преимущественно на тех заводах, которые используют импортный глинозем. В настоящее время в этой сфере не применяется, поскольку новые владельцы, видимо, уже создали заграничную торговую сеть и накопили оборотный капитал для глобальных операций.

В России также получил распространение так называемый «Внутренний толлинг», но эта схема дает лишь возможности смещения центров прибыли в то или иное звено производственно-сбытовой цепочки. Проблема вывоза полученной прибыли за пределы страны при этом должна решаться другими средствами [10].

Мы рассмотрели каналы и основные схемы, используемые при вывозе капитала. Очевидно, что все рассмотренные схемы могут использоваться как в легальных, так и нелегальных целях. Так, если вывозимый капитал имеет криминальное происхождение внутри страны, то и применяемая схема становиться нелегальной. Но какие бы схемы не применялись для незаконной перекачки денег, дальнейшее их использование было бы не возможным без процесса легализации. В этой связи считаем необходимым раскрыть понятие и основные особенности «легализации (отмывания)» денег.

1.3 Характеристика и особенности легализации (отмывания) денег

Появление термина «отмывание денег» для обозначения процесса преобразования денег, полученных преступным путем, в имущество, имеющее вид правомерно полученного, часто связывают с деятельностью известного чикагского гангстера Аль Капоне. Согласно распространенной версии денежные средства, получаемые от бутлегерства - контрабанды в США алкоголя в период действия так называемого «сухого закона», для введения в легальный оборот смешивались с выручкой принадлежавшей Аль Капоне сети прачечных самообслуживания.

Однако, по мнению Дж. Робинсона, это всего лишь легенда. Данный термин получил широкое распространение потому, что очень точно отражает используемый преступниками процесс. «Грязные деньги, полученные от незаконной деятельности, «впрыскиваются» в легальные предприятия и в легальную финансовую систему, где они отмываются с помощью стратегии «заметания следов»: перемещаются между подставными компаниями,

банковскими счетами и множеством юрисдикций, так чтобы правоохранительные органы не могли отследить, а потом появляются на противоположном конце, производя впечатление законно заработанной прибыли».

Термин «отмывание» денег (от англ. «money laundering») впервые был использован в 80-х гг. в США применительно к доходам от наркобизнеса и обозначает процесс преобразования нелегально полученных денег в легальные деньги. Предложено много определений этого понятия. Президентская комиссия США по организованной преступности в 1984 году использовала следующую формулировку: «Отмывание денег - процесс, посредством которого скрывается существование, незаконное происхождение или незаконное использование доходов и затем эти доходы маскируются таким образом, чтобы казаться имеющими законное происхождение» [11].

В международном праве определение легализации (отмывания) доходов от преступной деятельности было дано в Венской конвенции ООН «О борьбе против незаконного оборота наркотических средств и психотропных веществ» от 19 декабря 1988 года, оказавшей большое влияние на развитие соответствующего законодательства западных стран.

Согласно ст. 3 Конвенции, под легализацией (отмыванием) доходов от преступной деятельности понимаются:

- конверсия или перевод собственности, если известно, что такая собственность получена в результате правонарушения или правонарушений, или в результате участия в таком правонарушении или правонарушениях, в целях сокрытия или утаивания незаконного источника собственности или в целях оказания помощи любому лицу, участвующему в совершении такого правонарушения или правонарушений, с тем, чтобы оно могло уклониться от ответственности за свои действия;

- сокрытие или утаивание подлинного характера, источника, местонахождения, способа распоряжения, перемещения, подлинных прав в отношении собственности или ее принадлежности, если известно, что такая собственность получена в результате правонарушений или правонарушения, в результате участия в таком правонарушении или правонарушениях;

- приобретение, владение или использование собственности, если в момент ее получения было известно, что такая собственность получена в результате правонарушения или правонарушений или в результате участия в таком правонарушении или правонарушениях;

- участие, причастность или вступление в преступный сговор с целью совершения любого правонарушения или правонарушений, приведенных выше, покушение на совершение такого правонарушения или правонарушений, а также пособничество, подстрекательство, содействие или консультирование при их совершении;

- утаивание или сокрытие действительной природы, происхождения, местонахождения, размещения или движения имущества или прав на него, если известно, что это имущество представляет доход, полученный преступным путем;

- приобретение, владение или использование имущества, если в момент его получения было известно, что оно является доходом, добытым преступным путем;

- участие или соучастие в любом из правонарушений, определенных в настоящей статье, или в покушении на его совершение, а также за помощь, подстрекательство, содействие или консультирование в связи с совершением такого преступления.

Оценка приведенных положений показывает высокую степень единообразия в раскрытии термина «отмывание денег». Таким образом, согласно нормам международного права к отмыванию преступных доходов относятся как любые действия, направленные на сокрытие преступного характера их происхождения, так и использование этих доходов даже без цели придания правомерного вида их получению. Понимается, что при попадании преступных доходов в легальную экономику сама предпринимательская деятельность с использованием таких активов становится процессом их отмывания [5].

В российском законодательстве для обозначения рассматриваемого явления применяется синтетическое понятие «легализация (отмывание) доходов, полученных преступным путем», включающее как тождественные термины «легализация» и «отмывание» [12].

Понятие «легализация (отмывание) доходов, полученных преступным путем», было впервые установлено в ст. 3 Федерального закона от 7 августа 2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и определяется как придание правомерного вида владению, пользованию или распоряжению денежными средствами или иным имуществом, полученными в результате совершения преступления [13].

К важнейшим целям деятельности по легализации преступных доходов можно отнести:

1) сокрытие следов происхождения доходов, полученных из нелегальных источников;

2) создание видимости законности получения доходов;

3) сокрытие лиц, извлекающих незаконные доходы и инициирующие сам процесс отмывания;

4) уклонение от уплаты налогов;

5) обеспечение удобного и оперативного доступа к денежные средствам, полученным из нелегальных источников. Создание условий для безопасного и комфортного потребления;

6) создание условий для безопасного инвестирования в легальный

бизнес.

Для отмывания преступных доходов используются различные способы и методы, в том числе основанные на самых современных технологиях, которые обеспечивают высокую скорость перемещения практически любых сумм денежных средств. При выборе схемы отмывания денег в каждом конкретном случае преступники исходят, прежде всего, из необходимости обеспечить тайну преступного происхождения денежных средств или иного имущества и сохранить контроль над ними на всех этапах этого процесса.

Способы легализации (отмывания) незаконных доходов весьма многообразны, нередко носят многоэтапный и весьма ухищренный характер. Стремительное увеличение объема отмываемых легализируемых преступных денег способствовали появлению новых чрезвычайно эффективных методов и приемов криминальной легализации. Обороты «мировой системы» преступной легализации настолько возросли, что специальная финансовая комиссия по проблемам отмывания денег (FATF), считает ее третьей по значению «индустрией» (после нефтяного бизнеса и торговли оружием) [5].

Зарубежными специалистами, главным образом швейцарскими, выявлены и исследованы несколько основных способов (моделей) процесса отмывания незаконных доходов и их инвестирования в легальную экономику.

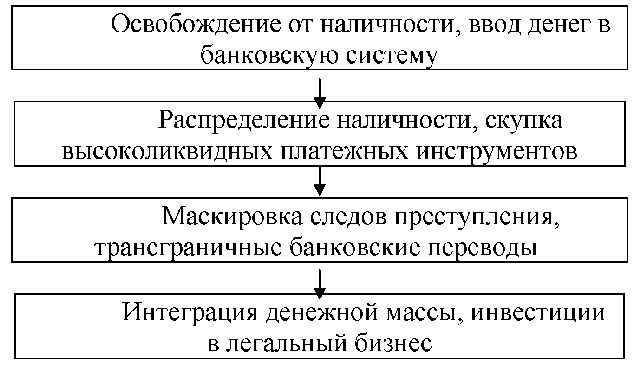

а) Наиболее распространенной является трехфазовая модель, принятая и рекомендованная для практической деятельности FATF и другими международными организациями. Данная модель предполагает выделение в едином процессе легализации следующих стадий: размещение (от англ. р1асетеП:), расслоение (от англ. layering) и интеграция (от англ. integration). Указанные три стадии могут осуществляться одновременно или частично накладываться друг на друга. Это зависит от имеющегося механизма легализации и от требований, предъявляемых преступной организацией.

Размещение заключается во введении легализируемых наличных денег в легальную финансовую систему через какое-либо финансовое учреждение, например, путем депонирования денежной наличности на банковский счет или приобретения ликвидных ценных бумаг.

Для размещения своих доходов преступники предпочитают использовать те финансовые учреждения, сотрудники которых не будут задавать вопросов о происхождении таких доходов и их реальных владельцах, а также не сообщат в компетентные органы о возможных подозрениях. Это могут быть учреждения, контролируемые преступниками либо сознательно не обращающие внимание на сомнительные операции своих клиентов.

Так, по оценке российских специалистов, для легализации доходов от наркобизнеса чаще всего используются:

а) предприятия игорного бизнеса (казино, павильоны игровых автоматов и т. п.);

б) развлекательные центры;

в) предприятия оптовой и розничной торговли;

г) предприятия общественного питания;

д) иные предприятия сферы обслуживания, в том числе туристические агентства, ремонтные мастерские и т.п.

В структуре данной стадии процесса отмывания легализируемых преступных денег наиболее типичными приемами являются:

1) мошеннические действия субъектов преступления с широким использованием поддельных документов, подставных лиц, фиктивных фирм с целью обмана и введения в заблуждение сотрудников банков, других учреждений, добросовестных участников сделок. Действия преступников направлены на создание впечатления о правомерности операций, об идентичности физических и юридических лиц тем данным, которые содержатся в используемых документах;

2) упрощенное мошенничество - наиболее ранняя разновидность подобных преступных действий. Особенностью этой группы приемов является их направленность не на маскировку данных о личности владельцев незаконных доходов и непосредственных «отмывателей», а на вуалирование нелегальной природы и источников возникновения легализуемых капиталов. Приемы маскировки состоят, главным образом, в представлении фиктивных договоров дарения, «липовых» завещаний, мнимом получении наследства от родственников, документов о фиктивных выигрышах и прочими, довольно примитивными, но безотказно действующими методами;

3) обменные операции без использования банковских счетов, которые состоят в трансформации легализируемых денег в купюры иного достоинства, другие виды валют, золото, драгоценности антиквариат, произведения искусства и т.п.;

4) широкое распространение получил метод «примешивания», когда в законную выручку торговых предприятий, учреждений шоу-бизнеса, бытового обслуживания, спортивных, игровых и иных организаций с большим наличным оборотом включают крупные суммы легализируемых денег;

5) приобретение контрольного пакета акций обанкротившихся или убыточных предприятий с тем, чтобы декларировать легализируемые деньги, как якобы полученные легальные доходы;

6) создание фиктивных предприятий (фирм прикрытия) с тем, чтобы представлять преступные доходы как их законную выручку;

7) издание крайне незначительного тиража книг (20-30 экземпляров), но в выходных данных указывается мнимый, но очень значительный тираж в 20-30 тыс. экземпляров. Затем, якобы полученной значительной прибыли от мнимой продажи несуществующего тиража книг маскируются криминальные доходы;

8) заключение фиктивных договоров для создания кинофильмов. При этом декларируется значительная, но фактически не существующая прибыль, которая вуалирует незаконное происхождение доходов;

9) подкуп, шантаж, угрозы, запугивание и даже насилие в отношении руководителей и сотрудников банковских и небанковских финансовых учреждений, организаций, не являющихся частью финансовой системы, фирм и организаций - участников договорных отношений и сделок, ответственных за идентификацию клиентов и принадлежащих им денежных средств и имущества;

10) структуринг - широко распространенный в криминальной практике прием легализации, связанный с дроблением незаконных доходов на более мелкие суммы, которые зачисляются на один счет. Этот прием позволяет обойти национальные и международные нормы и рекомендации о выявлении «подозрительных» банковских вкладов и перечислений, других финансовых операций и избежать дополнительной и более целенаправленной идентификационной проверки;

11) комбинированный метод дробления крупных сумм «грязных» денег на более мелкие, не вызывающие подозрения суммы и последующие перечисления их, но не на один банковский счет, как при использовании уже рассмотренного приема «структуринга», а на несколько различных счетов, открываемых обычно на подставных лиц и находящихся иногда в одном, но, чаще всего, в разных банках;

12) смурфинг - целенаправленная покупка легко преобразуемых имущественных, иных ценностей, и так называемых финансовых инструментов. При этом каждая отдельная покупка совершается на сумму ниже той, с которой возникают подозрения требующие дополнительной проверки;

13) при торговых сделках с различными товарами используется весьма похожая преступная схема. По поручению своего криминального клиента брокер покупает товар по цене «слот» и перепродает его по срочному курсу. По первой сделке происходит и фиксируется прирост капитала (курсовая выручка), по второй - курсовые потери. Затем брокер уничтожает документы о сделке, связанной с курсовыми потерями, а криминальный клиент получает официальный документ, подтверждающий получение курсовой разницы, в связи с чем «грязные деньги отмываются» и становятся «законным» доходом. Некоторые материальные потери, которые он при этом несет полностью, компенсируются получением своеобразной индульгенции - освобождением от подозрений.

14) механизм легализации безотказно работает и в сделках с недвижимостью. Лицо, отмывающее легализируемые деньги приобретает недвижимость. В документах фиксирующих эту сделку указывается официальная цена, которая гораздо ниже рыночной. Разница доплачивается

продавцу наличными денежными средствами без отражения в документации. Затем приобретенная недвижимость перепродается по рыночной цене, вся сумма сделки полностью выплачивается и фиксируется официально.

Нередко криминальные клиенты указывают стоимость проданного имущества, явно превышающую рыночную и фактическую цены. Это позволяет «отмыть» еще большую сумму

15) несмотря на появление новых преступных технологий легализации «грязных» денег, одним из наиболее распространенных остается традиционный «банковский» способ. Руководители коммерческого банка стабильно сотрудничают с криминальными клиентами, принимая у них крупные денежные суммы с единственным условием - не выплачивать проценты. Затем банкиры «прокручивают» нелегальные средства и получают значительную прибыль. С кредиторами банкиры рассчитываются «чистыми» ценными бумагами. Обе стороны довольны - предприниматель получил легальный доход: документальное подтверждение погашенного банковского долга, а банк увеличил свои активы.

Если на первой фазе отмывания, действия преступников, как правило, носят внутригосударственный характер, то почти все остальные приемы незаконной легализации второй фазы приспособлены для отмывания легализируемых денег за пределами страны и поэтому им присуще свойство транснациональности. «Отмывание» внутри страны применяется, прежде всего, как предварительная ступень к международному «отмыванию».

Расслоение используется для того, чтобы отдалить преступные доходы от источника их происхождения путем совершения множества сделок и связанных с ними финансовых операций. В результате маскируется связь между денежными средствами и криминальным источником их происхождения [14].

Основные комплексы отмывания преступных денег можно свести к следующим типовым криминальным схемам.

Первая схема. Функциональная структура схемы состоит в широком использовании фиктивных предприятий (в том числе «фирм-однодневок»), подставных лиц действующих, но контролируемых криминалитетом организаций, которые выставляют для оплаты фиктивные счета для перевода денежных средств. При этом деньги (валюта) перечисляются не через 2 банка (банк отправителя и банк получателя), а через целую систему банков, вначале внутри России, а затем за ее рубежами. Официальные и независимые эксперты отмечают, что большая часть этих капиталов «оседает» в так называемых «оффшорных» зонах и в странах с устойчивой экономикой и политической стабильностью. Термин «оффшорная зона» в общем виде подразумевает любую страну с низкой или нулевой налоговой ставкой на все или отдельные категории доходов, определенный уровень банковской или коммерческой секретности. Кроме того, большинство оффшорных зон имеют относительно простые требования по лицензированию и регулированию финансовых и иных компаний и фирм.

Наиболее важным фактором, благоприятствующим совершению преступлений, является режим финансовой секретности. Он создает благоприятные условия для эффективной маскировки следов совершения преступлений. В распоряжении преступников появляются эффективные инструменты противодействия деятельности правоохранительных органов по документированию фактов сокрытия доходов, анализу денежных потоков и выявлению источников финансовых фондов [1].

Вторая схема. Собственник нелегитимных финансовых средств, приобретает действующее предприятие, респектабельную гостиницу, доходный дом, иную недвижимость. Через некоторое время купленные объекты, для более надежного вуалирования их нелегального происхождения перепродаются даже с некоторыми убытками, а затем вновь может быть приобретено иное имущество (автопарк, круизный теплоход, автокомпания и т.д.).

Третья схема отмывания легализируемых денег основана на приобретении акций других ценных бумаг, многоэтапном обороте уже «отмытых» и хорошо завуалированных незаконных доходов.

Исследование второй фазы отмывания «грязных» денег позволяет сделать обоснованный вывод, что три приведенные выше схемы легализации доходов, полученных незаконным путем, хотя и являются типовыми криминальными комплексами, однако, не исчерпывают возможность использования иных способов. Как следует из проведенного анализа, основными рычагами на второй фазе легализации являются криминальное использование банковской системы, прежде всего, в оффшорных зонах, и использование преступниками многоэтапных международных трансфертов.

Разумеется, в целях отмывания теневых капиталов преступниками широко используются и многочисленные сделки купли-продажи недвижимости и другого имущества, фондовые, валютные и иные рынки. В результате преступных операций второй фазы происходит завершающая легализация незаконных доходов, надежно укрывается их преступное происхождение, а на пути выявления последовательной «дорожки» следов воздвигаются труднопреодолимые барьеры.

Третья фаза состоит в инвестировании «отмытых» капиталов в легальную экономику путем приобретения рентабельных предприятий, транспортных организаций, создания новых коммерческих банков или же покупки контрольных пакетов уже действующих, вложения крупных средств в строительный или торговый бизнес и т.д. Примерно 10-12% вывезенных за рубеж и отмытых там незаконных капиталов репатриируются в Россию и инвестируются в отечественную экономику, чаще всего, в ее высокодоходные отрасли. Но основные суммы нелегальных доходов остаются за границей, инвестируются там в легальный бизнес или используется в других целях. При выборе страны и конкретного объекта инвестирования решающее значение имеют гарантии сохранения контроля за вложенными средствами. Как правило, это страны и отрасли, в которых

преступники пользуются влиянием и могут обеспечить наиболее благоприятные условия для своей дальнейшее деятельности.

Несмотря на завершающий характер третьей фазы процесса легализации доходов и ее внешне полностью легальный характер, инвестирование капиталов в официальную экономику, также выполняет важную вуалирующую функцию, поскольку респектабельность многих фирм, банков и предприятий, куда вкладываются эти капиталы, также играет определенную маскирующую роль.

Рассмотрение этапа непосредственного совершения преступления: легализации (отмывания) доходов, приобретенных незаконным путем, позволяет отразить результаты проведенной части исследования в простейшей схеме.

Рисунок 3 - Трехфазовая модель легализации преступных доходов

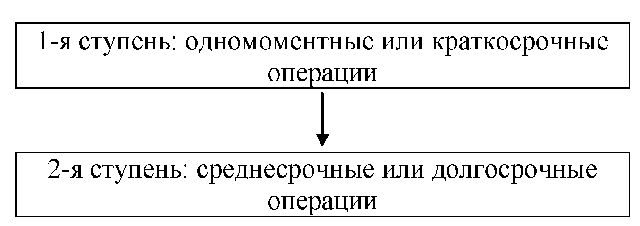

б) Двухступенчатая модель легализации незаконных доходов. Основными разработчиками этой схемы являются профессор П. Бернаскони (Швейцария) и немецкий ученый К. Освальд.

На первой ступени осуществляется непосредственная легализация преступных денег путем обмена наличных средств на купюры иного достоинства, другие виды валют, либо происходит покупка драгоценных металлов, камней, ювелирных изделий. В данной модели преступники, главным образом, осуществляют краткосрочные операции (обмен, покупка, продажа).

На второй ступени предварительно отмытые деньги проходят через различные финансовые трансакции уже среднесрочного или даже долгосрочного характера до тех пор, надежно не маскируются последние внешние следы незаконного происхождения, после чего они вводятся в легальный оборот (Рисунок 4).

Рисунок 4 - Двухступенчатая модель легализации преступных доходов

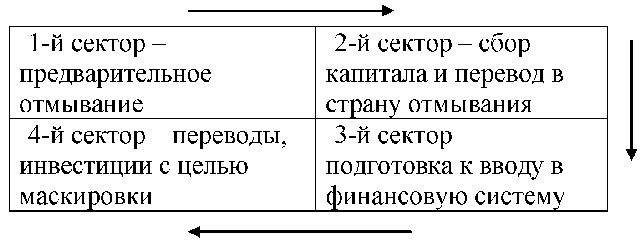

в) Четырехсекторная модель легализации денег была предложена швейцарским специалистом К. Мюллером. В рамках этой модели выделяются сектора и связанные с ними стадии отмывания. Критериями для выделения являются: легальность (нелегальность) операций и страна совершения основного преступления (страна «отмывания» денег).

Первый сектор - страна основного преступления (легальность). В этом секторе осуществляется внутреннее, предварительное «отмывание».

Второй сектор - страна основного преступления (нелегальность). В этом секторе происходит сбор прошедших предварительное «отмывание» денег в единый массив и подготовка их к контрабанде и перемещению через границу.

Третий сектор - страна «отмывания» денег (нелегальность). В этом секторе происходит подготовка к вводу уже «отмытых» денег в легальную финансовую систему.

Четвертый сектор - страна «отмывания» денег (легальность). Здесь реализуется процесс инвестирования полностью и надежно «отмытых» денег в легальный бизнес (Рисунок 5) [7].

Рисунок 5 - Четырехсекторная модель легализации преступных доходов

г) Четырехфазовая модель. Этот подход к структурированию процесса отмывания используют эксперты ООН. Основные стадии данной модели:

Первая стадия - освобождение от наличных денег и перечисление их на счета подставных лиц. Такими лицами могут быть, например, родственники преступника. При этом соблюдается только одно условие: посредники должны иметь собственные счета в банках. В настоящее время наблюдается тенденция к поиску посредников, имеющих выходы на международные банки.

Вторая стадия - распределение наличных денежных средств. Они реализуются посредством скупки банковских платежных документов и других ценных бумаг. Как показывает зарубежный опыт, распределение наличных денежных средств осуществляется часто в пунктах по обмену валюты, казино и ночных клубах.

Третья стадия - маскировка следов совершенного преступления. Перед преступником, отмывающим доходы, стоит на этой стадии следующая задача: принять все меры к тому, чтобы постороннее лицо не узнало, откуда получены деньги и с помощью кого они распределены в те или иные организации. В целях выполнения этой задачи проводятся следующие мероприятия:

1) использование банков для открытия счетов, расположенных, как правило, далеко от места работы и проживания преступников;

2) перевод денег в страну проживания из-за границы, но уже легально с новых счетов фирм или иных учреждений;

3) использование подпольной системы банковских счетов (подробнее).

Четвертая стадия - интеграция денежной массы. На этой стадии преступные сообщества инвестируют легализованные капиталы в высокоприбыльные сферы и отрасли бизнеса (Рисунок 6).

Рисунок 6 - Четырехфазовая модель легализации преступных доходов

д) Схема (модель) кругооборота незаконных денежных средств была предложена швейцарским ученым А. Цюндом в конце 80-х гг. Эта модель состоит из структурных компонентов механизма криминальной легализации. В результате выполнения полного цикла осуществляется «отстирывание грязных денег» и их последующее инвестирование в официальный бизнес.

Анализируя вышеприведенные модели и сравнивая их с известной российской практикой легализации преступных доходов, представляется возможным выявить ряд имеющихся у всех них общих недостатков, которые не позволяют во многих случаях наложить на существующие описания процесса легализации преступных доходов имеющийся на практике порядок действий преступных элементов.

Так, например, во всех вышеприведенных моделях процесс отмывания преступных доходов начинается с введения наличных денежных средств в банковскую систему. Это связано с тем, что на начальном этапе формирования общемировой системы противодействия легализации преступных доходов в качестве предикатных преступлений рассматривались преимущественно преступления в области незаконного оборота наркотических средств и психотропных веществ, незаконного оборота оружия, т. е. те виды преступных деяний, доход от которых формируется в основном в наличной форме.

Вместе с тем согласно исследованиям Международного валютного фонда, в числе лидеров по потенциалу отмывания доходов во всем мире, и в том числе в России, являются мошенничества с государственными средствами и средствами крупных корпораций, а также преступления в финансовой сфере, доходы от которых генерируются в основном в безналичной форме, что ставит под сомнение текущую адекватность известных классификаций процесса легализации преступных доходов.

Другим существенным недостатком является отсутствие учета во всех вышеприведенных моделях описания стадии планирования и подготовки операций по легализации преступных доходов, в рамках которых определяется схема отмывания, а также в зависимости от особенностей данной схемы формируется круг лиц, вовлеченных в схему, регистрируются компании, в том числе фиктивные, открываются банковские счета, при необходимости приобретаются или изготавливаются поддельные документы и т.д.

Принимая во внимание вышеизложенное, можно предложить альтернативную модель процесса легализации преступных доходов. В связи с тем, что данная модель предусматривает возможность поступления денежных средств в банковскую систему как наличным, так и безналичным путем, называется она универсальной моделью легализации преступных доходов (Рисунок 7).

Рисунок 7 - Универсальная модель процесса легализации преступных доходов

На стадии организации происходят планирование и подготовка процесса легализации преступных доходов: определяется схема отмывания, а также с учетом особенностей схемы формируется круг вовлеченных в нее лиц, регистрируются компании, открываются банковские счета и т.д.

На стадии инициации денежные средства поступают в отправную точку процесса отмывания. Например, так называемый «откат» от получившей заказ фирмы-контрагента корпорации поступает по фиктивному основанию на счет компании- «однодневки» для целей последующей легализации.

На стадии трансформации осуществляются, как правило, многочисленные операции, направленные на отрыв денежных средств от источника их происхождения: многочисленные проводки по банковским счетам с применением дробления и перераспределения финансовых потоков, купля-продажа ценных бумаг или иностранной валюты, так называемое «обналичивание» с последующим возвратом денежных средств в банковскую систему. Указанные операции могут проводиться как на национальном, так и на международном уровне. Их спектр, масштаб и особенности зависят, прежде всего, от размера отмываемых сумм и фантазии организатора схемы.