Факультет экономики и управления

Кафедра мировой экономики

КУРСОВАЯ РАБОТА

Особенности деятельности финансово-кредитных институтов

Аннотация

Международные финансовые институты (МФИ) - это финансовые учреждения, которые были созданы (или организована) более чем в одной стране, и, следовательно, являются субъектами международного права. Их владельцы или акционеры - это, как правило, национальные правительства, хотя и другие международные учреждения и организации, иногда фигурируют в качестве акционеров. Наиболее известные международные финансовые учреждения являются результатом объединения множества государств, хотя некоторые двусторонние финансовые учреждения (созданные двумя странами) существуют и являются технически МФУ. Многие из них являются многосторонними банками развития (МБР).

Многосторонний банк развития (МБР) - это учреждение, созданное группой стран, обеспечивающее финансирование и профессиональное консультирование в целях развития. МБР включает в себя множество стран-членов, как развитых стран-доноров, так и развивающихся стран-заемщиков. МБР финансирует проекты в форме среднесрочных кредитов по рыночным ставкам, долгосрочных кредитов (также известных как кредиты) ниже рыночной цены, и за счет грантов.

Annotation

International financial institutions (IFIs) are financial institutions that have been established (or chartered) by more than one country, and hence are subjects of international law. Their owners or shareholders are generally national governments, although other international institutions >and other organizations occasionally figure as shareholders. The most prominent IFIs are creations of multiple nations, although some bilateral financial institutions (created by two countries) exist and are technically IFIs. Many of these are multilateral development banks (MDB).

A multilateral development bank (MDB) is an institution, created by a group of countries, that provides financing and professional advising for the purpose of development. MDBs have large memberships including both developed donor countries and developing borrower countries. MDBs finance projects in the form of long-term loans at market rates, very-long-term loans (also known as credits) below market rates, and through grants.

Содержание

Введение

1 Сущность и виды международных кредитно-финансовых институтов

1. 1 Понятие и функции финансово-кредитных институтов

1. 2 Виды финансово - кредитных институтов

1. 3 Правовое обеспечение деятельности международных кредитнофинансовых институтов

2 Направления деятельности международных кредитно-финансовых институтов

2. 1 Деятельность Международного Валютного Фонда

2. 2 Деятельность группы Всемирного Банка

2. 3 Деятельность Банка Международных Расчетов

3 Роль России в функционировании международных финансовых институтов

3. 1 Россия и международные финансовые институты на современном этапе

3. 2 Перспективы развития отношений России с международными финансовыми институтами

Заключение

Список использованных источников

Приложение А

Приложение Б

Приложение В

Приложение Г

Введение

По мере развития и усложнения валютно-финансовых отношений государства все чаще прибегают к созданию специализированных международных организаций. Одни из них осуществляют регулирование международных валютно-кредитных и финансовых отношений. Другие представляют собой форум для межправительственного обсуждения, выработки консенсуса и рекомендаций по валютной и кредитно-финансовой политике. Третьи обеспечивают сбор информации, статистические и научноисследовательские издания по актуальным валютно-кредитным и финансовым проблемам и экономике в целом. Некоторые из них выполняют все перечисленные функции. То есть, каждый финансовый институт наделен определенными полномочиями по ведению тех или иных операций с конкретным набором финансовых инструментов.

Международные финансовые институты возникли в основном после второй мировой войны, за исключением Банка международных расчетов, в целях послевоенного восстановления экономики многих стран, для развития сотрудничества и обеспечения целостности и стабилизации всемирного хозяйства. Степень участия и влияния отдельных стран в международных финансовых институтах определяется величиной их взноса в капитал (система «взвешенных голосов»).

У МФИ, в частности Г руппа организаций Всемирного банка и МВФ, имеются мощные рычаги воздействия на правительства богатых природными ресурсами стран и на многие инвестиции, осуществляемые частным сектором в добывающие отрасли. Согласно статистическим данным Центра информации о банках, Группа организаций Всемирного банка и крупные региональные банки развития осуществляют (в разной степени) прямое финансирование проектов добывающих отраслей, вложив в 2011 году инвестиций в общем размере 2, 2 миллиарда долларов и в 2012 году - 2, 6 миллиарда долларов.

Финансирование добывающих отраслей со стороны МФИ осуществлялось большей частью двумя институтами - Международной финансовой корпорацией (МФК) и Европейским инвестиционным банком (ЕИБ), которые совместно предоставили почти три четверти общей суммы финансирования за 2010-2012 годы. Ежегодно Всемирный банк и МФК предоставляют в среднем один миллиард долларов на финансирование добывающих отраслей. Помимо прямого финансирования, действия МФИ зачастую стимулируют инвестирования в добывающие отрасли на рискованных территориях. К сожалению, данные инвестиции не снижают уровень бедности и не приносят большой пользы местному населению, окружающей среде или экономическому развитию страны в целом.

В данной работе речь пойдет о международных финансовых институтах и о взаимодействии с ними Российской Федерации.

Важность и актуальность этой темы состоит в том, что после кризисных явлений последнего пятнадцатилетия Россия выходит на мировую арену, восстанавливает прерванные связи, в том числе и в области мировых финансов.

Цель данной работы - исследование международных финансовых институтов и роль России в их функционировании.

Актуальность и цель работы предопределили необходимость решения следующих задач:

- определить сущность международных финансовых институтов, их цели и функции;

- рассмотреть структуру и характеристику международных финансовых организаций;

- выявить существующие проблемы в отношениях России с международными финансовыми организациями и рассмотреть перспективы дальнейшего их сотрудничества.

Объектом исследования является международные финансовые институты как часть международных экономических отношений.

При написании данной работы использовались учебники ведущих национальных и зарубежных экономистов, статьи в периодической печати, монографии, статистические данные, а также ресурсы сети Интернет.

1 Сущность и виды международных кредитно-финансовых институтов

1. 1 Понятие и функции финансово-кредитных институтов

Экономике развитых стран присуща сложная и многообразная структура институтов, осуществляющих мобилизацию инвестиционных ресурсов с последующим их вложением в предпринимательскую деятельность. Эти институты, выступая финансовыми посредниками, аккумулируют отдельные сбережения домашних хозяйств и фирм в значительные массы инвестиционного капитала, который затем размещается среди потребителей инвестиций.

В наиболее общем виде финансовые институты включают следующие типы:

- коммерческие банки (универсальные и специализированные),

- не банковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды, кредитные союзы и товарищества),

- инвестиционные институты (инвестиционные компании и фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты и пр. ).

Общей характеристикой для всех групп институциональных инвесторов является аккумулирование ими временно свободных денежных средств (государства, фирм, населения) с последующим вложением их в экономику. Вместе с тем каждая из указанных групп обладает собственной спецификой как в осуществлении присущих ей функций, так ив механизме аккумуляции инвестиционных ресурсов и их дальнейшем размещении.

Мировой финансовый рынок предполагает наличие финансовой системы - совокупности различных сфер финансовых отношений, в процессе которых формируются и используются денежные ресурсы. Без такой системы не может быть удовлетворена потребность хозяйствующих субъектов в денежных ресурсах. Поскольку на финансовом рынке деньги и другие финансовые инструменты постоянно находятся в движении, перемещаясь от одного государства к другому, от одной фирмы к другой, от одного частного лица к другому, то возникает необходимость в самых различных международных финансовых посредниках. Главными участниками мирового финансового рынка являются транснациональные банки (ТНБ) - крупные кредитно-финансовые комплексы универсального типа, располагающие широкой сетью предприятий за рубежом и системой участий, контролирующие значительную долю валютных и кредитных операций на мировом финансовом рынке, крупные компании, не банковские финансовые структуры, центральные банки и государственные органы, международные финансовые институты.

По сути, современная мировая финансовая система является двухуровневой: первый уровень представляют международные коммерческие банки, второй - межгосударственные финансовые учреждения. Центральная роль на мировом финансовом рынке принадлежит коммерческим банкам. Они не только осуществляют международные платежи, но и обладают возможностью широкою охвата практически всех сторон международных экономических отношений. На международном рынке капиталов действуют исключительно первоклассные финансовые посредники и солидные заемщики, обладающие качественной и полной информацией. Международные банки в меньшей степени обслуживают товарообмен и в большей обмен капиталов.

Крупнейшие банки образуют мировые финансовые центры, через которые осуществляется движение международных финансовых потоков. К настоящему времени фактически сформировались три основных региона, где сконцентрированы международные банки (США, Западная Европа и ЮгоВосточная Азия). [8]

Сложился своеобразный международный финансовый механизм, который действует круглосуточно и регулирует движение мировых финансовых потоков и мировых валютных рынков. Кроме ТНБ в этом механизме участвуют международные финансовые институты, под которыми понимают валютно-кредитные и финансовые организации, имеющие всемирное значение. Их возникновение обусловлено усилением мировых интеграционных процессов, образованием мощных промышленных и банковских объединений, осуществляющих в больших масштабах международные операции. Основная цель такого рода организаций заключается в объединении усилий стран мирового сообщества в решении проблем стабилизации международных финансов, а также кредитно-финансовое регулирование. По признаку делегирования полномочий (степени свободы в разработке и принятии решений) выделяют три основные группы международных финансовых организаций:

- первая группа представлена финансовыми структурами, обслуживающими государства-учредители. Эти организации не обладают самостоятельностью при принятии решений и используются в качестве механизма осуществления межгосударственных денежных расчетов (Межгосударственный банк СНГ, Восточноафриканский банк развития);

- вторая группа включает в себя финансовые институты, реализующие межгосударственные соглашения. Эти организации действуют автономно при реализации своих уставных целей и задач, но функционально они находятся в текущей зависимости от национальных правительств (Межамериканский банк развития, Северный инвестиционный банк, Азиатский банк развития, Арабский банк экономического развития Африки, Исламский банк развития, Африканский банк развития, Центрально-американский банк экономической интеграции и др.);

- третья группа состоит из наиболее значимых в современном мире международных финансовых институтов, самостоятельно определяющих приоритеты своей деятельности и пути достижения поставленных целей (Группа Всемирного банка, Международный валютный фонд (МВФ), Фонд международного развития ОПЕК, Арабский валютный фонд (АВФ), Европейский центральный банк ЕС, Европейский банк реконструкции и развития (ЕБРР)). Именно эти организации формируют мировые стандарты финансово-кредитной политики и оказывают существенное внешнее влияние на экономическое развитие всех государств.

Среди мировых кредитных и финансовых организаций ведущее место занимают Международный валютный фонд (МВФ) и группа Всемирного банка. Несмотря на то, что они обладают полной автономностью в своих действиях, их деятельность взаимно увязана, они дополняют друг друга: членом МБРР может стать лишь член МВФ.

В условиях масштабной глобализации хозяйственных связей роль международных финансовых институтов повышается. В их деятельности тесно переплетаются тенденции нарастающего партнерства и острые экономические противоречия, характерные для постиндустриального общества. Трудности функционирования глобальных рынков капитала проистекают из скорости происходящих изменений. По мере того как расширяется мировая торговля и возрастает экономическая взаимозависимость, темп финансовых операций неизбежно возрастает.

Международные финансово-кредитные институты представляют собой международные организации, создаваемые на основе межгосударственных соглашений в целях регулирования валютно-кредитных и финансовых отношений для обеспечения стабилизации мировой экономики.

Возникновение международных финансово-кредитных институтов обусловлено главным образом развитием процесса глобализации в мировом хозяйстве и усилением нестабильности мировой валютной системы и мировых финансовых рынков. Они были образованы в основном после второй мировой войны и в настоящее время играют значительную роль в развитии сотрудничества стран в области валютно-кредитных и финансовых отношений и в межгосударственном регулировании этих отношений.

Институциональная структура международных валютно-кредитных и финансовых отношений включает многочисленные международные организации. Одни из них, располагая большими полномочиями и ресурсами, осуществляют регулирование международных валютно-кредитных и финансовых отношений. Другие представляют собой форум для межправительственного обсуждения, выработки консенсуса и рекомендаций по валютной и кредитно-финансовой политике. Третьи обеспечивают сбор информации, статистические и научно-исследовательские издания по актуальным валютно-кредитным и финансовым проблемам и экономике в целом.

Международные валютно-кредитные и финансовые организации условно можно назвать международными финансовыми институтами. Эти организации объединяет общая цель - развитие сотрудничества и обеспечение целостности и стабилизации сложного и противоречивого всемирного хозяйства. Международные финансовые организации занимают существенное место в развитии финансовых отношений, т. к. это обусловлено следующими причинами:

1. Усиление интернационализации хозяйственной жизни, образование транснациональных корпораций (ТНК) и транснациональных банков (ТНБ), выходящих за национальные границы.

2. Развитие межгосударственного регулирования мирохозяйственных связей, в том числе международных валютно-кредитных и финансовых отношений.

3. Необходимость совместного решения проблем нестабильности мировой экономики, включая мировую валютную систему, мировые рынки валют, кредитов, ценных бумаг, золота.

Международные кредитно-финансовые институты преследуют следующие цели:

- объединить усилия мирового сообщества в целях стабилизации международных финансов и мировой экономики;

- осуществлять межгосударственное валютное и кредитнофинансовое регулирование;

- совместно разрабатывать и координировать стратегию и тактику мировой валютной и кредитно-финансовой политики.

Классификация международных организаций может проводиться по различным признакам и критериям, и главными из них являются интересы государств.

В соответствии со своими целями, международные кредитнофинансовые институты выполняют следующие функции:

а) предоставление кредитных механизмов;

б) финансирование проектов;

в) оказание финансовой помощи отдельным странам для стабилизации их платежного баланса;

г) благотворительность;

д) проведение форумов для совместного обсуждения различных проблем и путей их решения;

е) исследование мировой экономики и механизмов ее функционирования;

ж) публикация материалов статистического характера. [14]

Таким образом, можно сказать, что международные институты разделяются на глобальные (МВФ, МБРР), которые функционируют на уровне мировой экономики, и региональные (ЕС), ведущие деятельность на определенной территории и с присущими ей экономическими условиями и особенностями.

1. 2 Виды финансово - кредитных институтов

Международные финансовые организации подразделяются на частные и публичные институты.

1. Международные частные финансовые институты состоят из банков и небанковских институтов.

а) Банки. Значительный инвестиционный потенциал концентрируется в учреждениях банковской системы, которые в отличие от многих других посреднических институтов обладают исключительными возможностями использования трансакционных денежных средств и кредитной эмиссии. Аккумулируя временно высвобождающиеся финансовые ресурсы, банки направляют их по каналам кредитной системы прежде всего в ключевые, наиболее динамично развивающиеся секторы и отрасли, способствуя тем самым осуществлению структурной перестройки экономики. Банковская система является важным источником удовлетворения инвестиционного спроса. Несмотря на относительно высокий уровень самофинансирования в странах с развитой рыночной экономикой, внутренние денежные ресурсы не покрывают общей потребности в инвестициях. Особенно очевидным этот разрыв становится при осуществлении крупных структурных сдвигов в хозяйственном организме стран, когда резко возрастает спрос на инвестиции.

Базовой основой банковской системы являются универсальные коммерческие банки, являющиеся многофункциональными учреждениями, оперирующими в различных секторах финансового рынка. Вместе с тем развитие тенденции к специализации банковских услуг привело к выделению специализированных инвестиционных банков. Особенностью деятельности инвестиционных банков является их ориентация на мобилизацию долгосрочного капитала и предоставление его путем выпуска и размещения акций, облигаций, других ценных бумаг, долгосрочного кредитования, а также обслуживание и участие в эмиссионно-учредительской деятельности нефинансовых компаний.

В современной кредитной системе существуют два вида инвестиционных банков. Банки первого вида осуществляют услуги, связанные исключительно с торговлей и размещением ценных бумаг, банки второго типа - с предоставлением среднесрочных и долгосрочных кредитов.

Инвестиционные банки первого вида получили распространение в Англии, Австралии, Канаде, США. Инвестиционным банкам данного типа, как правило, запрещается принимать вклады населения и фирм, их ресурсы формируются за счет собственной эмиссионной деятельности (выпуска ценных бумаг) и привлечения кредитов других финансово-кредитных институтов. Инвестиционные банки выступают в качестве организаторов первичного и вторичного обращения ценных бумаг третьих лиц, гарантов эмиссии, посредников и кредиторов при осуществлении фондовых операций, активных участников рынка слияний и поглощений, агентов, приобретающих часть неразмещенных компанией ценных бумаг, а также финансовых консультантов по ценным бумагам и другим аспектам деятельности фирм и корпораций.

Инвестиционные банки первого вида функционируют в основном на первичном внебиржевом рынке ценных бумаг, осуществляя посредническую деятельность по размещению ценных бумаг. В качестве основных методов размещения ценных бумаг используются андеррайтинг (покупка всего выпуска ценных бумаг с последующей организацией его размещения на рынке), прямое размещение (при котором банки выступают лишь консультантами продавцов и покупателей ценных бумаг), публичное размещение (когда инвестиционные банки формируют группу для размещения ценных бумаг на рынке), конкурентные торги (где инвестиционные банки являются организаторами аукциона). При реализации крупных эмиссий ценных бумаг инвестиционные банки создают синдикаты и консорциумы. В настоящее время инвестиционные банки первого типа представляют собой мощные и динамично развивающиеся финансовокредитные институты.

Инвестиционные банки второго вида получили развитие в ряде стран Западной Европы (Италии, Испании, Нидерландах, Норвегии, Португалии, Франции, Швеции) и развивающихся государствах. Основные задачи этих банков состоят в средне- и долгосрочном кредитовании различных секторов и отраслей экономики, реализации специальных целевых проектов в области передовых технологий, а также государственных программ стабилизации экономики и социально-экономического развития. Они занимаются различными операциями на рынке ссудного капитала, аккумулируя сбережения физических и юридических лиц, осуществляют предоставление среднесрочных и долгосрочных кредитов фирмам, вложения в государственные и частные ценные бумаги, другие финансовые услуги.

Следует отметить, что в ряде стран инвестиционные банки выполняют функции, характерные для инвестиционных банков обоих видов. В Англии, Канаде, США инвестиционных банков второго вида не существует, долгосрочное кредитование осуществляют другие типы финансовокредитных институтов. В некоторых странах (Германия, Финляндия, Швейцария) функции инвестиционных банков выполняют коммерческие банки.

Специфическим инвестиционным институтом являются ипотечные банки. Они осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества - земли и строений. Наряду с основной деятельностью ипотечные банки могут заниматься вложением средств в ценные бумаги, выдачей ссуд под залог ценных бумаг, другими финансовыми услугами. Ресурсы ипотечных банков в существенной степени формируются за счет средств, привлеченных от выпуска ипотечных облигаций, закладных листов. Эти долговые обязательства являются надежными твердопроцентными ценными бумагами, они обеспечены совокупностью ипотечных кредитов, выданных банком.

б) Небанковские финансово-кредитные институты. К небанковским финансово-кредитным институтам относят ломбарды, кредитные товарищества, кредитные союзы, общества взаимного кредита, страховые общества, пенсионные фонды, финансовые компании и др.

Ломбарды представляют собой кредитные учреждения, выдающие ссуды под залог движимого имущества. Исторически они возникли как частные предприятия ростовщического кредита. В современных условиях во многих странах в формировании капитала и функционировании ломбардов участвует государство. В зависимости от степени участия государства и частного капитала в их деятельности выделяются ломбарды государственные и коммунальные, частные и смешанного типа. Ломбарды специализируются на предоставлении потребительского кредита под обеспечение в виде залога движимого имущества. Практикуются также операции по хранению ценностей клиентов, а также продажа заложенного имущества на комиссионных началах. Данный круг операций определяет специфику организационной структуры ломбардов: кроме филиалов и отделений крупные ломбарды могут иметь сеть складов и магазинов.

К особенностям кредитных операций в ломбардах можно отнести отсутствие кредитного договора с клиентом и залогового обязательства. При выдаче ссуды под залог клиент получает залоговый билет, как правило, на предъявителя, имеющий регистрационный номер в журнале регистрации, где указываются реквизиты заемщика и основные условия сделки. По большинству кредитных сделок предусматривается льготный срок, только по истечению которого заложенное имущество может быть продано.

Кредитные товарищества создаются в целях кредитно-расчетного обслуживания своих членов: кооперативов, арендных предприятий, предприятий малого и среднего бизнеса, физических лиц. Капитал кредитных товариществ формируется путем покупки паев и оплаты обязательного вступительного взноса, который при выбытии не возвращается. Основные операции кредитных товариществ включают предоставление ссуд, комиссионные и посреднические операции.

Кредитные союзы представляют собой кредитные кооперативы, организуемые группами частных лиц или мелких кредитных организаций. Они представлены двумя основными типами. Кредитные союзы первого типа организуются группой физических лиц, объединяемых по профессиональному или территориальному признаку. Кредитные союзы второго типа создаются в виде добровольных объединений ряда самостоятельных кредитных товариществ. Капитал кредитных союзов формируется путем оплаты паев, периодических взносов членов кредитных союзов, а также выпуска займов. Кредитные союзы осуществляют такие операции, как привлечение вкладов, предоставление ссуд под обеспечение членам союза, учет векселей, торгово-посреднические и комиссионные операции, консультационные и аудиторские услуги,

Общества взаимного кредита - это вид кредитных организаций, близких по характеру деятельности к коммерческим банкам, обслуживающим мелкий и средний бизнес. Участниками обществ взаимного кредита могут быть физические и юридические лица, формирующие за счет вступительных взносов капитал общества. При приеме в общество взаимного кредита приемный комитет оценивает кредитоспособность поступающего, представленные им гарантии или поручительства, имущественное обеспечение и определяет максимально допустимый размер открываемого ему кредита.

При вступлении член общества взаимного кредита вносит определенный процент открытого ему кредита в качестве оплаты паевого взноса, обязуется нести ответственность по своим долгам, а также операциям общества в размере открытого ему кредита. При выбытии из общества взаимного кредита его участник погашает сумму основного долга, приходящуюся на него часть долгов общества, после чего ему возвращаются вступительный взнос и заложенное имущество.

Страховые общества, реализуя страховые полисы, принимают от населения сбережения в виде регулярных взносов, которые затем помещаются в государственные и корпоративные ценные бумаги, закладные под жилые строения.

Регулярный приток взносов, процентных доходов по облигациям и дивидендов по акциям, принадлежащим страховым компаниям, обеспечивает накопление устойчивых и крупных финансовых резервов.

Страховые общества могут быть организованы в форме акционерного общества или взаимной компании. В последнем случае владельцы страховых полисов являются совладельцами фирмы; накопленные взносы владельца страхового полиса рассматриваются как его пай во взаимной компании.

Частные пенсионные фонды представляют собой юридически самостоятельные фирмы, управляемые страховыми компаниями или траст -отделами коммерческих банков. Их ресурсы формируются на основе регулярных взносов работающих и отчислений фирм, образовавших пенсионный фонд, а также доходов по принадлежащим фонду ценным бумагам. Пенсионные фонды вкладывают средства в наиболее доходные виды частных ценных бумаг, государственные облигации, недвижимость. Они являются крупнейшим институциональным владельцем акций, концентрация акционерного контроля в них обычно превышает степень сосредоточения акций одной и той же фирмы у инвестиционных и страховых компаний. Доля вложений в высоколиквидные активы (текущие вклады, казначейские векселя и др. ) сравнительно невелика. Пенсионные фонды отличаются устойчивым финансовым положением, продуманной инвестиционной стратегией.

Финансовые компании специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд. Источником ресурсов финансовых компаний являются собственные краткосрочные обязательства, размещаемые на рынке, и кредиты банков. [9]

2. Международные публичные финансовые институты подразделяются на национальные и «наднациональные».

Национальные финансовые власти представлены институтами монетарной и фискальной власти. К монетарной власти относят Центральный банк, Федеральное агентство по страхованию депозитов, Федеральная комиссия по ценным бумагам. В России институты фискальной власти представлены Министерством финансов, Министерством по налогам и сборам и Государственным таможенным комитетом.

Главным монетарным институтом в любой стране является центральный банк. Его основная цель - обеспечение стабильности национальной валюты. Правительства регулируют также операции с ценными бумагами.

Наднациональные публичные финансовые организации представлены глобальными и региональными институтами. Первые - это подразделения Организации Объединенных Наций (ООН), такие как Международный валютный фонд (International Monetary Fund - IMF), Всемирный банк (World Bank - WB). Они поощряют международное сотрудничества в области валютной политики, содействуют сбалансированному росту мировой торговли для развития производственного потенциала всех государств-членов, упорядочивают валютные отношения, участвуют в создании многосторонней системы платежей, предоставляют кредиты в иностранной валюте или СДР для выравнивания платежных балансов стран-членов и д. р. В общем глобальные финансовые организации помогают странам, восстанавливающим экономику и приступающим к структурным реформам.

К региональным банкам развития относят Европейский банк реконструкции и развития - ЕБРР (European Bank for Reconstruction and Development - EBRD), Межамериканский банк развития (МАБР), Азиатский банк развития (АБР), Африканский фонд развития (АФР). Другие региональные институты - это учреждения типа Европейского фонда валютного сотрудничества (European Monetary Cooperation Fund - EMCF), который преобразован сейчас в Европейский центральный банк (European Central Bank - ECB). Они в рамках своих полномочий кредитуют различные проекты в странах, испытывающих потребности в финансовых ресурсах. Они имеют также значение в поощрении инвестиций частного сектора, который рассматривает сотрудничество отдельных стран с этими организациями как сигнал к началу осуществления собственных инвестиций. Таким образом, кредиты международных финансовых организаций стимулируют вложения гораздо больших средств. Также эти организации служат инструментом международных консультаций и выработки согласованной политики в области валютных отношений. [2]

1. 3 Правовое обеспечение деятельности международных кредитно-финансовых институтов

Международная организация создаётся в соответствии с международным правом, на правомерной основе, а именно организация не должна ущемлять интересы отдельного государства и международного сообщества в целом. В частности, любая международная организация создаётся на основе международного договора (конвенции, соглашения, трактата, протокола и т. д. ). Сторонами такого договора являются суверенные государства, а в последнее время участниками международных организаций становятся также и межправительственные организации.

Правовое регулирование международных экономических отношений осуществляется международным правом посредством присущих данной правовой системе методов. Создаются юридически обязательные правила поведения, установления прав и обязанностей государств и других субъектов международного права. Нормы международного права создаются самими субъектами этой системы права путем согласования.

Одной из особенностей современных международных организаций, их отличие от государственных военных союзов (имевших место в средние века) является уважение равенства и суверенитета государств-участников. Этот принцип реализуется через договорную основу международных организаций, добровольность и межгосударственный характер членства. Это также находит свое выражение в рекомендательном статусе решений.

В основе правовой природы международных организаций лежит соотношение общих целей и интересов государств, которое отражается в учредительном акте.

Учредительный (или основополагающий) акт - это международный договор, фиксирующий статус, структуру и миссию организации. Он может иметь различные названия: устав, хартия, конституция, статут, конвенция, пакт. Разная терминология применяется и в отношении названия самих организаций. Это может быть федерация, конфедерация, ассоциация, союз, альянс, лига, содружество, сообщество. Различие названий не влияет на статус. Некоторые организации, не обладающие основополагающим актом, по мере развития постепенно кодифицировали рамки своей деятельности и структуру институциональной базы, создав, таким образом, основу для функционирования международной организации.

Основополагающий акт международной организации выражает общие взгляды множества государств, которые желают действовать совместно для достижения определенных целей. В теории международных отношений принято считать, что эти межправительственные соглашения должны связывать как минимум три государства, и поэтому структуры, созданные на основе двусторонних соглашений, как международные организации не рассматриваются.

Устав организации закрепляет ее полномочия, но не всегда может это сделать с достаточной полнотой. Для этого появилась концепция «подразумеваемых полномочий», под которыми понимаются дополнительные полномочия, необходимые для достижения установленных уставом целей организации.

Правовой основой организации являются «правила организации». В статье 2 Венской конвенции о праве договоров с участием организаций 1986 года говорится, что «они включают учредительные акты организации, принятые в соответствии с ними решения и резолюции, а также установившуюся практику организации». Учредительные акты являются договорами, но договорами особого рода. В них указывается особый порядок участия и прекращения страны в организации. Стать членом можно только в результате процедуры приема. По решению организации членство может быть приостановлено. [7]

Международные организации не являются субъектами международного права в полном смысле слова, хотя и бывают носителями некоторых международных прав и обязанностей. Обычно это называют вторичной правосубъектностью.

В настоящее время в науке широко признается положение, что государства, создавая организацию, образуют новый субъект международного права и наделяют его определенной право- и дееспособностью, а значит объем правосубъектности организаций значительно ниже государственной, которая носит целевой и функциональный характер.

Международная организация, создаваемая государствами для выполнения конкретных целей и задач, наделяется зафиксированной в учредительном акте компетенцией. С точки зрения международного права, компетенция международной организации - это объект или сфера ее предметной деятельности. В большинстве западных теорий международного права распространено расширительное толкование компетенции международных организаций. Сторонники «имманентной компетенции» (норвежский юрист Ф. Сейдерстед) и «подразумеваемой компетенции» (английский юрист В. Боуэт) исходят из того, что любая международная организация может предпринять действия, необходимые для достижения целей, независимо от конкретных постановлений учредительного акта или других международных соглашений либо в силу имманентных, внутренне присущих международным организациям свойств, либо на основе подразумеваемой компетенции, которая может быть разумно выведена из целей и задач организации. Обе концепции близки друг другу, так как выводят компетенцию международных организаций из ее целей и задач, что противоречит договорной природе современных международных организаций.

Международные организации обладают договорной правоспособностью. Как устанавливает статья 6 Венской конвенции о праве договоров между государствами и международными организациями или между международными организациями 1986 года, «правоспособность международной организации заключать договоры регулируется правилами этой организации».

Такие договоры могут касаться как статуса международной организации (например, договор об открытии представительства), так и исполнения своей миссии. К праву заключать договоры можно отнести право на пассивные миссии - создание постоянных миссий организации в странах-участницах, а также право на активные миссии, которое позволяет международным организациям иметь представительства в странах-участницах или других организациях.

Юридический статус международных организаций имеет двойственный характер. Внутреннее право, осуществляемое на территории договаривающихся государств, позволяет действовать на основе различных контрактов или быть субъектом разбирательств в суде. Юридический статус предусматривается основополагающим актом организации. Статья 104 Устава ООН уточняет: «Организация пользуется на территории каждого из ее членов юридической способностью, необходимой для осуществления своих функций и достижения своих целей».

Международные организации обладают правом участвовать в дипломатических сношениях. Их представители пользуются в полном объеме дипломатическими привилегиями и иммунитетами, которые гарантированы в Конвенции о привилегиях и иммунитете специальных учреждений от 21 ноября 1947 г.: «Специальные учреждения, в том числе и имущество, пользуются иммунитетом данной юрисдикции, их здания не могут быть объектом посягательства, их имущество не может быть объектом обыска или конфискации или любой другой формы исполнительного принуждения: административного, юридического либо законодательного».

Можно подытожить, что международные организации создаются на основе мировых правовых актов и конвенций. Благодаря этому они выступают как отдельные экономически субъекты, а данные права обеспечивают их самостоятельность от государств, что дает возможность международным институтам в определенной степени проводить свою собственную политику, не завися от отдельных участников международных отношений.

Что касается национальных финансово-кредитных институтов, то национальные правовые акты устанавливают целый ряд особенностей регулирования деятельности финансово-кредитных учреждений в стране, которые осложняют перспективы развития отечественной банковской системы и ее приспособления к интеграции в глобализованную финансовую систему.

В законодательстве России по-прежнему заложены существенные дополнительные ограничения, связанные с деятельностью кредитных организаций с иностранным капиталом и филиалов иностранных банков. Их наличие в значительной мере ограничивает интеграцию в мировую финансово-кредитную систему, снижает конкурентность среды в отечественном банковском секторе, создавая "тепличные" условия для российских банков (прежде всего, ограниченного числа крупных банков с государственным участием в уставном капитале, которые, имея доступ к государственным средствам, захватили наибольшую долю рынка кредитных услуг).

Так, предусмотрено установление квоты участия иностранного капитала в банковской системе Российской Федерации, на основании чего от кредитных организаций, желающих привлечь к участию в уставном капитале иностранных инвесторов, требуется получение предварительного разрешения Банка России на создание организации. В этом случае разрешение Банка России дается именно на основании указанной квоты. Такое же разрешение, которое тоже дается на основании данной квоты, требуется и при увеличении доли иностранного капитала в уже существующей кредитной организации. Предварительное согласие Банка России по тем же причинам требуется и для открытия в стране филиала иностранного банка.

Универсализация как тенденция трансформации банковских организаций в условиях глобализации объяснима. Универсальные банки, в отличие от специализированных, за счет функционального и географического расширения своей деятельности могут диверсифицировать риски, а после создания эффективно работающей системы - экономить на масштабах и получать большую прибыль.

Вместе с тем в современных развитых финансовых системах сохраняется разнообразие типов организаций, оказывающих кредитнофинансовые, банковские услуги. В ряде стран такая ситуация стала результатом существования длительной традиции, которая в процессе развития рынка финансовых услуг породила множество различных специализированных форм кредитно-финансовых учреждений (США, Великобритания), в других - следствием планомерного развития финансовокредитного сектора (КНР).

Разнообразие деятельности кредитно-финансовых организаций подразумевает, впрочем, не только специализацию банков по видам операций, на которые они преимущественно ориентированы, но и их специализацию по отраслям, с которыми они работают, а кроме того -возможность совмещения банковской и иной деятельности, которая позволяет максимально заинтересовать клиента.

В России существуют только две разновидности кредитных организаций: банк, которому могут быть выданы несколько видов лицензий, и небанковская кредитная организация (осуществляющие депозитные и кредитные операции, операции по расчетам, организации инкассации). При этом различие между банками, имеющими различные виды лицензий, отражает скорее неодинаковый уровень развития банка, но не специализацию его деятельности. Разнообразны по видам, да и то явно недостаточно, только небанковские кредитные организации, которые, однако, не играют значительной роли в формировании разнообразия банковского сектора. [11]

Таким образом, отечественные банки, мыслятся законодателями как универсальные, ориентированные на осуществление сразу всего спектра банковских услуг. Это вполне объясняется тем фактом, что их формирование приходится на тот период, когда в мире уже явно проявилась тенденция к универсализации банковской деятельности. Поэтому они не имели опыта специализации на отдельных видах расчетно-кредитных операций в течение длительного времени, как, например, расчетно-кредитные организации Великобритании. Это существенный недостаток, так как специализация деятельности банка, совместно с его способностью осуществлять весь спектр банковских услуг, является важным фактором конкурентоспособности, что немаловажно в современных условиях.

2 Направления деятельности международных кредитнофинансовых институтов

2. 1 Деятельность Международного Валютного Фонда

МВФ обладает полномочиями определять источники, условия и методы своих займов, но до настоящего времени он осуществлял заимствования только у государственных структур (у стран-членов и их центральных банков). До середины 70-х годов XX в. МВФ получал займы почти исключительно в рамках Генеральных Соглашений о Заимствовании (ГСЗ). Они представляют собой кредитные линии, открытые 11 развитыми странами или их центральными банками и возобновляемые каждые пять лет. МВФ пользуется средствами этих кредитных линий по рыночным процентным ставкам в основном для предоставления крупных кредитов странам — участникам ГСЗ в целях стабилизации мировой валютной системы.

Затем фонд стал прибегать к займам и на двухсторонней основе, что позволило ему предоставлять значительные кредиты странам-членам, на платежные балансы которых особенно негативно повлияло повышение цен на нефть. В качестве кредиторов МВФ сначала выступили ряд стран из числа экспортеров нефти, а затем — некоторые развитые страны.

Срок большинства займов, получаемых МВФ, составляет от четырех до семи лет, что соответствует срокам погашения кредитов, получаемых членами этой организации за счет заемных ресурсов. Остальная часть заимствований МВФ осуществляется на сроки от одного до трех лет.

Основными направлениями деятельности МВФ являются:

- надзор над мировой валютной системой;

- создание ликвидных средств путем выпуска СДР;

- финансирование (кредитование) членов МВФ;

- разработка рекомендаций в области экономической политики и техническая помощь;

- сбор и публикация статистики.

В соответствии со Статьями соглашения МВФ в обязанности фонда входит контроль над международной валютной системой и обеспечение ее эффективного функционирования. МВФ осуществляет надзор за мировой валютной системой, в частности, за политикой стран-членов в области валютного курса, и устанавливает конкретные принципы, которыми должны руководствоваться страны в отношении этой политики. МВФ должен определять реальную величину валютных курсов, давать объективную оценку экономической деятельности стран и доводить ее до сведения всех своих членов.

Осуществляя надзорные функции, МВФ проводит всесторонний анализ общего экономического положения страны и ее стратегии в области экономической политики. Позиция МВФ заключается в том, что последовательная и эффективная экономическая политика стран способствует стабилизации обменных курсов национальных валют и мировой валютной системы, обеспечивает экономический рост в мировом хозяйстве.

МВФ контролирует выполнение странами взятых ими обязательств в данной области. Эти обязательства включают проведение экономической и финансовой политики, способствующей экономическому росту и поддержанию адекватного уровня занятости при сохранении стабильности цен, а также отказ от манипулирования валютными курсами в целях предотвращения нарушений платежного баланса и получения неоправданных преимуществ одних членов перед другими.

Для осуществления надзора МВФ практикует периодические и специальные консультации. Периодические консультации проводятся со всеми странами-участницами ежегодно, в результате чего МВФ получает информацию о валютной политике и общем экономическом положении своих членов. Если та или иная страна оказалась в тяжелой экономической ситуации или возникло подозрение, что она осуществляет политику, наносящую ущерб другим странам, по решению директора-распорядителя может быть организована дополнительная консультация.

Периодические консультации проводит группа экспертов МВФ. Они собирают статистические данные по экспорту и импорту, уровню заработной платы, цен, занятости населения, конъюнктуре финансовых рынков, инвестициям, монетарным, финансовым и другим показателям, которые оказывают воздействие на формирование обменного курса валюты. Затем организуются дискуссии с высокопоставленными представителями государственных структур, целью которых является оценка экономической политики государства, а также изучение результативности мер, которые страна предпринимает для устранения ограничений на обмен своей валюты.

По итогам дискуссий эксперты МВФ готовят подробный доклад, который затем обсуждается на Исполнительном совете. По результатам обсуждения готовится заключение, которое передается правительству страны. В нем часто содержатся предложения фонда по повышению эффективности осуществляемой страной экономической политики.

Специальные консультации МВФ проводит с промышленно развитыми странами, занимающими лидирующее положение в мировой экономике, экономическая политика которых оказывает значительное воздействие на функционирование мирового хозяйства. Цель консультаций — оценить экономическую ситуацию в мире и перспективы экономического развития. Результаты этих обсуждений МВФ публикует в своих изданиях, чтобы государства могли скорректировать проводимую ими политику. [15]

Финансирование (кредитование) членов МВФ — особое направление деятельности фонда. МВФ не является банком и посредником между вкладчиками и покупателями средств, поэтому все страны-члены имеют право на получение от него помощи, независимо от их кредитоспособности.

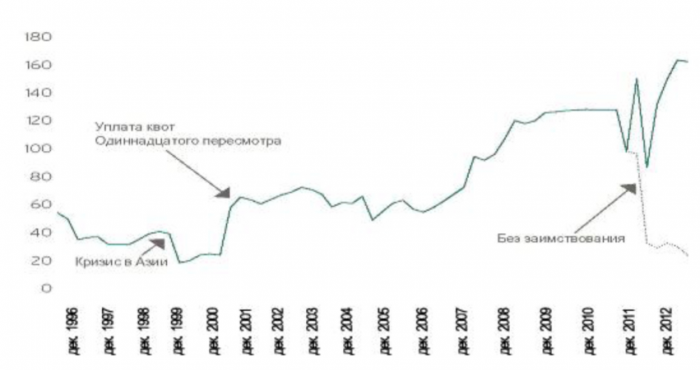

Кредитоспособность МВФ с начала его создания постоянно росла, на сегодняшний день МВФ обладает большим потенциалом для кредитования. Это можно увидеть по следующему графику в приложении А.

МВФ предоставляет финансирование своим членам главным образом для того, чтобы они могли преодолеть несбалансированность платежного баланса, не прибегая к торговым и платежным ограничениям. При этом соблюдается требование равного доступа стран к ресурсам МВФ. Получение кредитов фонда способствует дополнительному привлечению в страну частных и государственных инвестиций.

Финансовые ресурсы МВФ могут поступать в распоряжение его членов в рамках целого ряда подходов и механизмов, различающихся главным образом по видам проблем финансирования дефицита платежного баланса, на решение которых они направлены, а также по содержанию выдвигаемых МВФ условий.

Обычные механизмы финансирования используются МВФ для решения проблем платежного баланса государства-заемщика в целом. Специальные механизмы предназначены для предоставления членам МВФ помощи в случаях возникновения у них особых проблем при финансировании своего платежного баланса. Эта помощь носит дополнительный характер, то есть ее использование не оказывает влияния на суммы заимствований, которые страна имеет право получить из своей резервной доли или кредитных долей. Однако для решения одной и той же проблемы, связанной с финансированием платежного баланса, страна имеет право получить средства только по одному из механизмов финансирования.

Механизмы финансирования на льготных условиях были разработаны в целях оказания сравнительно долгосрочной помощи развивающимся странам с низким доходом на душу населения. Для предоставления такой помощи используются не общие ресурсы МВФ, а созданные им альтернативные источники средств (специальные фонды).

Для использования любых ресурсов МВФ страна должна представить аргументированное обоснование потребности в финансировании своего платежного баланса. В качестве критериев, определяющих необходимость финансирования, МВФ использует состояние платежного баланса страны, сальдо ее международных резервов и динамику резервной позиции страны. Учитывается также эффективность мер, принятых страной для ликвидации причин неравновесия платежного баланса.

После того как необходимость финансирования дефицита платежного баланса установлена, МВФ устанавливает, сможет ли страна выполнить свои обязательства по погашению задолженности. Определенной гарантией возврата является проведение страной соответствующей экономической политики (выполнение программы стабилизации).

МВФ предоставляет финансовые ресурсы своим членам на условиях, которые должны стимулировать принятие страной мер, направленных на экономическую стабилизацию, а значит, обеспечивающих возврат средств фонду (уменьшение дефицита платежного баланса до управляемой величины, обеспечение экономического роста, повышение занятости и финансовая стабильность; шаги по структурной перестройке экономики). При этом ожидается, что в решении структурных проблем и оздоровлении платежного баланса финансирование и стабилизационные меры будут дополнять друг друга.

МВФ предоставляет свои рекомендации по экономической политике и техническую помощь странам в определенных специализированных областях, входящих в его компетенцию. Этими областями являются разработка и реализация бюджетно-налоговой и денежно-кредитной политики, формирование организационно-правовых структур (в частности, создание центральных банков, казначейств, налоговых и таможенных органов), аудиторская деятельность, организация бухгалтерского учета, сбор и составление официальной статистики. Помощь оказывается в случаях, когда страна в связи с отсутствием подготовленных кадров обращается в МВФ с просьбой прислать специалистов для передачи необходимых знаний и подготовки кадров.

Необходимость в такой помощи была особенно велика в 60-70 гг. XX века, когда многие страны обрели независимость, и в 90-е годы, когда страны Восточной Европы и республики СНГ стали проводить рыночные реформы.

Фонд занимается также сбором и публикацией статистики своих стран-членов. Предоставление статистических данных — обязательное условие конструктивного сотрудничества каждой страны с этой организацией. Поскольку МВФ имеет доступ к статистике большинства стран мира, он располагает сведениями, характеризующими состояние государственных финансов, денежной, кредитной и валютной систем, платежного баланса, развития реального сектора экономики каждой страны, а также другими данными. Все это позволяет сделать имеющуюся информацию доступной мировому сообществу.

МВФ публикует материалы, содержащие информацию о финансовом положении стран—членов МВФ, отчеты и другие документы; выпускает периодические издания (статистические бюллетени и т. д. ), экономические и финансовые обзоры и др.

Наряду с публикациями статистического характера МВФ издает серию брошюр, разъясняющих его политику и программы; выпускает журнал, в котором публикуются результаты фундаментальных исследований; печатает книги по правовым, институциональным и экономическим аспектам функционирования мировой валютной системы [2, с. 429].

Политика и рекомендации МВФ в отношении развивающихся стран неоднократно подвергались критике, суть которой состоит в том, что выполнение рекомендаций и условий в конечном итоге направлены не на повышение самостоятельности, стабильности и развитие национальной экономики государства, а лишь привязывании её к международным финансовым потокам.

Несмотря на некоторое сокращение удельного веса голосов США и ЕС, они по-прежнему могут налагать вето на ключевые решения Фонда, принятие которых требует максимального большинства (85 %). Это означает, что США вместе с ведущими западными государствами располагают возможностью осуществлять контроль над процессом принятия решений в МВФ и направлять его деятельность исходя из своих интересов. При наличии скоординированных действий развивающие страны также в состоянии не допускать принятия не устраивающих их решений. Однако достичь согласованности большому числу разнородных стран сложно. На встрече руководителей Фонда в апреле 2004 г. было высказано намерение «расширить возможности развивающихся стран и стран с переходными экономиками участвовать более эффективно в механизме принятия решений в МВФ. [10]

Можно сделать вывод, что деятельность МВФ с начала его образования постоянно расширялась, благодаря чему эта международная организация приобрела большой вес и значение для мировой экономики сегодня.

2. 2 Деятельность группы Всемирного Банка

На первых этапах своей деятельности с 1945 по 1968 гг. Всемирный банк не осуществлял активное кредитование вследствие повышенных требований к заёмщикам. Под руководством первого президента банка Джона МакКлоя в качестве первого заёмщика была выбрана Франция, ей был выдан кредит в сумме 250 млн. долларов США. Причём условием предоставления Франции кредита было неучастие в коалиционном правительстве коммунистов. Два других претендента (Польша и Чили) помощи не получили.

В дальнейшем Всемирный банк принимал активное участие в кредитовании стран Западной Европы, которая активно восстанавливала разрушенную Второй мировой войной экономику, реализуя план Маршалла. Финансирование этого плана в значительной степени шло по линии Всемирного банка.

В 1968—1980 гг. деятельность Всемирного банка была направлена на помощь развивающимся странам. Увеличивались объёмы и структура предоставляемых кредитов, охватывая различные отрасли экономики от инфраструктуры до решения социальных вопросов. Руководивший в этот период Всемирным банком Роберт Макнамара привнёс в его деятельность технократический стиль управления, так как имел опыт руководящей работы в качестве Министра обороны США и президента компании Форд. Макнамара создал новую систему предоставления потенциальными странами-заёмщиками информации, что позволяло сокращать время на принятие решения об условиях предоставления кредита.

В 1980 году Макнамару на посту президента Всемирного банка сменил Клаузен по представлению тогдашнего президента США Рональда Рейгана. В этот период финансовая помощь предоставлялась в основном странам третьего мира. Для периода 1980—1989 гг. характерной была политика кредитования, направленная на развитие экономик третьего мира с тем, чтобы понизить зависимость их от кредитов. Такая политика привела к сокращению кредитов, предоставляемых на решение социальных задач. [6]

С 1989 г. политика Всемирного банка претерпела существенные изменения под влиянием критики различных негосударственных организаций, в частности, связанных с охраной окружающей среды. В результате спектр предоставляемых кредитов на различные цели расширился.

Основными направлениями деятельности Группы Всемирного банка являются:

- предоставление займов странам-членам, стратегия рыночных реформ которых соответствует критериям ВБ;

- совместное финансирование, в процессе которого для поддержания конкретных проектов или программ ВБ его средства объединяются со средствами других кредиторов и доноров. В качестве партнеров ВБ в соглашениях по совместному финансированию выступают правительства государств, правительственные и другие многосторонние финансовые учреждения, организации, предоставляющие экспортные кредиты, коммерческие банки, другие частные кредитно-финансовые учреждения местное финансирование может быть объединенным и параллельным.

При объединенном финансировании все затраты по проекту распределяются между партнерами пропорционально, согласно предварительной договоренности. При параллельном финансировании ВБ и его партнеры финансируют различные части проекта самостоятельно;

- предоставление грантов, то есть безвозмездной финансовой помощи ВБ идущей на реализацию проектов, имеющих особо важное значение для экономики стран, а также на проведение операций по снижению задолженности беднейших членов банка; технической помощи получателям кредитов и т. д. При грантовой поддержке используются средства трастовых фондов, которыми ВБ управляет по поручению доноров, делающих взносы в эти фонды;

- предоставление гарантий частным кредиторам для реализации проектов в странах—членах банка. Эти гарантии применяются для снижения рисков, которые частные инвесторы не готовы принять при осуществлении кредитования. К рискам, которые покрываются гарантиями ВБ, обычно относятся экспроприации, войны, революции и гражданские волнения, нарушение контрактов правительством, невозможность перевода денежных средств и т. д.;

- оказание технической помощи своим членам, которая включает консультации, экспертизы, исследования состояния экономики стран (отдельных ее секторов) и подготовку соответствующих отчетов, обучение национальных кадров, семинары и конференции.

Одним из главных направлений деятельности Группы Всемирного банка является предоставление займов.

При предоставлении займов ВБ оказывает помощь в определении целей и подготовке проектов, но основную ответственность за их разработку несет заемщик.

По окончании подготовки проекта и после его оценки с заемщиком проводятся официальные переговоры, которые завершаются заключением юридического соглашения. В это соглашение обычно включаются: финансовые условия и требования; таблица с указанием статей расходов, подлежащих финансированию банком; планируемые методы закупок; договоренности о контроле за осуществлением проекта, о проведении аудиторских проверок, об организационных изменениях и другие пункты, требующие особого внимания.

Решение о предоставлении займа утверждается исполнительными директорами ВБ, которым руководство банка по завершении переговоров предоставляет доклад о предполагаемом займе. После утверждения происходит подписание документов о предоставлении займа.

Заемщик отвечает за осуществление проекта и в установленные сроки информирует ВБ о ходе реализации финансируемых мероприятий. Со своей стороны ВБ контролирует исполнение, проводит регулярный анализ целевого расходования средств. После завершения проекта оцениваются полученные результаты с целью определения эффективности предоставленной помощи.

Что же касается направлений деятельности институтов, входящих в состав ВБ, то они следующие:

МБРР (Международный Банк Реконструкции и Развития) предоставляет займы развивающимся странам, которые не в состоянии выплачивать процентные ставки, близкие к рыночным. Банк дает кредиты этим странам под более низкий процент и на более длительные сроки, чем коммерческие банки.

Заемщиками МБРР выступают правительства, а также правительственные организации и частные предприятия (при условии гарантий со стороны правительства по возврату средств). Займы МБРР предоставляются, как правило, на сроки 12—20 лет, при этом льготный период (отсрочка платежа) составляет 3—5 лет. Уровень процентных ставок по займам зависит от стоимости привлеченных банком ресурсов, а предельная маржа не превышает

0,5%.

Кредит, выдаваемый МБРР, обычно покрывает около 30% стоимости финансируемого проекта, причем эти средства предназначены, прежде всего, на покрытие валютных расходов, так как развивающиеся страны, как правило, испытывают острый недостаток иностранной валюты. Остальная часть финансирования проекта должна осуществляться за счет национальных финансовых ресурсов. [4]

В настоящее время МБРР предоставляет займы трех видов:

1. Займы, на основе валютного пула — многовалютные долговые обязательства, принимаемые в долларовом эквиваленте. Обязательства каждого заемщика по займу представляют собой долю в валютном пуле и имеют такой же валютный состав, как и все другие займы на основе валютного пула. Ставка ссудного процента по этим займам является переменной;

2. Одновалютные займы по ставке ЛИБОР — займы, которые выдаются и погашаются в валюте, избранной заемщиком (как правило, в резервных национальных валютах и евро). Ставка ссудного процента по этим займам является переменной;

3. Одновалютные займы с фиксированной процентной ставкой, которые выдаются и погашаются в валюте, избранной заемщиком (как правило, в резервных национальных валютах и евро). Финансовые показатели деятельности МБРР за 2008-2012 гг. представлены в приложении Б.

Ресурсы MAP (Международной Ассоциации Развития) формируются за счет переводов из прибыли МБРР, взносов промышленно развитых стран (пополнение средств осуществляется, как правило, каждые три года), а также возвращенных кредитов.

На получение ссуд MAP имеют право беднейшие и наименее кредитоспособные страны с очень низким уровнем дохода — большинство кредитов выдается странам с годовым доходом на душу населения в среднем 800 USD.

Кредиты MAP предоставляются только правительствам государств — членов MAP, их срок составляет 35—40 лет, а погашение начинается по истечении 10-летнего льготного периода. Кредиты выдаются в национальной валюте кредитуемого государства. Проценты по этим кредитам не выплачиваются, взимается только комиссия на покрытие административных расходов.

4. Проекты, которые кредитуются за счет ресурсов MAP, должны соответствовать тем же стандартам, что и проекты, финансируемые МБРР. Каждый кредитуемый проект проходит политико-экономическую экспертизу, целью которой является наиболее эффективное использование выделенных средств. Финансовые показатели деятельности МАР за 20082012 гг. представлены в приложении Б.

Для развития частного предпринимательства МФК (Международная Финансовая Корпорация) осуществляет:

- финансирование частного сектора путем предоставления займов и инвестирования средств в акционерный капитал частных предприятий. При этом МФК привлекает к финансированию частных инвесторов, в том числе нерезидентов, играя роль катализатора, то есть демонстрируя прибыльность инвестиций в кредитуемых странах;

- управление рисками частных компаний посредством проведения операций СВОП, связанных с валютными курсами и процентными ставками, а также использования механизмов хеджирования;

- техническую помощь и консультирование правительств и руководителей частных предприятий по вопросам реструктуризации, приватизации, прямых иностранных инвестиций, разработки планов предпринимательской деятельности, подготовки и оценки проектов, мобилизации ресурсов для финансирования проектов и т. д.

5. МФК не требует правительственных гарантий при предоставлении кредитов, поэтому кредитует только высокорентабельные предприятия. Кредиты МФК обычно покрывают не более 25 % стоимости проектов, их срок составляет в среднем 7—8 лет, по ним заемщиками выплачивается рыночная процентная ставка. Финансовые показатели деятельности МФК за 2008-2012 гг. представлены в приложении В.

МАГИ (Многостороннее агентство по гарантиям инвестиций) предоставляет гарантии инвесторам, вкладывающим средства в страны, являющиеся его членами. Срок гарантий — 15—20 лет, они покрывают до 90 % общего объема инвестиций. МАГИ также осуществляет операции по совместному страхованию и перестрахованию, при этом агентство дополняет национальные системы страхования и координирует свою деятельность с национальными страховыми компаниями.

Наряду с гарантиями и страхованием МАГИ оказывает техническую помощь и проводит консультирование, содействуя развивающимся странам в их усилиях по привлечению иностранных инвестиций. В этих же целях проводятся встречи между правительствами и потенциальными инвесторами, учебные семинары, организуются ознакомительные поездки.

6. Кроме того, МАГИ предоставляет рекламные услуги по распространению информации об инвестиционных возможностях и создании условий для содействия инвестированию в развивающихся странах и странах с переходной экономикой. Финансовые показатели деятельности МФК за 2008-2012 гг. представлены в приложении Г.

МЦУИС (Международный центр по урегулированию инвестиционных споров) выполняет функции международного арбитра по урегулированию споров между иностранными инвесторами и странами-заемщиками.

Для этого МЦУИС осуществляет согласования или арбитражные разбирательства между сторонами. В настоящее время положение об обращении по спорным вопросам в МЦУИС является стандартным пунктом международных инвестиционных соглашений и договоров. [1]

В завершении можно сказать, что группа Всемирного банка имеет большое число направлений деятельности, что позволяет ей быть ведущей организацией в глобальной экономике.

2. 3 Деятельность Банка Международных Расчетов

Особое место среди международных валютно-кредитных организаций занимает Банк международных расчетов (Базель). Банк международных расчётов (БМР) (Bank for International Settlements) — международная финансовая организация, в функции которой входит содействие

сотрудничеству между центральными банками и облегчение международных финансовых расчётов; кроме того, это центр экономических и денежно -кредитных исследований. БМР был создан в 1930 г. на основе межправительственного Гаагского соглашения шести государств (Бельгии, Великобритании, Германии, Италии, Франции, Японии) и конвенции этих государств со Швейцарией, на территории которой функционирует Банк. БМР не подвластен швейцарскому банковскому законодательству. 1931— 1932 гг. к нему присоединились 19 центральных банков стран Европы. Учредители БМР - 56 центробанков, в том числе Банк России. Россия с 10 февраля 1996 г. и др.

Официально США не участвовали в создании БМР. Однако федеральные резервные банки поддерживают с БМР корреспондентские отношения и другие контакты. Федеральный резервный банк Нью-Йорка, будучи корреспондентом БМР, выполняет по его поручению операции на рынке ссудных капиталов США. Хотя США участвуют в БМР, традиционно лидирующее положение в нем принадлежит странам Западной Европы, в отличие от МВФ и группы МБРР.

Органами управления БМР являются Общее собрание акционеров и Совет директоров в составе управляющих 13 центральных банков (в том числе Германии, Бельгии, Франции, Великобритании, Италии, являвшихся основателями Банка) и правление. Остальные члены ограничиваются получением дивидендов и статусом клиента.

БМР — банк центральных банков. На БМР по Уставу возложены две основные функции: 1) содействовать сотрудничеству между центральными банками, обеспечивать благоприятные условия для международных финансовых операций; 2) действовать в качестве банка-агента или банка-депозитария при проведении международных операций своих членов.

В соответствии с уставом операции банка должны согласовываться с денежной политикой центральных банков соответствующих стран. Банку не разрешено открывать текущие счета и предоставлять кредиты правительствам.

Основной источник ресурсов БМР — краткосрочные вклады (до трех месяцев) центральных банков в иностранной валюте или золоте. Для выплаты процентов по ним Банк размещает их на рыночных условиях в других центральных банках, международных организациях или в банках -корреспондентах. [6]

БМР осуществляет некоторые специальные функции, в частности совместные валютные интервенции центральных банков с целью поддержания курсов ведущих валют, выполняет функции попечителя по межправительственным кредитам.

Центральные банки возложили на БМР функцию наблюдения за состоянием и функционированием еврорынка. На основе получаемой от центральных банков информации БМР применяет собственную наиболее корректную методику исчисления объема этого рынка, не подчиняющегося национальному законодательству. БМР осуществляет межгосударственное регулирование международных валютно-кредитных и финансовых отношений в целях их стабилизации. Банк организует регулярные встречи управляющих центральными банками с целью координации мировой валютной и кредитной политики.

Специфика БМР заключается в строго конфиденциальном характере его деятельности, как и ежемесячных заседаний Базельского клуба (в который входят страны — члены Банка), где обсуждаются актуальные проблемы и перспективы валютно-кредитных отношений. Это определяет место БМР как органа, дополняющего МВФ и группу ВБ, с которыми он имеет тесные связи.

Кроме того, при банке в 1974 году создан так называемый комитет, который занимается стандартизацией и усовершенствованием банковского регулирования.

Базельский комитет по банковскому надзору - объединение представителей центральных банков при Банке международных расчетов, собирающихся четыре раза в год с целью выработки стандартов банковской деятельности.

На сегодняшний день в него входят представители ЦБ Аргентины, Австралии, Бельгии, Бразилии, Великобритании, Германии, Гонконга, Индии, Индонезии, Испании, Италии, Канады, Китая, Кореи, Люксембурга, Мексики, Нидерландов, России, Саудовской Аравии, Сингапура, Южной Африки, Швеции, Швейцарии, США, Турции, Франции и Японии.

Базельский комитет занимается вопросами повышения качества банковского надзора в странах-участницах, организует обмен информацией между центральными банками, разрабатывает общие подходы в вопросах контроля банковской деятельности, вырабатывает ее единые стандарты и руководящие принципы, дает рекомендации центробанкам.

Базельский комитет в первую очередь известен своими исследованиями и рекомендациями в вопросах достаточности банковского капитала.

На сегодняшний день подгруппы Базельского комитета исходя из своей структуры действуют в четырех направлениях: мониторинг соблюдения действующих стандартов банковской деятельности (таких, например, как стандарт достаточности капитала «Базель-I», «Базель-П»), работа над их усовершенствованием, принятие единых международных бухгалтерских стандартов для банков и координация с другими разработчиками стандартов (в страховании, на рынках ценных бумаг и проч. )

Рекомендации Базельского комитета не являются обязательными, однако, как правило, находят свое отражение в законодательстве стран-участниц. [3]

Ключевые области деятельности Банка могут быть разделены на следующие категории:

1. Форум для международного валютного сотрудничества; контроль за банковской деятельностью; экономическое и валютное сотрудничество в Европе.

2. Выполнение роли центра валютно-экономических исследований в целях анализа функционирования международных финансовых рынков и согласования валютной политики государств для наиболее эффективного выполнения своих функций центральными банками (сбор и публикация данных о развитии международного банковского дела, системе управления в центральных банках).

3. Кредитно-банковские операции:

а) депозитно-ссудные операции с центральными банками;

б) прием правительственных вкладов по особым соглашениям;

в) операции с валютой и ценными бумагами (кроме акций);

г) инвестиционные услуги для центральных банков;

д) краткосрочное финансирование центральных банков.

4. Функции агента и доверенного лица центральных банков в осуществлении операций на мировых рынках (валют, кредитов, ценных бумаг, золота) и операций, связанных с кредитами и займами ЕС.

Для более широкой деятельности БМР привлекает заемные средства. данные о привлеченные заемных средств за 2005-2010 гг. показаны на графике.

Управляя резервами центральных банков, БМР осуществляет традиционные формы инвестирования. Средства, не востребованные для кредитования других центральных банков, размещаются на мировых финансовых рынках. Основными формами инвестиций являются депозиты в коммерческих банках и покупка краткосрочных обращающихся ценных бумаг, включая казначейские векселя США. Эти операции в настоящее время составляют основу деятельности банка. БМР также кредитует другие центральные банки за счет средств, полученных в качестве депозитов из центральных банков. Отчет о деятельности БМР за 2005-2010 гг. можно проследить на графике:

Однако БМР не имеет права предоставлять ссуды правительствам и открывать им определенные виды счетов. Также не разрешаются операции с недвижимостью. По уставу, при проведении банковских операций БМР должен гарантировать, что его действия не противоречат денежной политике центрального банка-клиента.

Кроме того, БМР периодически организует совещания экспертов для анализа экономических, валютных и других вопросов, представляющих интерес для центральных банков. Он проводит исследования в области денежной и валютной политики и теории.

На БМР возложена обязанность по наблюдению за международными финансовыми рынками, созданию банков данных для центральных банков Группы десяти стран и Швейцарии, а также по подготовке статистического обзора международного банковского дела. [12]

Из всего выше написанного следует, что БМР является главной международной организацией, деятельность которой направлена на операции с центральными банками, поддержке их стабильности, предоставлению им различных кредитно-финансовых услуг и аналитики.

3 Роль России в функционировании международных финансовых институтов

3. 1 Россия и международные финансовые институты на современном этапе

Интеграция России в мировую экономику предполагает ее сотрудничество с международными финансовыми и экономическими организациями, международными банками, которые в современных условиях формирования единого экономического пространства призваны:

- объединить усилия мирового сообщества в целях стабилизации международных финансов и мировой экономики и предотвращения системных и мировых кризисов;

- осуществлять межгосударственное валютное и кредитно-финансовое регулирование, банковское обеспечение делового сотрудничества стран с целью развития мирохозяйственных связей;

- совместно разрабатывать и координировать стратегию и тактику мировой валютной и кредитно-финансовой политики.

К основным сферам взаимодействия Банка России с международными валютно-кредитными и финансовыми институтами относятся:

- предоставление международных кредитов и займов;

- совместные межправительственные обсуждения в рамках семинаров, форумов, встреч управляющих центральными банками в целях выработки эффективных рекомендаций в области денежно-кредитной, финансовой, валютной политики;

- сбор и распространение информации, относящейся прежде всего к денежно-кредитной и финансовой сферам;

- подготовка и издание статистических работ, проведение научных исследований по актуальны экономическим проблемам, в первую очередь валютно-кредитными и финансовым.

Вступление России в международные финансовые институты обусловлено постепенной интеграцией страны в глобализирующееся мировое хозяйство и его институциональную структуру, включающую многочисленные международные финансовые организации. Сферы их деятельности различны.

Одни международные финансовые институты предоставляют кредиты, что открывает доступ странам-заемщикам на мировой рынок ссудных капиталов. Другие стали форумом для межправительственного обсуждения, выработки консенсуса и рекомендаций по валютной, кредитной и финансовой политике. Третьи обеспечивают сбор и распространение информации, выпускают статистические и научно-исследовательские издания по актуальным экономическим, в том числе валютно-кредитным и банковским, проблемам. Некоторые международные финансовые институты выполняют все перечисленные функции.

Участие России в международных финансовых организациях дает ей возможность заимствовать у них средства на определенных условиях, что повышает ее кредитный рейтинг и открывает доступ на мировой рынок ссудных капиталов. Такое кредитное сотрудничество может способствовать развитию экономики, если международные кредиты эффективно используются.

Не менее важны рекомендации международных организаций по совершенствованию банковского надзора, техническая помощь по обучению банкиров, разработка международных стандартов учета и отчетности организаций, включая банки, а также унифицированных правил основных форм международных расчетов. Рациональное использование этого мирового опыта, обобщенного международными организациями в виде рекомендаций, важно для модернизации российской банковской системы.

Участие России в международных финансовых организациях требует выполнения ряда обязанностей. Признание уставов этих организаций предполагает приведение национального законодательства, в частности, банковского и валютного, в соответствие с международными соглашениями, правовыми нормами.

Заимствование кредитов, особенно в МВФ, налагает на Россию обязательство соблюдать их условия, выполнять одобренную Фондом стабилизационную программу, которая не всегда отвечает интересам страны. ВБ, предоставляя кредиты, требует выполнения его рекомендаций по развитию кредитуемой отрасли.

За внешней либеральностью условий кредитов международных финансовых институтов скрываются жесткие требования, позволяющие им влиять на экономику, денежное обращение, банковскую систему стран-заемщиков.

В условиях улучшения макроэкономических показателей России ее сотрудничество с международными финансовыми институтами станет более эффективным.

Международное сотрудничество по линии Банка России осуществляется с международными финансовыми организациями и международными банками, международными экономическими организациями, в т. ч. с межгосударственными группами и объединениями, международными экономическими форумами.

Кроме того, Банк России ведет активную работу по линии таких международных экономических организаций, как «Группа восьми», «Группа двадцати», Организация экономического сотрудничества и развития, Всемирная торговая организация, форум «Азиатско-Тихоокеанское экономическое сотрудничество» и другие, а также непосредственно взаимодействует с центральными банками иностранных государств.

Результаты взаимодействия России с международными финансовыми институтами неоднозначны. Внешние заимствования, особенно у МВФ, не всегда были эффективными и оправданными. Полученные средства в большинстве случаев использовались не для технологической перестройки экономики, а для покрытия бюджетного дефицита и обслуживания государственного долга. В целом, можно выделить ряд проблем сложившегося сотрудничества России с международными финансовыми институтами, которые необходимо учитывать в перспективе, в частности, при совершенствовании отношений с международными региональными банками развития.