Экономический факультет

КУРСОВАЯ РАБОТА

по дисциплине: «Анализ финансово-хозяйственной деятельности предприятий»

Анализ денежных потоков по данным отчета о движении денежных средств предприятия (на примере ОАО «Кумертауское авиационное производственное предприятие»)

Уфа 2013

Аннотация

В данной работе изложены теоретические аспекты формирования денежных потоков; дана характеристика открытого акционерного общества «Кумертауское авиационное производственное предприятие»; проанализировано формирование денежного потока и предложены пути его увеличения на ОАО «КумАПП».

Работа выполнена печатным способом на 37 страницах с использованием 33 источников, содержит 11 таблиц, 1 рисунок.

Содержание

Введение.................... 4

1 Теоретические аспекты формирования денежных потоков............................... 6

1.1 Понятие денежного потока на предприятии.................................. 6

1.2 Факторы, формирующие денежные потоки.................................. 9

1.3 Методы управления денежным потоком..................................10

2 Анализ денежных потоков предприятия (на примере ОАО «КумАПП»).......13

2.1 Организационно-экономическая характеристика предприятия.................... 13

2.2 Финансовый анализ хозяйственной деятельности............... 16

2.3 Анализ формирования денежного потока........................................................24

3 Проблемы формирования денежного потока в ОАО «КумАПП» и пути их совершентвования..........29

3.1 Проблемы формирования денежного потока предприятия......................... 29

3.2 Пути увеличения денежного потока в ОАО «КумАПП»............................. 30

Заключение............. 31

Список использованных источников ...........................34

Введение

Актуальность темы определяется тем, что научные подходы к формированию денежных потоков предприятия позволяют обеспечить финансовую устойчивость и платежеспособность как в текущем, так и в будущем периодах. Поэтому денежные потоки любого предприятия, независимо от формы собственности, являются ключевым объектом финансового управления.

На стабильно работающих предприятиях денежные потоки, генерируемые текущей деятельностью, могут быть направлены в инвестиционную и финансовую деятельность. Например, на приобретение капитальных активов, на погашение долгосрочных и краткосрочных кредитов и займов, выплату дивидендов и пр. На многих предприятиях РФ текущая деятельность часто поддерживается за счет инвестиционной и финансовой деятельности, что обеспечивает их выживание в неустойчивой экономической среде.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла и как итог — в снижении рентабельности использования собственного капитала и активов предприятия.

Цель выполнения курсовой работы заключается в изучении процесса формирования денежных потоков по данным отчета о движении денежных средств на примере производственного предприятия и получении практических навыков расчёта основных показателей, характеризующих движение финансовых ресурсов.

В рамках поставленной цели в работе должны быть решены задачи:

- изучены теоретические аспекты формирования денежных потоков;

- охарактеризован порядок формирования денежных потоков в ОАО «КумАПП»;

- предложены пути увеличения денежных потоков в ОАО «КумАПП».

Объектом курсовой работы выбрано производственное предприятие

открытое акционерное общество «Кумертауское авиационное производственное предприятие», которое выпускает летательную технику, осуществляет её техническое обслуживание и ремонт.

Предмет курсовой работы - денежные потоки ОАО «КумАПП», факторы, которые оказывают на них влияние и возможные пути увеличения денежных потоков.

В работе использована финансовая документация и отчётность ОАО «КумАПП» за период 2009-2011 годы.

Теоретические вопросы изучены по материалам учебников авторов В.Г Артёменко, Г.И. Андреева, С.В. Большакова, Е.В. Добренькова, А.М. Долгорукова, В.С. Ефремеова, Л. Колпиной и других. Для проведения исследования использовались материалы периодической печати, такие как журналы «Справочник экономиста», «Финансы».

1 Теоретические аспекты формирования денежных потоков

1.1 Понятие денежного потока на предприятии

Денежный поток - это денежные средства, получаемые предприятием от всех видов деятельности и расходуемые на обеспечение дальнейшей деятельности [1].

Приток денежных средств осуществляется за счет выручки от продажи продукции (товаров, работ, услуг), поступлений от продажи имущества, увеличения уставного капитала путем дополнительной эмиссии акций, полученных кредитов и займов, средств от выпуска корпоративных облигаций, целевого финансирования и др.

Отток денежных средств возникает вследствие покрытия текущих (эксплуатационных) затрат, инвестиционных расходов, платежей в бюджет и внебюджетные фонды, выплат дивидендов и процентов владельцам эмиссионных ценных бумаг, комиссионного вознаграждения посредникам и т.д.

Разница между всеми поступлениями и отчислениями денежных средств за определенный период (месяц, квартал, год) образует чистый приток денежных средств (резерв денежной наличности).

Главным фактором формирования денежного потока является оплата покупателями стоимости проданной предприятием продукции. В конечном счете именно наличие или отсутствие денежных средств определяет возможности и направления развития предприятия, в том числе возможности вложения денежных средств в целях получения дополнительных доходов. Кроме того, предприятию необходимо постоянное наличие определенной суммы денежных средств как наиболее ликвидных активов, поддерживающих его платежеспособность.

По мнению экономистов Е.В. Добренькова и А.М. Долгорукова существуют принципиальные различия между величиной денежных средств (чистым притоком) и суммой прибыли, полученной в данном периоде, что не всегда понимают руководители предприятий. В частности, в отчете о прибылях и убытках финансовый результат (прибыль) формируют в соответствии с бухгалтерским принципом начисления, согласно которому доходы и расходы вне зависимости от реального движения денежных средств отражают в том учетном периоде, в котором они имели место [2].

Кроме того, отдельные виды начисленных затрат и резервов, таких как амортизационные отчисления и резервы предстоящих расходов, повышают издержки производства, но не вызывают вообще никакого оттока денежных

средств. Инвестиционные операции предприятия вызывают значительные движения денежных средств, но практически не отражаются в расчете прибыли. Финансовые операции, не связанные с операционными и внереализационными доходами и расходами (например, получение и погашение кредитов и займов, целевое финансирование), также не находят отражения в отчетности при формировании прибыли [3].

Таким образом, кассовый метод, который применяется для расчетов денежных потоков, в значительной степени отличается от метода начислений, используемого при определении прибыли.

Прибыль выражает прирост авансированной стоимости, характеризующий эффективность управления предприятием. Однако наличие прибыли не означает присутствия у предприятия свободных денежных средств, доступных для расходования [1].

Систематический учет и контроль движения денежных средств на современном предприятии помогает обеспечить финансовую устойчивость и платежеспособность как в текущем, так и в будущем периодах. Соответствующая служба предприятия должна управлять денежными потоками таким образом, чтобы доходность была максимальной, а ликвидность поддерживалась на достаточно высоком уровне.

При недостатке финансовых ресурсов, предприятие в условиях самофинансирования вынуждено привлекать средства в виде кредитов. Чтобы потребность в кредите в течение периода не возникала, желательно в пределах имеющихся возможностей таким образом распределять поступления и расходы по месяцам, чтобы в месяцы с наименьшими доходами производились наименьшие расходы и наоборот. При этом общая сумма поступлений и расходов за период, естественно, не меняется [4].

Практически это означает либо увеличение поступлений, либо снижение расходов в определенных месяцах (кварталах) периода. Увеличение поступлений в основном обеспечивается ускорением оборачиваемости дебиторской задолженности, а снижение расходов -замедлением оборачиваемости кредиторской задолженности. Последнюю можно регулировать только в части расчетов с поставщиками и авансов. Остальная часть платежей по долгам предприятия регламентирована, и кредиторская задолженность по этим платежам может увеличиваться, только превращаясь в просроченную.

Для эффективного регулирования денежных потоков, их классифицируют [3].

|

Классификационный признак |

Виды денежных потоков |

|

1 |

2 |

|

1. Вид финансово-хозяйственной деятельности |

1.1. По текущей (операционной) деятельности 1.2. По инвестиционной деятельности 1.3. По финансовой деятельности |

|

2. Масштаб обслуживания хозяйственного процесса |

2.1. Совокупный денежный поток по предприятиям в целом 2.2. Денежный поток структурного подразделения (филиала) 2.3. Денежный поток дочерней фирмы 2.4. Денежный поток по отдельным и хозяйственным операциям |

|

3. Направление движения денежных средств |

3.1. Входящий денежный поток (приток денег) 3.2. Исходящий денежный поток (отток денег) |

|

4. Форма осуществления |

4.1. Наличный денежный поток 4.2. Безналичный денежный поток |

|

5. Сфера обращения |

5.1. Внешний денежный поток 5.2. Внутренний денежный поток |

|

6. Продолжительность временного лага |

6.1. Краткосрочный денежный поток 6.2. Долгосрочный денежный поток |

|

7. По уровню достаточности денежных средств |

7.1. Избыточный 7.2. Оптимальный 7.3. Дефицитный |

|

8. Вид валюты |

8.1. В национальной валюте 8.2. В иностранной валюте |

|

9. По методу предсказуемости |

9.1. Ожидаемый (прогнозируемый) денежный поток 9.2. Случайный поток |

|

10. Непрерывность формирования |

10.1. Регулярный денежный поток 10.2. Дискретный денежный поток |

|

11. Стабильность временных интервалов образования |

11.1. Регулярный денежный поток с равномерными временными интервалами (лагами) 11.2. Регулярный денежный поток с неравномерными временными интервалами |

|

12. Оценка во времени |

12.1. Настоящий денежный поток 12.2. Будущий денежный поток |

Таким образом, денежные средства являются наиболее ограниченным (дефицитным) ресурсом в рыночной экономике, и успех фирмы во многом определяется способностью ее руководства эффективно использовать денежные средства.

Каждый из видов денежного потока требует особенного управленческого подхода. Так, денежный поток по текущей (операционной) деятельности включает поступление и использование денежных средств, обеспечивающие выполнение производственно-коммерческих функций предприятия.

Экономист Ефремов выделяет следующие категории, которые формируют приток денежных средств:

— денежная выручка от реализации продукции (товаров, работ и услуг) в текущем периоде;

— поступления от перепродажи товаров, полученных по бартерному обмену;

— поступления от погашения дебиторской задолженности в отчетном периоде;

— авансы, полученные от покупателей и заказчиков;

— целевое финансирование;

— полученные краткосрочные кредиты;

— прочие поступления.

Отток средств происходит за счет:

— оплаты счетов поставщиков и подрядчиков;

— оплаты труда персонала;

— отчислений в бюджет и взносов во внебюджетные фонды;

— выплаты подотчетных сумм;

— погашения краткосрочных кредитов и займов, включая уплату процентов;

— краткосрочных финансовых вложений;

— прочих выплат.

в финансовой деятельности приток денежных средств обеспечивают:

— краткосрочные кредиты и займы;

— поступления от эмиссии краткосрочных ценных бумаг;

— бюджетное или иное краткосрочное финансирование;

— дивиденды и проценты по краткосрочным финансовым вложениям;

— прочие поступления.

Отток денежных средств здесь формируют:

— выдача авансов;

— краткосрочные финансовые вложения;

— выплата процентов по полученным краткосрочным кредитам и займам;

— возврат краткосрочных кредитов и займов;

— прочие выплаты [5].

Самым обобщающим параметром является совокупный

денежный поток предприятия, который характеризует общий объем поступления и расходования средств денежного потока. Конечное сальдо по бухгалтерскому балансу осуществляют по формуле:

Окп = ЧДПтд + ЧДПид + ЧДПфд + Онп (1),

где Окп и Онп — остатки денежных средств на конец и начало расчетного периода,

ЧДПтд, ЧДПид и ЧДПфд — чистые денежные поступления от текущей, инвестиционной и финансовой деятельности [6].

Цель подобного расчета — определение величины чистых денежных поступлений по предприятию в целом. Положительное сальдо денежного потока свидетельствует о финансовой устойчивости хозяйствующего субъекта, а отрицательное — о потере им финансового равновесия. На основе анализа денежных потоков за истекший период составляют прогноз на будущее (бюджет движения денежных средств и платежный баланс).

Таким образом, практика финансового управления выделяет наиболее общие факторы, которые формируют денежные потоки предприятия. ВАктивное воздействие на эти факторы позволяет обеспечивать предприятие достаточным объёмов финансов.

1.3 Методы управления денежным потоком

Эффективное управление денежными потоками требует формирования специальной политики этого управления как части общей финансовой стратегии предприятия. Экономист С.В. Большаков предлагает разрабатывать такую политику по следующим основным этапам:

1 Анализ денежных потоков предприятия в предшествующем периоде.

2 Исследование факторов, влияющих на формирование денежных потоков предприятия.

3 Обоснование типа политики управления денежными потоками предприятия.

4 Выбор направлений и методов оптимизации денежных потоков предприятия.

5 Планирование денежных потоков предприятия в разрезе отдельных их видов [2].

Эффективная политика управления денежными потоками

предполагает обеспечение эффективного контроля реализации избранной политики управления денежными потоками предприятия.

Анализ денежных потоков предприятия в предшествующем периоде. Основной целью этого анализа является выявление уровня достаточности формирования денежных средств, эффективности их использования, а также сбалансированности положительного и отрицательного денежных потоков предприятия по объему и во времени. Анализ денежных потоков проводится по предприятию в целом, в разрезе основных видов его хозяйственной деятельности, по отдельным структурным подразделениям («центрам ответственности»).

На первой стадии анализа исследуется динамика общего объема денежного оборота предприятия. В процессе этого аспекта анализа темпы прироста общего объема денежного оборота сопоставляются с темпами прироста активов предприятия, объемов производства и реализации продукции. Для оценки уровня генерирования денежных потоков в процессе хозяйственной деятельности предприятия используется показатель удельного объема денежного оборота на единицу используемых активов.

Возрастание этого показателя в динамике свидетельствует об интенсификации генерирования денежных потоков предприятия в процессе осуществления его хозяйственной деятельности и наоборот.

На этой стадии анализа особое внимание должно быть уделено рассмотрению динамики общего объема денежного оборота по операционной деятельности предприятия. В этих целях может быть использован показатель удельного объема денежного оборота предприятия на единицу реализуемой продукции.

Наконец, на этой стадии анализа следует сопоставить темпы динамики продолжительности денежного оборота по операционной деятельности в днях с темпами динамики цикла денежного оборота (финансового цикла) предприятия.

На второй стадии анализа рассматривается динамика объема и структуры формирования положительного денежного потока (поступления денежных средств) предприятия в разрезе отдельных источников. Основное внимание на этой стадии анализа уделяется изучению источников поступления денежных средств по видам хозяйственной деятельности предприятия. Так как основным генератором положительного денежного потока является операционная деятельность, важным показателем оценки выступает коэффициент участия операционной деятельности в формировании этого потока.

На третьей стадии анализа рассматривается динамика объема и структуры отрицательного денежного потока (расходования денежных средств) предприятия по отдельным направлениям затрат денежных средств. В процессе этой стадии анализа в первую очередь определяется, насколько соразмерно распределялись эти затраты по основным видам хозяйственной деятельности предприятия, носили они регулярный или чрезвычайный характер, в какой мере они были объективно обусловлены. Так как в обеспечении развития предприятия наибольшую роль играют инвестиционные затраты, важным показателем оценки выступает коэффициент участия инвестиционной деятельности в формировании отрицательного денежного потока.

На четвертой стадии анализа рассматривается сбалансированность положительного и отрицательного денежных потоков по общему объему по предприятию в целом.

На пятой стадии анализа рассматривается динамика формирования суммы чистого денежного потока как важнейшего показателя оценки результативности всего финансового менеджмента, направленного на обеспечение роста рыночной стоимости предприятия.

Особое место в процессе этого анализа уделяется «качеству чистого денежного потока» - обобщенной характеристике структуры источников его формирования.

На шестой стадии анализа исследуется равномерность формирования денежных потоков предприятия по отдельным интервалам рассматриваемого периода времени. По мнению Л. Колпина объектами анализа равномерности денежных потоков предприятия в первую очередь должны являться:

- общий объем денежного оборота;

- общая сумма положительного денежного потока;

- общая сумма отрицательного денежного потока;

- сумма положительного денежного потока, связанного с реализацией продукции;

- сумма отрицательного денежного потока, связанного с реальным инвестированием;

- общая сумма чистого денежного потока;

- сумма чистой прибыли, полученной от реализации продукции [3].

На седьмой стадии анализа исследуется синхронность формирования положительного и отрицательного денежных потоков в разрезе отдельных интервалов рассматриваемого периода времени.

Таким образом, управление формированием денежного потока является важным направлением финансовой деятельности предприятия. На формирование денежного потока предприятия оказывают влияние различные факторы, которые необходимо учитывать в финансовом планировании. Процесс формирования денежного потока включает в себя несколько стадий. Последовательное их выполнение позволит предприятию сформировать денежный поток, позволяющих своевременно в достаточном объёме обеспечивать производственный процесс финансовыми ресурсами.

2 Анализ денежных потоков предприятия (на примере ОАО «КумАПП»)

2.1 Организационно-экономическая характеристика предприятия

Открытое акционерное общество «КумАПП» учреждено в 1993 году, в результате приватизации Государственного предприятия «КумАПП». Размер уставного капитала 337647 тыс. руб.

Уставной капитала поделён на 377647 акций номинальной стоимостью каждая 1000 рублей. Все 100% акций принадлежат ОАО «Вертолёты России».

Руководство текущей деятельностью общества (за исключением вопросов, отнесенных к исключительной компетенции общего собрания акционеров и Совета директоров общества) осуществляет генеральный директор, избранный общим собранием акционеров. Юридический адрес: 453300 Башкортостан, г. Кумертау, ул. Новозаринская 15 А.

Предприятие основано в 1962 году на базе ремонтно-механического завода. В 1963 году на КМЗ-освоение производства десантной и наземной авиационной техники. В 1968 году выпущена первая продукция - вертолёт Ка-26, в 1972 КМЗ переименован в Кумертауский вертолетный з-д, как головное предприятие вошел в состав Кумертауского авиационного ПО (1977).

В настоящее время КумАПП выпускает вертолеты следующих типов:

Ка-27 ПС (поисково-спасательный);

Ка-28, Ка-29 (транспортно-боевой);

Ка-31 (радиолокационный);

Ка-32А (многоцелевой среднего класса);

Ка-32А11ВС (многоцелевой);

Ка-226 (легкий многоцелевой).

В настоящее время ОАО «КумАПП» — это крупное предприятие с развитой инфраструктурой, оснащенное современным оборудованием, способное выпускать самую современную вертолетную технику. Изготовленные на ОАО «КумАПП» вертолеты пользуются неизменным спросом у эксплуатантов, благодаря высоким тактико-техническим характеристикам, большому ресурсу, надежности двигателей и оснащению многофункциональной авионикой.

Основными российскими потребителями продукции ФГУП «КумАПП» выступают МЧС, МО РФ, МВД, ФПС РФ и другие силовые структуры. Вертолеты успешно эксплуатируют Мурманские авиалинии,

«Владивостокавиа», «Нефтеюганские авиалинии», «Авиалифт», «Прана-сервис», «МИ-Полет» и другие.

Финансовая деятельность предприятия базируется на данных содержания учётной политики, соответствующих инструкций и основных форм бухгалтерской отчётности. Бухгалтерский учёт в ОАО «КумАПП» ведётся на совании Учётной политики предприятия.

За финансовую работу на предприятиях, в соответствии с Г ражданским Кодексом, отвечает директор. За управление финансами отвечает назначенный финансовый директор или главный бухгалтер. Исходя из экономической целесообразности, указанные должностные лица, определяют структуру и основные задачи для вновь создаваемого подразделения. Финансовый отдел может быть организован как в рамках бухгалтерской службы, так и выделен в отдельное подразделение.

Анализ производственной структуры данного предприятия позволяет сделать вывод, что оно имеет цеховую производственную структуру, построенную по технологическому принципу.

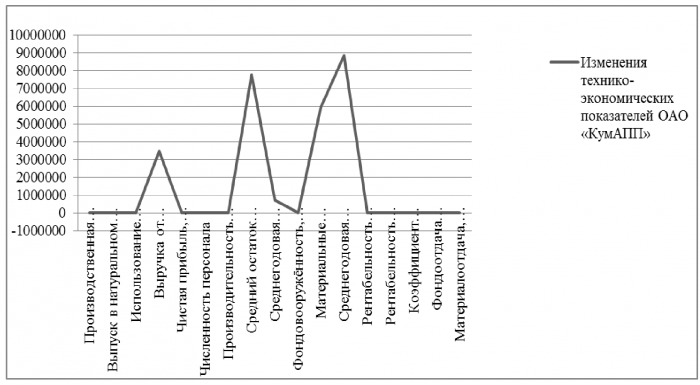

Анализ основных технико-экономических показателей проведён в таблице 1. Данные для анализа получены из финансовой отчётности предприятия, а также из экономических отчётов экономического отдела.

В таблице представлены показатели, которые наиболее полно характеризуют результаты производственной деятельности предприятия и эффективность использования имеющихся ресурсов.

Таблица 2 - Анализ технико-экономических показателей ОАО «КумАПП»

|

Наименование показателя |

2009 |

2010 |

2011 |

Изменения в 2011 году по отношению к 2009 |

|

1 |

2 |

3 |

4 |

5 |

|

Производственная мощность, ед. |

15 |

15 |

15 |

0 |

|

Выпуск в натуральном выражении, ед. |

11 |

11 |

15 |

4 |

|

Использование производственной мощности, % |

73,3 |

73,3 |

100,0 |

26,7 |

|

Выручка от реализации, тыс. руб |

2253850 |

6546270 |

5726664 |

3472814 |

|

Чистая прибыль, тыс.руб. |

1970 |

9386 |

87 |

-1883 |

|

Численность персонала |

5200 |

5000 |

4349 |

-851 |

|

Производительность труда, тыс. руб. |

433,4 |

1309,3 |

1316,8 |

883,4 |

|

Средний остаток оборотных средств, тыс.руб. |

6759922 |

11982816 |

14505431 |

7745509 |

Продолжение таблицы 2

|

1 |

2 |

3 |

4 |

5 |

|

Среднегодовая величина капитала, тыс.руб. |

7580368 |

13295877 |

16395713 |

8815345 |

|

Среднегодовая стоимость основных фондов, тыс.руб. |

567851 |

974480 |

1292395 |

724524 |

|

Фондовооружённость, руб./чел. |

109,2 |

194,9 |

3335,3 |

3226,1 |

|

Материальные затраты, тыс.руб. |

1800379 |

4314972 |

7709978 |

5909599 |

|

Рентабельность капитала, в долях |

0,03 |

0,07 |

0,00 |

-0,03 |

|

Рентабельность продаж, в долях ед. |

0,09 |

0,14 |

0,00 |

-0,09 |

|

Коэффициент оборачиваемости оборотных средств, обороты |

0,33 |

0,55 |

0,40 |

0,07 |

|

Фондоотдача основных фондов, руб/руб. |

3,97 |

6,72 |

4,43 |

0,46 |

|

Материалоотдача, руб./руб. |

0,00 |

0,00 |

1,12 |

1,12 |

Данные таблицы показали, что выручка от реализации выросла по сравнению с 2009 годом на 3472814 тыс. руб. Однако, несмотря на это чистая прибыль предприятия снизилась на 1883 тыс. руб. Среднегодовая величина оборотных активов увеличилась на 7745509 тыс. руб. Это объясняется возросшими потребностями производственного процесса в оборотных средствах и, в первую очередь в запасах сырья и материалов.

Рисунок 1 - Изменения технико-экономических показателей ОАО «КумАПП» за период 2009-2011 гг.

Среднегодовая стоимость основных фондов выросла на 724524 тыс. руб. Это также объясняется производственной необходимостью. Можно считать, что одним из факторов роста объёмов производства является техническое переоснащение и увеличение производственных мощностей на предприятии. При этом эффективность использования основных фондов выросла на почти на 0,46 руб. с каждого рубля их стоимости.

Рост выручки позволил повысить эффективность использования и оборотного капитала. Оборачиваемость по сравнению с 2009 годом, выросла, хотя и незначительно. И по-прежнему остаётся очень низкой и составляет всего 0,4 оборота в год. Это свидетельствует о том, что в ОАО «КумАПП» не используют современные способы регулирования остатков оборотных средств. Неэффективное использование оборотных средств приводит к необоснованному росту их объёма и возникновению большой зависимости от кредитов и партнёров. Нужно изучить и применять в данной организации научные методы формирования структуры оборотных средств и, тем самым, снизить их общую величину.

Производительность труда выросла на 883,4 тыс. руб. в расчёте на одного работника. Это произошло в результате оптимизации численности персонала и увеличение общей выручки от производственной деятельности.

Таким образом, можно считать, что экономические результаты деятельности ОАО «КумАПП» удовлетворительные. Олнако, необходимо проводить мероприятия в области финансового управления для снижения уровня затрат и роста показателей рентабельности.

2.2 Финансовый анализ хозяйственной деятельности предприятия

Финансовый анализ хозяйственной деятельности проводится по показателям финансовой отчётности предприятия. Используя форму № 1 (бухгалтерский баланс) проведём анализ динамики состояния имущества ОАО «КумАПП» за период 2009-2011 годы.

Таблица 3 - Динамика состояния имущества

|

Состав имущества |

2009г. |

2010г. |

2011 |

г. |

2011г. к 2009г. |

|||

|

тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

НМА |

209 |

0,27 |

203 |

0,14 |

148 |

0,13 |

-61 |

-0,13 |

|

Основные средства |

12606 |

16,58 |

12463 |

9,01 |

15880 |

14,80 |

3274 |

-1,77 |

Продолжение таблицы 3

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Дебиторская задолженность |

7925 |

10,42 |

10407 |

7,52 |

11597 |

10,81 |

3672 |

0,38 |

|

Итого, внеоборотные активы |

14379 |

18,91 |

13945 |

10,08 |

20494 |

19,10 |

6115 |

0,19 |

|

НДС |

2207 |

2,90 |

18893 |

13,65 |

14457 |

13,48 |

12250 |

10,57 |

|

Денежные средства |

13946 |

18,345 |

26460 |

19,13 |

8528 |

7,95 |

-5418 |

-10,39 |

|

Материалы |

216 |

0,28 |

91 |

0,06 |

261 |

0,24 |

45 |

-0,04 |

|

Итого, оборотные активы |

24535 |

32,27 |

55851 |

40,38 |

35878 |

33,45 |

11343 |

1,18 |

|

Итого, имущества |

76023 |

100 |

138313 |

100 |

107243 |

100 |

31220 |

0 |

Возможности формирования денежных потоков предприятия определяются составом и объёмом отдельных статей имущества предприятия. Анализ динамики имущества показал, что активы предприятия выросли по сравнению с 2009 годом. Однако по отношению к показателям 2010 года общая сумма имущества предприятия снизилась.

Денежные активы предприятия снизились, что свидетельствует о недостаточно эффективном формировании денежных потоков.

Анализ таблицы показал, что основную дою имущества предприятия составляют оборотные средства. Их доля в 2 раза выше внеоборотных активов. Это свидетельствует о высокой мобильности и манёвренности средств ОАО «КумАПП»

При этом у ОАО «КумАПП» имеются существенные резервы для формирования денежных потоков, так как имеет место рост внеоборотных активов. Но доля материальных запасов снижается. Это может отрицательно сказаться на производственном процессе, и, следовательно, на выпуске продукции.

В таблице 3 проведём анализ динамики показателей источников формирования имущества ОАО «КумАПП».

|

Состав источников финансирования |

2009г. |

2010г. |

2011г. |

2011г. к 2009г. |

||||

|

тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Уставный капитал |

50 |

0,06 |

50 |

0,03 |

50 |

0,05 |

0 |

-0,00 |

|

Прибыль |

18722 |

24,11 |

18866 |

13,53 |

30645 |

35,45 |

11923 |

11,33 |

|

Итого, собственный капитал |

18722 |

24,11 |

18920 |

13,57 |

30699 |

35,51 |

11977 |

11,39 |

|

Кредиторская задолженность: |

20138 |

25,94 |

50780 |

36,44 |

|

0 |

-20138 |

-25,94 |

|

-кредиты |

15000 |

19,32 |

0 |

0 |

0 |

0 |

-15000 |

-19,32 |

|

-по налогам |

2202 |

2,83 |

6317 |

4,53 |

7756 |

8,97 |

5554 |

6,13 |

|

-поставщикам |

217 |

0,27 |

42386 |

30,41 |

15244 |

17,63 |

15027 |

17,35 |

|

-по заработной плате |

2124 |

2,73 |

2023 |

1,45 |

2095 |

2,42 |

-29 |

-0,31 |

|

-внебюджетным фондам |

499 |

0,64 |

54 |

0,03 |

0 |

0 |

-499 |

-0,64 |

|

Итого, источников |

77624 |

100 |

139346 |

100 |

86439 |

100 |

8815 |

0 |

Анализ таблицы 3 показал, что собственный капитал предприятия увеличивается. Поэтому его доля превышает долю заёмных средств. Это положительно характеризует кредитоспособность и финансовое положение предприятия.

ОАО «КумАПП» имеет низкие показатели задолженности перед поставщиками, по налогам и внебюджетным взносам. У ОАО «КумАПП» нет задолженности по заработной плате.

Это является следствием своевременных расчётов предприятия. Поэтому ОАО «КумАПП» может быть охарактеризовано как предприятие с высокой кредитоспособностью.

В таблице 4 рассчитаем показатели рентабельности. Рентабельность -это важнейший показатель результативности хозяйственной деятельности предприятия и использования его ресурсов. Рентабельность показывает, какая величина прибыли приходится на 1 рубль показателя, характеризующего производственную деятельность предприятия или ресурсов, которыми оно располагает.

|

Наименование показателя |

2009 |

2010 |

2011 |

Изменения в 2011 году по отношению к 2009 |

|

1 |

2 |

3 |

4 |

5 |

|

Общая рентабельность (продаж) |

0,087 |

0,197 |

0,002 |

-0,085 |

|

Рентабельность производства (окупаемость затрат) |

4,2 |

12,6 |

12,7 |

8,5 |

|

Рентабельность совокупного капитала (активов) |

0,017 |

0,062 |

0,0005 |

-0,0165 |

|

Рентабельность оборотных активов |

0,019 |

0,068 |

0,0006 |

-0,0184 |

|

Рентабельность производственных фондов |

1,7 |

2,2 |

4,43 |

2,73 |

|

Рентабельность собственного капитала |

0,27 |

1,05 |

0,007 |

-0,263 |

Данные расчетов показателей рентабельности показали, что в целом ОАО «КумАПП» - рентабельное предприятие.

Однако такие показатели рентабельности, как рентабельность продаж, совокупного капитала (активов), оборотных активов и собственного капитала снижаются. Это вызвано такими факторами, как снижение величины чистой прибыли предприятия по итогам 2011 года и увеличением стоимости основного и оборотного капитала, а также величины выручки от реализации произведённой продукции.

Величина собственного капитала также выросла за счёт увеличения уставного и добавочного капиталов. Рост эффективности использования этих показателей возможен в условиях увеличения прибыли предприятия. А это, в свою очередь возможно при условии снижения себестоимости произведённой и реализованной продукции, роста прочих доходов предприятия и снижения прочих расходов.

Так как за исследуемый период снизилась и общая рентабельность, то есть уменьшилась эффективность продаж произведённой продукции, выполненных работ, предоставленных услуг. Необходимо пересмотреть ценовую политику, номенклатуру выпускаемой продукции и снизить себестоимость продукции для того, чтобы повысить рентабельность продаж данного предприятия.

Рентабельность производства, то есть окупаемости затрат выросла за счёт снижения удельных расходов на предприятии. Положительное влияние нарост рентабельности производства оказало получение государственного заказа на производство продукции завода.

Основная причина роста эффективности производственной и коммерческой деятельности ОАО «КумАПП» заключается в существенном увеличении заказов и загруженности мощностей, а также персонала. Поэтому дальнейшее увеличение объёмов производства позволит данному предприятию увеличить показатели рентабельности и повысит эффективность деятельности.

В целом, ОАО «КумАПП» необходимо проводить комплексную работу по повышению прибыльности своей деятельности. Это позволит и увеличить рентабельность производственной и хозяйственной деятельности предприятия.

Формирование достаточного денежного потока позволяет повысить финансовую устойчивость предприятия. В таблице 5 рассмотрим показатели, характеризующие финансовую устойчивость ОАО «КумАПП». Финансовая устойчивость характеризуется финансовой независимостью предприятия от привлеченного капитала. Для оценки финансовой устойчивости рассчитывается ряд коэффициентов. Для оценки степени финансово устойчивости рассчитанные коэффициенты сравнивают с нормативными, которые установлены с учётом мирового опыта ведения финансовой деятельности успешных организаций.

Таблица 6 - Показатели финансовой устойчивости ОАО «КумАПП» в 2011 году

|

Наименование показателя |

На начало года |

На конец года |

Изменение, + - 5 |

Контрольное значение |

|

1 |

2 |

3 |

4 |

5 |

|

Коэффициент автономии (финансовой независимости) |

0,06 |

0,06 |

0 |

0,5 |

|

Коэффициент финансовой зависимости |

0,94 |

1,06 |

0,12 |

0,5 |

|

Коэффициент финансовой устойчивости |

0,05 |

0,03 |

-0,02 |

0,7 |

|

Коэффициент финансового риска |

0,06 |

0,06 |

0 |

0,5 |

|

Коэффициент инвестирования |

0,06 |

0,06 |

0 |

1 |

|

Коэффициент маневренности |

0,85 |

0,75 |

-0,1 |

0,5 |

|

Коэффициент мобильности (обеспеченности оборотных активов собственными оборотными средствами) |

0,05 |

-0,06 |

-0,01 |

0,1 |

|

Коэффициент обеспеченности запасов собственным капиталом |

0,1 |

-0,06 |

-0,04 |

1 |

Расчёты показали, что показатели финансовой устойчивости ОАО «КумАПП» ниже нормативных. Это свидетельствует о том, что данная организация является финансово неустойчивой. При этом большая часть показателей, характеризующих финансовую устойчивости снизилась к концу 2011 года.

Коэффициент автономии ниже нормативного более чем в 8 раз. Коэффициент финансовой зависимости выше нормативного. Это свидетельствует о том, что предприятие очень значительно зависит от привлечённых средств и недостаточно обеспечено собственными пассивами.

Коэффициенте финансовой устойчивости также существенно ниже нормативного. Значит можно читать ОАО «КумАПП» финансово неустойчивым предприятием.

Коэффициент финансового риска и коэффициент инвестирования также имеют очень низкое значение. Это означает, что ОАО «КумАПП» непривлекательное для инвестирования предприятие. Партнёры должны это учитывать, предоставляя данному предприятию товарные или финансовые кредиты.

Коэффициент обеспеченности собственными оборотными средствами имеет отрицательное значение, что означает, что ОАО «КумАПП» не обеспечено собственными оборотными средствами и сильно завист от своих партнеров. Запасы предприятия также формируются за счёт средств партнёров.

Таким образом, необходимо совершенствовать структуру баланса предприятия и увеличивать долю собственных средств.

Таблица 7 - Установление уровня финансовой устойчивости ОАО «КумАПП» в 2011 году

|

Наименование показателя |

На начало года |

На конец года |

Изменения |

|

Чистый оборотный капитал (собственные оборотные средства) |

-627353 |

-1017427 |

-390074 |

|

Запасы и затраты |

7688592 |

10854830 |

3166238 |

|

Источники формирования запасов |

6595527 |

6595527 |

0 |

|

1. Абсолютная устойчивость |

-10,51 |

-6,48 |

4,029770782 |

|

2. Нормальная устойчивость |

0,8578 |

0,6076 |

-0,2502 |

Расчёты показали, что ОАО «КумАПП» не обеспечено собственными оборотными средствами в нормативных объёмах. ОАО «КумАПП» предприятие финансово неустойчивое. Поэтому необходимо увеличивать долю собственных средств в пассивах предприятия.

Оценка степени финансовой устойчивости показала, что в ОАО «КумАПП» сумма запасов и затрат превышает сумму источников формирования. Это свидетельствует о том, что ОАО «КумАПП» находится в

состоянии близком к кризисному. Банкротство вполне вероятно. Поэтому необходимо немедленно разрабатывать и реализовывать программу по снижению суммы запасов и заёмных средств.

Таким образом, анализ экономического и финансового положения ОАО «КумАПП» показал, что данное предприятие работает результативно, но эффективность его деятельности невысокая. Невысокими являются и показатели эффективности использования ресурсов организации. В результате у предприятия сформировалась структура баланса, которая не обеспечивает нормальной финансово устойчивости данного предприятия.

Необходимо увеличить результативность деятельности предприятия и часть получаемой прибыли направить на повышение обеспеченности предприятия собственными средствами. Это приведёт к росту финансовой независимости и устойчивости.

Итак, основными проблемами ОАО «КумАПП» являются:

- низкая оборачиваемость оборотных средств, как следствие их избыточности для существующих объёмов производственной деятельности;

- необходимость поддерживать достигнутый уровень производства и получения государственных заказов;

- низкие показатели рентабельности;

- низкая финансовая устойчивость.

Таким образом, ОАО «КумАПП» можно читать стабильно развивающимся предприятием. Но его деятельность недостаточно эффективна. Это следствие низкой эффективности использования ресурсов предприятия. Поэтому данное предприятие имеет невысокие показатели финансовой устойчивости и может попасть в неудовлетворительное финансовое положение.

Поэтому нужно реализовать меры по росту выручки от реализации произведённой продукции, повышает её качество, а значит и стоимость, снижать затраты и увеличивать величину собственного капитала за счёт части получаемой чистой прибыли.

2.3 Анализ формирования денежного потока

Анализ формирования денежного потока ОАО «КумАПП» начнём с анализа динамики выручки от реализации. Расчёты проведём в таблице 8. Динамика показателей производства и реализации продукции определяет и все остальные экономические показатели предприятия, а также его финансовое положение.

Таблица 8- Анализ динамики показателей производства и реализации продукции ОАО «КумАПП»

|

Год |

Объем производства, млн.руб. |

Темп роста, % |

Объем реализации, млн.руб. |

Темп роста, % |

||

|

базисный |

цепной |

базисный |

цепной |

|||

|

2008 |

2029897 |

- |

- |

1303787 |

- |

- |

|

2009 |

2754000 |

135,6 |

135,7 |

2253850 |

172,9 |

172,9 |

|

2010 |

5787390 |

285,1 |

210,1 |

6546270 |

502,1 |

290,4 |

|

2011 |

7759682 |

382,3 |

134,1 |

5726664 |

439,2 |

87,5 |

Расчёты показали, что ОАО «КумАПП» увеличивает объёмы производства. В 2009 году рост составил 35,7 %, а в 2010 объёмы производства выросли по сравнению с предыдущим годом более чем в 2 раза. Но уже в следующем, 2011 году, темпы роста замедлились и составили 34,1 %. Однако, это очень хорошие темпы роста. В целом за исследуемый период объёмы производства выросли почти в 4 раза.

Объёмы реализации увеличились с 2008 года более, чем в 4 раза. Но при этом темпы роста этого показателя в 2011 году низкие. Объёмы реализации в 2011 году снизились по сравнению в 2010 годом на 12,5 % (10087,5).

В 2008 году предприятие получило поддержку в рамках государственной Антикризисной Программы, поэтому удалось добиться увеличения объёмов производства. В 2009 году, несмотря на продолжающийся мировой экономический кризис, предприятию удалось увеличить объёмы производства на 35,7 % и реализовать продукции больше, чем в предшествующем году. Отчасти, рост реализации объясняется получением денег за ранее выпущенные и поставленные заказчикам вертолёты и другую продукцию.

В 2010 году ОАО «КумАПП» вновь были обеспечены госзакупками. За счет увеличения поставок на внутренний рынок, объём производства вырос более чем в 2 раза по сравнению с предыдущим голом.

Динамика показателей производства и реализации продукции определила и все остальные экономические показатели предприятия, а также его финансовое положение.

Темпы роста реализации и производства продукции не совпадают. В 2009 и 2010 году темпы роста реализации выше, чем темпы роста производства. Это говорит о том, что предприятие реализовало со склада готовую продукцию, произведённую ранее. Отчасти это результат мирового экономического кризиса 2008-2009 годов, когда покупатели отменяли сделки или откладывали их из-за возникающих финансовых затруднений.

Но в 2011 году ОАО «КумАПП» в какой-то степени работало на склад, так как при возрастающих темпах производства, реализовано было меньше продукции, чем в 2009 году.

Нужно добиться стабильности показателей роста как производства, так и реализации продукции.

Вместе с анализом выручки от реализации рассмотрим и распределение денежного потока, формируемого выручкой в таблице 9.

В таблице рассмотрим динамику и структуру затрат на производство в ОАО «КумАПП» в течении 2009-2011 годов.

Таблица 9 - Объём и структура затрат ОАО «КумАПП»

|

Элементы затрат |

Значение, тыс. |

руб. |

Уд. вес,% |

|||

|

2009 |

2010 |

2011 |

2009 |

2010 |

2011 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Материальные затраты |

1712554 |

4237222 |

4971166 |

48,33 |

56,93 |

64,48 |

|

Амортизация основных средств |

46296 |

52366 |

70208 |

1,31 |

0,70 |

0,91 |

|

Затраты на оплату труда |

599089 |

688383 |

949011 |

16,91 |

9,25 |

12,31 |

|

Отчисления на социальные нужды |

154153 |

180233 |

266004 |

4,35 |

2,42 |

3,45 |

|

Прочие затраты |

1031210 |

2284741 |

1453589 |

29,10 |

30,70 |

18,85 |

|

Итого по элементам затрат |

3543302 |

7442945 |

7709978 |

100 |

100 |

100 |

Основная доля затрат предприятия приходится на материальные затраты. Это характеризует производимую продукцию как высоко материалоёмкую.

Доля материальных затрат колеблется от 88 % в 2009 году до 55,7 % в 2010 году. Такое изменение доли материальных затрат в общей структуре затрат ОАО «КумАПП» объясняется тем, что номенклатура производимой предприятием продукции очень разнообразна и оказывает значительное влияние на структуру затрат.

Величина затрат на амортизацию оборудования выросла более чем вдвое. Это результат роста суммы основных средств предприятия. Рост затрат на амортизацию не привёл к увеличению доли этих расходов в общей сумме себестоимости продукции предприятия. В 2009 оду доля расходов на амортизацию оборудования составляла 1,31 %, а к 2011 году снизилась до 0,9 %. Это объясняется тем, что общая сумма себестоимости выросла более высокими темпами, чем стоимость оборудования предприятия.

Доля затрат на оплату труда изменилась незначительно. Так, если в 2009 году она составляла 16,91%, а в 2011 году снизилась до 12,31 %. Но при этом сумма затрат на оплату труда выросла со 599089 тыс. руб. до 949011 тыс. руб., то есть более чем в 5 раз. Рост величины затрат на оплату труда

связан как с ростом средней заработной платы в ОАО «КумАПП», так и увеличением численности сотрудников, в том числе основных работников.

Вместе с ростом расходов на оплату труда работников, у предприятия выросли и отчисления на социальные нужды. Эти показатели взаимосвязаны. Однако доля затрат на эти нужды также почти не изменилась. Если в 2009 году составила 4,35 %, то в 2011 году она была 3,5 %.

Прочие затраты предприятия выросли очень значительно. В 2009 году они составляли 1031210 тыс. руб., а к 2010 году увеличились до 2284741 тыс. руб. Однако, в 2011 году сумма прочих затрат снизилась до 1453589 тыс. руб. Соответственно, доля прочих затрат снизилась с 29,10 % в 2009 году, до 18,9 % в 2011 году. Рост прочих затрат связан с увеличением объёмов производства и коммерческой активности ОАО «КумАПП».

В таблице 10 рассмотрим показатели структуры себестоимости выпускаемой продукции.

Таблица 9 - Анализ влияния себестоимости на уровень выручки

|

Наименование показателя |

2009 |

2010 |

2011 |

|||

|

тыс.руб. |

% к выручке |

тыс.руб. |

% к выручке |

тыс.руб. |

% к выручке |

|

|

Выручка от реализации |

2253850 |

100 |

6546270 |

100 |

5726664 |

100 |

|

Себестоимость всего, в т.ч.: |

2152468 |

95,50 |

5805930 |

88,69 |

4837474 |

84,47 |

|

- условно постоянные затраты |

349606 |

15,51 |

1038909 |

15,87 |

916277 |

16,00 |

|

- переменные затраты |

1802862 |

79,99 |

4767021 |

72,82 |

3921197 |

68,47 |

Данные таблицы 10 показали, что основная доля затрат ОАО «КумАПП» - это переменные затраты. Их доля колеблется в пределах от 68,5 % в 2011 году до 84,4 % в 2008 году. При этом следует отметить, что доля переменных затрат снижается. Соответственно, доля постоянных затрат выросла с 10 % в 2008 году до 16 % в 2011 году. Такой рост объясняется более быстрыми темпами роста заработной платы управленческих работников по отношению к темпу роста заработной платы производственных рабочих. В результате рост фонда оплаты труда ИТР, который учитывается в составе постоянных затрат, привёл к повышению общей величины постоянных затрат и их доли в себестоимости продукции. Рост постоянных затрат вызван и такими факторами, как увеличение амортизации оборудования и общехозяйственных расходов.

Снижение себестоимости удалось достичь за счёт снижения доли переменных затерт в выручке.

Анализ показал, что в ОАО «КумАПП» не проводится нормирование условно-постоянных затрат. Поэтому в условиях роста производства они тоже увеличиваются. Имеет эффект маржинальной прибыли (затрат), когда после достижения определённого объёма производства постоянные затраты резко увеличиваются. При этом предприятию удалось снизить удельные переменные затраты. Это является результатом контроля за расходованием затрат на сырьё, и использование современных более дешёвых видов сырья. В последние годы в ОАО «КумАПП» уделяется большое внимание к применению новейших технологий, позволяющих сократить производственные расходы сырья и материалов.

Таким образом, В ОАО «КумАПП» необходимо провести мероприятия по нормированию отдельных статей постоянных расходов. Это позволит добиться снижения общей величины себестоимости производства, а значит и увеличения прибыли предприятия.

В таблице 11 проанализируем формирование прибыли предприятия. Прибыль является основным показателем результативности деятельности предприятия и системы его управления, а значит и формирования денежных потоков.

Таблица 11 - Анализ динамики и структуры финансовых результатов ОАО «КумАПП»

|

Наименование показателя |

2009 |

2010 |

2011 |

Изменен ие,+,- |

|||

|

тыс.руб. |

уд. вес, % |

тыс.руб. |

уд. вес, % |

тыс.руб. |

уд. вес, % |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Прибыль от продаж |

91391 |

4639,1 |

730194 |

7779, 6 |

612587 |

704123,0 |

521196 |

|

Проценты к получению |

225 |

11,4 |

3 |

0,0 |

960 |

1103,4 |

735 |

|

Доходы от участия в других организациях |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Проценты к уплате |

-320224 |

-16255,0 |

-797077 |

8492, 2 |

-458530 |

-527046,0 |

138306 |

|

Прочие доходы |

2547946 |

129337,4 |

8067837 |

85956 ,1 |

4444387 |

5108490,8 |

1896441 |

|

Прочие расходы |

2309696 |

117243,5 |

7979017 |

85009 ,8 |

4599006 |

5286213,8 |

2289310 |

Продолжение таблицы 11

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Прибыль до налогообложени я |

9642 |

489,4 |

21940 |

233,8 |

398 |

457,5 |

-9244 |

|

Налог на прибыль |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Чистая прибыль |

1970 |

100 |

9386 |

100 |

87 |

100 |

-1883 |

Чистая прибыль ОАО «КумАПП» формируется за счёт прибыли от реализации произведённой продукции, выполненных работ и оказанных услуг. Значительно увеличивают величину чистой прибыли внереализационные и операционные доходы предприятия, которые учитываются в строке «прочие». Значение их в процессе формирования чистой прибыли растёт. Это следствие того, что за исследуемый период они выросли на 1896441 тыс. руб.

Изучение структуры статьи «Прочие доходы» показал, что это доходы, получаемые от курсовой разницы. ОАО «КумАПП» реализует значительную часть своей продукции иностранным партнёрам за валюту и рост курса этой валюты по отношению к российскому рублю положительно сказывается на финансовых результатах деятельности этой организации.

Существенные доходы ОАО «КумАПП» получает и от продажи этой валюты.

Дополнительные доходы организация получает и от реализации устаревших или неиспользуемых основных средств. Такие основные средства пользуются стабильным спросом у малых и средних коммерческих организаций, специализирующихся на металлообработке.

Повышение доходности ОАО «КумАПП» добивается и за счёт реализации покупных изделий.

Таким образом, ОАО «КумАПП» использует различные доступные способы улучшения финансовых результатов хозяйственной и финансовой деятельности.

Величину денежных потоков предприятия снижают операционные и внереализационные расходы. Так, за счёт уплаты процентов прибыль ОАО «КумАПП» снизилась в 2011 году на 45830 тыс. руб. Отметим, что это на 138306 тыс. руб. меньше, чем в 2009 году.

Величину денежного потока увеличивают проценты к получению. Их сумма выросла в 2011 году на 735 тыс. руб. и составила 960 тыс. руб.

Таким образом, снижая операционные и внереализационные расходы, ОАО «КумАПП» может увеличить величину балансовой прибыли и, соответственно, чистой прибыли предприятия.

В целом, чистая прибыль ОАО «КумАПП» составила в 2011 году 87 тыс. руб.. Для сравнения - в 2009 году чистая прибыль предприятия составляла 1970 тыс. руб. Такие показатели можно считать очень низкими для предприятия с такими объёмами производства и реализации продукции. Таким образом, под влиянием роста внереализационных и операционных затрат, ОАО «КумАПП», несмотря на рост выручки от реализации, снизило денежные потоки. Нужно проводить работу по снижению затрат предприятия, не имеющих непосредственного отношения к производственной и сбытовой деятельности.

3 Проблемы формирования денежного потока в ОАО «КумАПП» и пути их совершенствования

3.1 Проблемы формирования денежного потока предприятия

Приведенные выше расчёты показали, что показатели финансовой устойчивости ОАО «КумАПП» ниже нормативных. Это свидетельствует о том, что данная организация является финансово неустойчивой. При этом большая часть показателей, характеризующих финансовую устойчивости снизилась к концу 2011 года.

Коэффициент автономии ниже нормативного более чем в 8 раз. Коэффициент финансовой зависимости выше нормативного. Это свидетельствует о том, что предприятие очень значительно зависит от привлечённых средств и недостаточно обеспечено собственными пассивами.

Коэффициент финансовой устойчивости также существенно ниже нормативного. Значит можно считать ОАО «КумАПП» финансово неустойчивым предприятием.

Коэффициент финансового риска и коэффициент инвестирования также имеют очень низкое значение. Это означает, что ОАО «КумАПП» непривлекательное для инвестирования предприятие. Партнёры должны это учитывать, предоставляя данному предприятию товарные или финансовые кредиты.

Коэффициент обеспеченности собственными оборотными средствами имеет отрицательное значение, что означает, что ОАО «КумАПП» не обеспечено собственными оборотными средствами и сильно завист от своих партнеров. Запасы предприятия также формируются за счёт средств партнёров.

Таким образом, необходимо совершенствовать структуру баланса предприятия и увеличивать долю собственных средств.

Такие показатели рентабельности, как рентабельность продаж, совокупного капитала (активов), оборотных активов и собственного капитала снижаются. Это вызвано такими факторами, как снижение величины чистой прибыли предприятия по итогам 2011 года и увеличением стоимости основного и оборотного капитала, а также величины выручки от реализации произведённой продукции.

Величина собственного капитала также выросла за счёт увеличения уставного и добавочного капиталов. Рост эффективности использования этих показателей возможен в условиях увеличения прибыли предприятия. А это, в свою очередь возможно при условии снижения себестоимости произведённой и реализованной продукции, роста прочих доходов предприятия и снижения прочих расходов.

Так как за исследуемый период снизилась и общая рентабельность, то есть уменьшилась эффективность продаж произведённой продукции, выполненных работ, предоставленных услуг. Необходимо пересмотреть ценовую политику, номенклатуру выпускаемой продукции и снизить себестоимость продукции для того, чтобы повысить рентабельность продаж данного предприятия.

ОАО «КумАПП» не обеспечено собственными оборотными средствами в нормативных объёмах. ОАО «КумАПП» предприятие финансово неустойчивое. Поэтому необходимо увеличивать долю собственных средств в пассивах предприятия.

В ОАО «КумАПП» сумма запасов и затрат превышает сумму источников формирования. Это свидетельствует о том, что ОАО «КумАПП» находится в состоянии близком к кризисному. Банкротство вполне вероятно. Поэтому необходимо немедленно разрабатывать и реализовывать программу по снижению суммы запасов и заёмных средств.

Таким образом, анализ экономического и финансового положения ОАО «КумАПП» показал, что данное предприятие работает результативно, но эффективность его деятельности невысокая. Невысокими являются и показатели эффективности использования ресурсов организации. В результате у предприятия сформировалась структура баланса, которая не обеспечивает нормальной финансово устойчивости данного предприятия.

Необходимо увеличить результативность деятельности предприятия и часть получаемой прибыли направить на повышение обеспеченности предприятия собственными средствами. Это приведёт к росту финансовой независимости и устойчивости.

Итак, основными проблемами ОАО «КумАПП» являются:

- низкая оборачиваемость оборотных средств, как следствие их избыточности для существующих объёмов производственной деятельности;

- необходимость поддерживать достигнутый уровень производства и получения государственных заказов;

- низкие показатели рентабельности;

- низкая финансовая устойчивость.

3.2 Пути увеличения денежного потока в ОАО «КумАПП»

Анализ рынка сбыта показывает наличие платежеспособного спроса на продукцию ОАО «КумАПП» а так же перспективы его увеличения в ближайшем будущем. Имеющиеся производственные мощности и технологии, сложившийся трудовой коллектив и налаженные связи с потребителями позволяли до настоящего момента наращивать объемы

производства и удерживать позиции на рынке. Однако, сохранение лидирующего положения на рынке в будущем возможно лишь при условиях улучшения качества продукции, снижения издержек производства, обновления производственного фонда и применения современных технологий, что требует значительных инвестиций в производство и оборотные средства.

Продукция ОАО «КумАПП» - вертолёты - достаточно дорогостоящая. Это также сдерживает резкий рост спроса. Покупателями не могут быть простые граждане или мелкие предприятия. В основном вертолёты производства ОАО «КумАПП» приобретают крупные компании или Правительственные структуры отдельных стран для решения различных государственных задач.

Решением сложившейся ситуации может стать включение в производственную программу предприятия новой продукции, пользующейся спросом у большого числа потребителей и доступной для них по стоимости. Маркетинговая деятельности ОАО «КумАПП» должна быть направлена на поиск такой продукции, которая бы в полной мере использовала преимущества как микро, так и макросреды предприятия.

Участие в различных международных выставках позволило выявить сравнительно свободную нишу на рынке авиастроения: беспилотные вертолёты. По мнению исполнительного директора ОАО «Вертолёты России» А. Шибитова, создание беспилотных летательных аппаратов вертолётного типа (БЛА) - новое направление в мировой беспилотной авиации, активно развивающееся в последнее десятилетие. Рынок БЛА оценивается специалистами как один из наиболее динамичных и очень перспективных. Российское вертолётостроение обязано занять на нем свою нишу. В данном контексте основная задача холдинга ОАО «Вертолёты России» - разработать современные и конкурентоспособные БЛА, обладающие многофункциональностью, высокой надежностью и простотой в обслуживании.

Холдингом ОАО «Вертолёты России» разработаны модели двух перспективных беспилотных летательных аппарата вертолётного типа: «Коршун» и КА - 135. Эти модели имеют модельный ряд трёх классов:

- большой дальности (более 400 км);

- средней дальности (до 400 км);

- малой дальности (до 100 км).

Конструкция этих беспилотных летательных аппаратов предусматривает наличие таких востребованных потребителями характеристик, как вертикальный взлёт и посадка. Данная конструкционная особенность наряду с ценой определяет конкурентные преимущества данных моделей на мировом рынке.

Кроме того, обе модели беспилотников имеют большие технические возможности и в значительной степени универсальны. Модели предназначены для мониторинга окружающей среды, воздушного патрулирования и охраны объектов, перевозки грузов, экологического мониторинга, для выполнения метеорологических функций, для обеспечения связи с в труднодоступных районах.

В качестве платформы для производства этих беспилотников могут использоваться производственные мощности по изготовлению отечественных пилотируемых вертолётов. Так цех по сборке лёгкого типа пилотируемого вертолёта КА - 226, может включить в свою производственную программу и выпуск беспилотного летательного аппарата вертолётного типа КА - 135.

Выбор именно этой модели объясняется конструктивным единообразием отдельных узлов и деталей выпускаемого ОАО «КумАПП» пилотируемого вертолёта КА - 226 и беспилотника КА - 135. Это позволит существенно сократить расходы на освоение новой модели, так как:

- не нужно проводить сплошное переобучение персонала;

- сокращаются расходы на переналадку оборудования;

- нет необходимости в дополнительном оборудовании;

- производство может быть размещено на имеющихся призводственных площадях;

- штат персонала не увеличивается, но увеличивается трудовая нагрузка на работников.

В то же время производство беспилотников позволит:

1 Увеличить выручку от реализации продукции.

2 Повысить производительность труда работников.

3 Увеличить загрузку производственных мощностей.

4 Получить дополнительную прибыль.

5 За счёт реинвестирования прибыли улучшить структуру баланса предприятия.

6 Повысить финансовую устойчивость и платёжеспособность предприятия.

7 Устранить возможность банкротства.

Таким образом, освоение новой продукции позволит в полной мере использовать маркетинговую микросреду предприятия и воздействовать на макросреду.

Заключение

На стабильно работающих предприятиях денежные потоки, генерируемые текущей деятельностью, могут быть направлены в инвестиционную и финансовую деятельность. Например, на приобретение капитальных активов, на погашение долгосрочных и краткосрочных кредитов и займов, выплату дивидендов и пр. На многих предприятиях РФ текущая деятельность часто поддерживается за счет инвестиционной и финансовой деятельности, что обеспечивает их выживание в неустойчивой экономической среде.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла и как итог — в снижении рентабельности использования собственного капитала и активов предприятия.

Научные подходы к формированию денежных потоков предприятия позволяют обеспечить финансовую устойчивость и платежеспособность как в текущем, так и в будущем периодах. Поэтому денежные потоки любого предприятия, независимо от формы собственности, являются ключевым объектом финансового управления.

Денежные средства являются наиболее ограниченным (дефицитным) ресурсом в рыночной экономике, и успех фирмы во многом определяется способностью ее руководства эффективно использовать денежные средства.

управление формированием денежного потока является важным направлением финансовой деятельности предприятия. На формирование денежного потока предприятия оказывают влияние различные факторы, которые необходимо учитывать в финансовом планировании. Процесс формирования денежного потока включает в себя несколько стадий. Последовательное их выполнение позволит предприятию сформировать денежный поток, позволяющих своевременно в достаточном объёме обеспечивать производственный процесс финансовыми ресурсами.

ОАО «КумАПП» является перспективным производственным предприятием авиационной промышленности. Экономические результаты деятельности ОАО «КумАПП» удовлетворительные. Однако, необходимо проводить мероприятия в области финансового управления для снижения уровня затрат и роста показателей рентабельности.

Финансовый анализ деятельности предприятия показал, что в настоящее время ОАО «КумАПП» является недостаточно финансово устойчивым предприятием. Оценка степени финансовой устойчивости показала, что в ОАО «КумАПП» сумма запасов и затрат превышает сумму источников формирования. Это свидетельствует о том, что ОАО «КумАПП» находится в состоянии близком к кризисному. Банкротство вполне вероятно. Поэтому необходимо немедленно разрабатывать и реализовывать программу по снижению суммы запасов и заёмных средств.

Данное предприятие работает результативно, но эффективность его деятельности невысокая. Невысокими являются и показатели эффективности использования ресурсов организации. В результате у предприятия сформировалась структура баланса, которая не обеспечивает нормальной финансово устойчивости данного предприятия.

Необходимо увеличить результативность деятельности предприятия и часть получаемой прибыли направить на повышение обеспеченности предприятия собственными средствами. Это приведёт к росту финансовой независимости и устойчивости.

Итак, основными проблемами ОАО «КумАПП» являются:

- низкая оборачиваемость оборотных средств, как следствие их избыточности для существующих объёмов производственной деятельности;

- необходимость поддерживать достигнутый уровень производства и получения государственных заказов;

- низкие показатели рентабельности;

- низкая финансовая устойчивость.

ОАО «КумАПП» можно читать стабильно развивающимся предприятием. Но его деятельность недостаточно эффективна. Это следствие низкой эффективности использования ресурсов предприятия. Поэтому данное предприятие имеет невысокие показатели финансовой устойчивости и может попасть в неудовлетворительное финансовое положение.

Поэтому нужно реализовать меры по росту выручки от реализации произведённой продукции, повышает её качество, а значит и стоимость, снижать затраты и увеличивать величину собственного капитала за счёт части получаемой чистой прибыли.

Под влиянием роста внереализационных и операционных затрат, ОАО «КумАПП», несмотря на рост выручки от реализации, снизило денежные потоки. Нужно проводить работу по снижению затрат предприятия, не имеющих непосредственного отношения к производственной и сбытовой деятельности.

У ОАО «КумАПП» имеются существенные финансовые резервы для увеличения денежных потоков за счёт роста выручки и снижения затрат. Рост выручки может быть обеспечен как за счёт увеличения объёмов выпуска традиционной продукции - вертолётов, так и за счёт освоения новой продукции. Это беспилотные летательные аппарата, которые пользуются в

настоящее время большим спросом как внутри страны, так и на мировом рынке.

В ОАО «КумАПП» необходимо провести мероприятия по нормированию отдельных статей постоянных расходов. Это позволит добиться снижения общей величины себестоимости производства, а значит и увеличения прибыли предприятия.

Список использованных источников доступен в полной версии работы