Министерство образования и науки Российской Федерации Федеральное Агентство по образованию

ГОСУДАСРТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Финансово-экономический факультет Кафедра банковского дела и страхования

ДИПЛОМНАЯ РАБОТА

Организация кредитного процесса в коммерческом банке

2011

Аннотация

В данной выпускной квалификационной работе рассматриваются теоретические и практические вопросы организации кредитного процесса в коммерческом банке на примере ОАО КБ «Оренбург».

Структура данной выпускной квалификационной работы выглядит следующим образом.

Первый раздел раскрывает роль участников кредитного рынка и специфику их организации кредитных отношений.

Во втором разделе проведен анализ кредитного рынка Оренбургской области. Также проведен сравнительный анализ организации кредитного процесса на примере ОАО КБ «Оренбург» и не банковской микрофинансовой организации ОАО «Финотдел».

В третьем разделе сформулированы задачи модернизации кредитного процесса в посткризисный период и предложена новая модель организации кредитного процесса.

Работа выполнена печатным способом на 101 листах с использованием 49 источников, содержит 5 таблиц, 19 рисунков и 3 приложения.

In this final qualifying work deals with theoretical and practical aspects of the lending process in a commercial bank on the example of OAO KB "Orenburg".

The structure of the final qualifying work is as follows.

The first section reveals the role of the credit market participants and their specificity of the credit relations.

In the second section the analysis of the credit market of the Orenburg region. Also the comparative analysis of the organization of the credit process on the example of OAO KB "Orenburg" and non-bank microfinance organizations of JSC "finance department".

In the third section outlines tasks modernization of the lending process in the post-crisis period and the launch of a new model of organization of the credit process.

The work is printed on 101 sheets using 49 sources, contains five tables, 19 figures and 3 appendices.

Введение..........................................................................................6

1 Теоретические основы кредитного процесса коммерческого банка..................8

1.1 Участники кредитного рынка и их характеристика.................................8

1.2 Организация кредитного процесса отдельными участниками кредитного

рынка.............................................................................................18

1.3 Методы организации кредитного процесса и факторы его

определяющие..................................................................................22

2 Анализ практики организации кредитного процесса на рынке Оренбургской

области..........................................................................................30

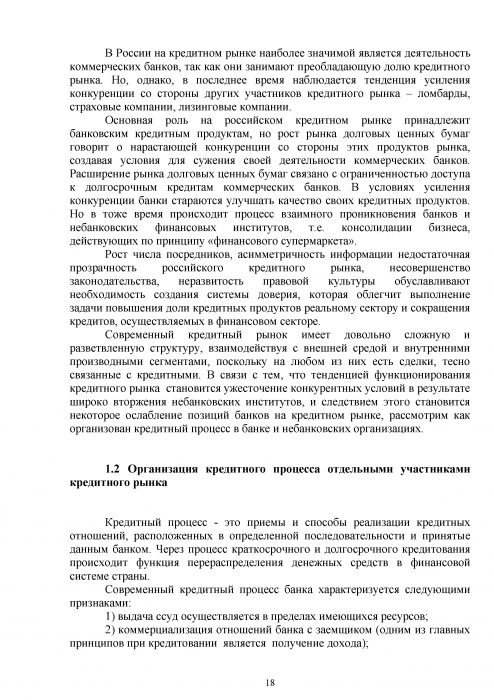

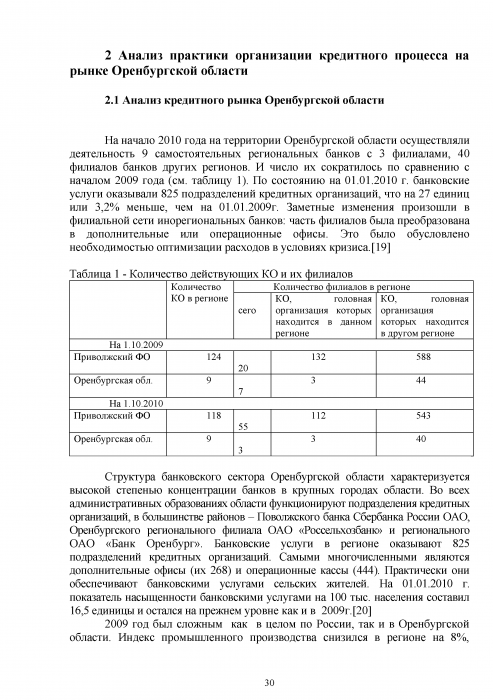

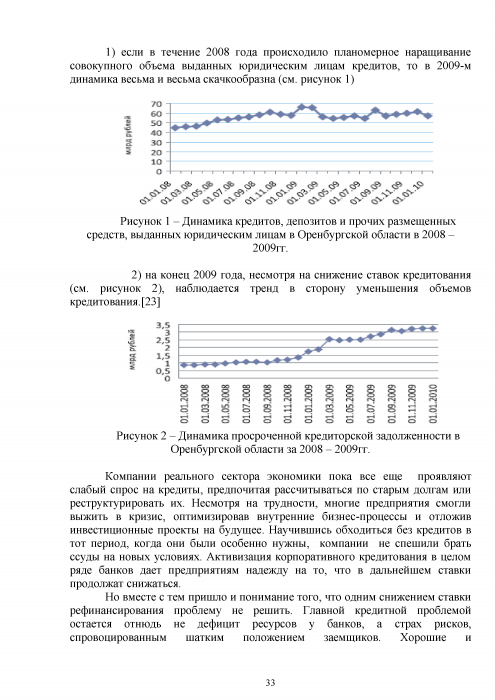

2.1 Анализ кредитного рынка Оренбургской области......................................30

2.2 Анализ кредитного портфеля ОАО КБ «Оренбург»...............................47

2.3 Эффективность организации кредитного процесса с юридическими лицами

в ОАО КБ «Оренбург».......................................................................56

2.4 Анализ организации кредитного процесса в небанковской кредитной

организации ОАО «Финотдел»..............................................................67

2.5 Специфика отношений банков и небанковских организаций на кредитном

рынке.............................................................................................74

3 Пути совершенствования кредитного процесса в банке...........................81

3.1 Задачи по модернизации кредитного процесса....................................81

3.2 Пути развития кредитного процесса в посткризисный период.................87

Заключение.....................................................................................94

Список использованных источников..........................................................97

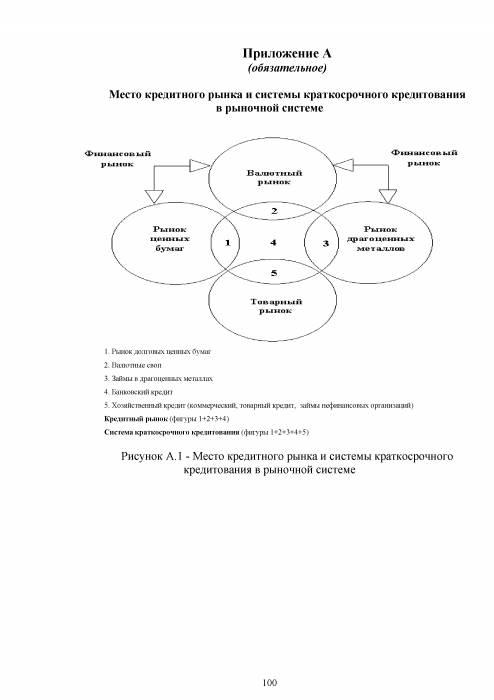

Приложение А Место кредитного рынка и системы краткосрочного

кредитования в рыночной системе......................................................100

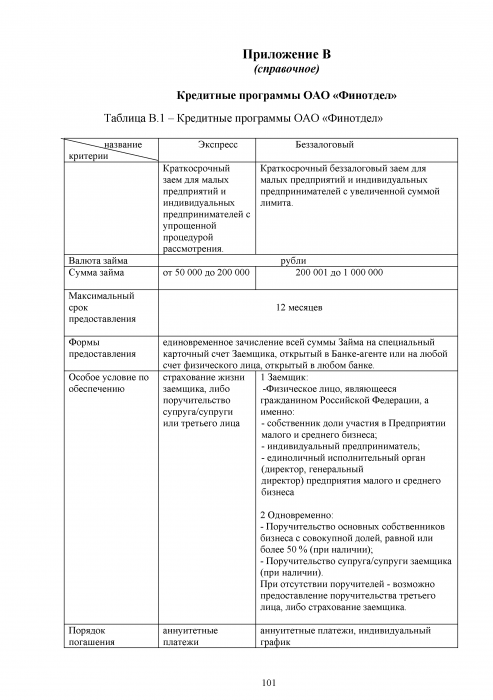

Приложение Б Анкета -заявка для получения кредита в ОАО «Финотдел».. .101 Приложение В Кредитные программы ОАО «Финотдел»..........................104

Введение

Современные тенденции развития кредитного рынка характеризуются увеличением ассортимента кредитных продуктов, их трансформацией в стандартизированные и абстрактные. Вместе с этим происходит и расширение круга субъектов, организующих предложение кредитных продуктов на рынке. Именно поэтому кредитный рынок продолжает оставаться одним из главных регуляторов производства, способствует экономическому росту осуществляя внутри- и межотраслевой перелив капитала в наиболее рентабельные сферы экономики. В современных условиях финансовый сектор, в том числе такая его составляющая, как кредитные институты (коммерческие банки), является важнейшим инфраструктурным элементом, способствующим укреплению и всестороннему развитию рыночной экономики. Однако в настоящее время отечественные кредитные учреждения при наличии достаточного потенциала и высокой потребности реального сектора в кредитных ресурсах для преодоления экономического кризиса, выхода на позиции устойчивого роста и модернизации производства на новейшей технологической основе все еще недостаточно активно увеличивают объемы своих кредитных операций, в результате чего наиболее активные субъекты хозяйствования вынуждены сами финансировать инвестиционный процесс.

Актуальность темы данной выпускной квалификационной работы определена необходимостью увеличения эффективности современной системы банковского кредитования и входящих в нее элементов, применения современных технологий банка, которые помогают увеличить возможности коммерческих банков при маневрировании ресурсами денежных средств и понизить риски, а российским организациям различных видов собственности -иметь возможности получения кредитов, предоставляемых банком, на выгодной, и, главное, долгосрочной основе.

Несмотря на широкий выбор предложений кредита, предоставляемого банками, в условиях финансового и экономического кризиса доступ к ним предприятий и организаций был сложен. Это касается одинаково и больших организаций, и фирмам малого и среднего бизнеса. Макроэкономическая стабилизация в стране, укрепление банковской системы, постепенное снижение процентных ставок, усиление инвестиционной активности предприятий способствуют расширению масштабов деятельности банковской сферы и увеличению объемов кредитования реального сектора экономики в посткризисный период. Вместе с тем кредитование, приносящее банкам в большинстве случаев основную долю доходов, генерирует и повышенный риск такой деятельности. Именно поэтому проблема экономического анализа кредитоспособности заемщика приобретает особое значение в процессе создания необходимых условий для реализации планов динамичного развития

промышленности и достижения устойчивых темпов роста всей экономики России.

Сохранившиеся на российском рынке кредитные отношения представлены ссудой денег при отсутствии ссуд капиталов. Банки аккумулированные ресурсы используют не для вложений в реальный сектор, а для откачки из реального сектора в спекулятивный сектор. Российский рынок не стимулирует банки к созданию новых банковских продуктов. Поэтому как отечественные производители, так и сами кредитные институты не развиваются, не расширяют производство, а лишь пытаются как-то выжить.

В особенности актуально в современных условиях краткосрочное кредитование предприятий, так как такая форма кредита является наиболее реальной к получению и пользующаяся спросом у экономических субъектов. Зачастую краткосрочные кредиты выдаются в связи с нехваткой оборотного капитала, связанной с расширением производства предприятия, что увеличивает социально-экономическую роль краткосрочного кредита, как источника увеличения валового национального продукта страны и уровня жизни населения.

Объектом исследования выпускной квалификационной работы является кредитный процесс в ОАО КБ «Оренбург» и ОАО «Финотдел». Предметом данной выпускной квалификационной работы является изучение взаимоотношений между кредитором и заемщиком по поводу получения кредита на всех стадиях кредитного процесса в банке и небанковской кредитной организации.

Целью выпускной квалификационной работы является разработка путей развития кредитного процесса в посткризисный период. Исходя из указанной цели работы, основными задачами являются:

1) дать характеристику кредитного рынка и его участников;

2) рассмотрение теоретических основ кредитного процесса коммерческого банка;

3) охарактеризовать кредитный рынок Оренбургской области;

4) провести анализ практики организации кредитного процесса в ОАО КБ «Оренбург» и ОАО «Финотдел»;

5) выявить специфику отношений банков и небанковских организаций на кредитном рынке;

6) определить задачи по модернизации кредитного процесса;

7) предложить пути развития кредитного процесса в посткризисный период.

Основной методологической базой при подготовке выпускной квалификационной работы являются: учебники отечественных и зарубежных экономистов, статистические данные, материалы периодической печати, электронные источники информации.

В данной работе были использованы методы экономического анализа, метод статистической обработки информации, методы структурного анализа (вертикальный и горизонтальный).

Заключение

В данной выпускной квалификационной работе «Организация кредитного процесса в коммерческом банке» была проанализирована организация кредитного процесса в ОАО КБ «Оренбург» путем изучения поэтапного кредитования юридических лиц и для сравнения рассмотрен кредитный процесс в небанковской организации ОАО «Финотдел».

В первой главе выпускной квалификационной работы были рассмотрены теоретические основы кредитного рынка. Кредитный рынок характеризуется наличием конкуренции, которая представляет собой динамический процесс соперничества между кредиторами (организаторами рынка), в ходе которого они стремятся обеспечить прочное положение на рынке. В России на кредитном рынке наиболее значимой является деятельность коммерческих банков, так как они занимают преобладающую долю кредитного рынка. Но, однако, в последнее время наблюдается тенденция усиления конкуренции со стороны других участников кредитного рынка - ломбарды, страховые компании, лизинговые компании.

Одним из принципов деятельности коммерческого банка является кредитование заемщиков в пределах фактически располагаемых банком ресурсов. Учитывая роль и значение кредитных операций для деятельности коммерческого банка, с уверенностью можно сказать, что уровень организации кредитного процесса является одним из основных показателей всей работы банка. У каждого банка разработана своя собственная технология кредитования, предусматривающая последовательность изучения и прохождения документов с принятием решения на каждой стадии их рассмотрения.

Вторая глава включает в себя характеристику кредитного портфеля ОАО КБ «Оренбург». Из проведенного анализа кредитного портфеля видно, что в его структуре преобладают кредиты выданные банком юридическим лицам - 60,7 %, а физическим лицам - 39,3%. Результатом взаимовыгодного сотрудничества Банка с крупными областными промышленными предприятиями, агропромышленным комплексом, малым и средним бизнесом и населением стало формирование качественного кредитного портфеля, диверсифицированного по отраслям и видам предлагаемых кредитных продуктов. Также в этой главе проведен поэтапный анализ кредитования юридических лиц. Организация кредитного процесса и весь процесс кредитования, включая кредитный анализ, является текущей деятельностью банка «Оренбург» и осуществляется управлением кредитования/управлением ипотечного и розничного кредитования Банка. По результатам проведенного анализа кредитного процесса юридических лиц можно сказать, что банк «Оренбург» благодаря наличию инструктивных и методологических документов, регулирующих кредитные операции банка «Оренбург», четкой процедуры рассмотрения и разрешение выдачи ссуды, наличию требований к кредитной документации, наличию системы эффективного контроля за обоснованностью выдачи ссуды и реальностью источников ее погашения, наличию необходимого объема информации о клиентах имеет возможность кредитовать своих клиентов с наименьшим кредитным риском. Его актуальность которого усилилась по причине присутствия в экономике РФ рисков роста просроченной ссудной задолженности, порожденных общемировым экономическим кризисом. Среди мероприятий, направленных на минимизацию кредитного риска можно предложить диверсификацию кредитных вложений, увеличение круга клиентов и усиления воздействия на их деятельность путем предоставления различных видов и схем кредитования, установление структурных лимитов на определенные категории Заемщиков, выбор критериев и методов для оценки вероятности реализации риска, более глубокий анализ предприятия-клиента.

Также во второй главе рассмотрено подробно организация кредитного процесса в небанковской кредитной организации на примере ОАО «Финотдел», которая занимается предоставлением микрозаймов юридическим лицам. Привлекательность и конкурентоспособность дорогостоящего кредита для своего заемщика ОАО «Финотдел» делает с помощью таких подходов, за которые люди готовы заплатить - это быстрота, простота получения кредита, гибкий подход к обеспечению возврата, удобный график платежей, вежливое обслуживание и прочие атрибуты, из которых складывается микрокредитный продукт. Важной отличительной чертой выдачи кредитов микрофинансовыми организациями является то, что они обслуживает клиентов без учета прошлых результатов хозяйственной деятельности (начинающие предприниматели), клиентов без досье заемщика и без зарегистрированного обеспечения. Небанковскому кредиту присущи определенные преимущества, которые оставляют для него рыночную нишу: это теневой характер сделки, в которой могут быть заинтересованы те предприятия, которые часть своей деятельности сосредотачивают в теневой экономике, отсутствие необходимости выполнять формальные требования коммерческих банков, а также оперативность принятия решений по предоставлению займа, договоренность о котором может быть достигнута даже в пределах одного дня. Предложение со стороны кредитных институтов не соответствует предъявляемому спросу на кредитные ресурсы со стороны бизнеса. Поскольку для кредитных организаций, в первую очередь банков, работа с малым бизнесом означает довольно высокие издержки на обслуживание кредитов при увеличении числа кредитуемых и повышении рисков, они, если и кредитуют малый бизнес, то под значительный объем залога или поручительства третьих лиц. Клиентами банков не могут являться мелкие клиенты, предприниматели, начинающие свой бизнес, не обладающие адекватным кредиту залоговым обеспечением, а также планирующие рискованные инвестиции. Но именно предприниматели с такими характеристиками - целевая аудитория микрофинансовых организаций. Тем самым коммерческие банки и микрофинансовые организации в большей степени дополняют друг друга на рынке кредитов. Коммерческим банкам и микрофинансовым организациям выгоднее развиваться не как двум конкурентам, тем более что в Российской Федерации они пока еще не могут быть конкурентами друг другу в силу слабого развития предложения на рынке, а как двум взаимодополняющим элементам одной системы, чтобы занять все потенциальные ниши на рынке и обеспечить малое предпринимательство возможностью получать доступные заемные средства.

Третья глава включает в себя рекомендации по совершенствованию кредитного процесса. Модернизация кредитного процесса предполагает решение задач, благодаря которым можно будет создать эффективный механизм доведения денег до реального сектора экономики. К ним относится: обеспечить наличие "длинных" денег, активное государственное участие в кредитовании через систему региональных банков, усовершенствовать информационное, методическое, научное обеспечение системы кредитования, построить системы управления кредитными рисками, пересмотреть формы обслуживания клиентов. Решение данных задач в посткризисный период возможно путем изменения подхода к организации кредитного процесса с точки зрения оценки кредитных рисков. Необходимо ввести портфельного управляющего, который может влиять на принятие риска по отдельным заемщикам. Задачей портфельного аналитика является анализ различных показателей кредитного портфеля, а при его неудовлетворительном качестве (повышенных рисках, низкой ликвидности) — выработка рекомендаций по изменению портфеля. Необходимо оптимизировать структуру кредитного портфеля, то есть определение его оптимальных параметров по отраслям, срокам кредитования и другим факторам, и целенаправленное формирование нужной банку структуры. Применение инструмента секьюритизации в отношении корпоративных ссуд позволит портфельному менеджеру классифицировать все возможные изменения в структуре кредитного портфеля на эффективные и неэффективные. Это позволит рассчитать долю средств в портфеле, которые нужно размещать в кредиты по отраслям. Путем создания в банках отделов риск-менеджеров, которые знают отраслевую специфику и конкретных крупных заемщиков, можно осуществить их эффективную оценку не только в финансовой, но и в нефинансовой сфере.

Скачать дипломную работу: