2 Анализ и оценка системы адаптации персонала в ОАО КБ «АГРОПРОМКРЕДИТ» за 2008 - 2010 гг.

2.1 Организационно-экономическая характеристика деятельности организации

КОММЕРЧЕСКИМ БАНК «АГРОПРОМКРЕДИТ» (Открытое акционерное общество) впервые было зарегистрировано в Банке России 09 июня 1994 года.

Банк «АГРОПРОМКРЕДИТ» — это Банк для современных, энергичных и успешных людей, ведет свою историю с 1994-го года и известен на российском финансовом рынке как универсальный банк федерального уровня, оказывающий клиентам весь комплекс услуг, которые может предложить современное финансово-кредитное учреждение.

В Банке созданы организационные возможности для плодотворной работы на ритейловом рынке, активно развиваются и другие традиционные для Банка направления: работа с корпоративными клиентами, инвестиционные операции, обслуживание платежных карт, работа на рынке ценных бумаг, межбанковское сотрудничество и прочее.

Приоритетная задача Банка — предоставлять банковские услуги высокого качества, обеспечивая бесперебойное обслуживание клиентов.

Благодаря внедрению комплексных мер, направленных на создание долговременных конкурентных преимуществ, сегодня Банк может предложить своим клиентам взаимовыгодное партнерство.

На 16-ом году работы Банк сменил организационно-правовую форму и преобразовался из общества с ограниченной ответственностью в открытое акционерное общество.

Данный шаг предоставил Банку доступ к финансовым инструментам фондового рынка, выходу на открытые рынки посредством привлечения инвестиций через IPO, выпуск облигационных займов и путем привлечения институциональных инвесторов, что положительным образом скажется на росте капитала и достижении новых целей.

Банк будет использовать эти возможности для привлечения средств и финансирования программ в областях энергосбережения, сельского хозяйства, развития инфраструктуры, кредитования малого и среднего бизнеса, а также потребительского кредитования.[17]

Региональная сеть Банка включает 12 филиалов и около 40 офисов в шести из восьми федеральных округов страны. Филиалы Банка открыты в городах: Барнаул, Екатеринбург, Кемерово, Коломна, Курган, Нижний Новгород, Нижний Новгород, Пермь, Санкт-Петербург, Сургут, Тюмень, Челябинск. Достижения Банка оценены Международным рейтинговым агентством Moody’s Investors Service. В мае 2008 года агентство Moody's присвоило, а в ноябре того же года и июле 2010 года подтвердило Банку «АГРОПРОМКРЕДИТ» следующие рейтинги:

— международный долгосрочный рейтинг B2;

— краткосрочный Not-Prime (NP) по шкале в иностранной и национальной валютах;

— рейтинг финансовой стабильности E+ (BFSR).

Прогноз изменения по указанным рейтингам — «Стабильный».

Moody's Interfax Rating Agency присвоило Банку долгосрочный рейтинг по российской шкале на уровне Baa1.ru.

Целями Банка являются обеспечение роста стоимости бизнеса акционеров, клиентов и партнеров Банка и предоставление полного спектра финансовых услуг высочайшего качества.

Развитие Банка основано на принципах социальной ответственности бизнеса, честности, корректности, взаимной выгоды и открытости.

Такой подход к делу уже доказал свою жизнеспособность и эффективность, таким он останется и в дальнейшем.

Преимуществом данной организации являются поддержание высокого уровня конкурентоспособности и надежности за счет разнообразия, эффективности и качества предоставляемых услуг, индивидуального подхода и внедрения передовых технологий.

Клиентская база Банка характеризуется работой с различными группами клиентов — от частного вкладчика до крупных промышленных предприятий. Клиенты — это основной капитал Банка. На протяжении многих лет Банк «АГРОПРОМКРЕДИТ» сотрудничает с ведущими предприятиями различных отраслей промышленности и населением.

Богатая история и многолетний опыт обслуживания компаний позволяют Банку предлагать своим клиентам специальные продукты, разработанные с учетом индивидуальных особенностей их бизнеса.

У Банка есть хороший потенциал для дальнейшего роста, но быть лидером — не самоцель. Банку гораздо важнее сохранить репутацию профессионального и надежного финансового партнера.

Банк дорожит сложившимися отношениями и намерен сохранять их не только на протяжении многих лет, но и многих поколений.

ОАО ОБ «АГРОПРОМКРЕДИТ» стремится, чтобы каждый его Клиент в полной мере ощутил на себе преимущества такого союза, когда его Банк — одновременно и помощник, и консультант, и стратегический партнер.[3,18]

В 2003 году Банк «АГРОПРОМКРЕДИТ» стал лауреатом V конкурса «Компания года», проводимого деловым еженедельником «Компания» при поддержке Министерства финансов РФ, в номинации «За динамичное развитие розничного бизнеса в регионах России».

В 2004 году Банк получил премию «Лучший банк года», учрежденную Ассоциацией российских банков и Национальным Банковским Журналом, и был признан лучшим банком 2004 года по деятельности в регионах.

2008 год принес Банку «АГРОПРОМКРЕДИТ» премию «Финансовая Элита России» в номинации «Региональный банк года».

В 2009 году Банк «АГРОПРОМКРЕДИТ» признан лауреатом ежегодной премии журнала «Финанс.» в номинации «За стабильное положение на финансовом рынке».

В 2009 году Банк также награжден премией «Финансовая Элита России» в номинации «Эффективная антикризисная стратегия».

В 2010 году Банк награжден ежегодной международной премией в области банковского бизнеса «Банковское дело» в номинации «Лучший региональный банк» и специальным дипломом IV Российского банковского фестиваля - «За вклад в создание экономической летописи банковского дела в России».

Акционеры имеют равные доли участия в уставном капитале Банка в размере 20% номинальной стоимость 378 млн. рублей.

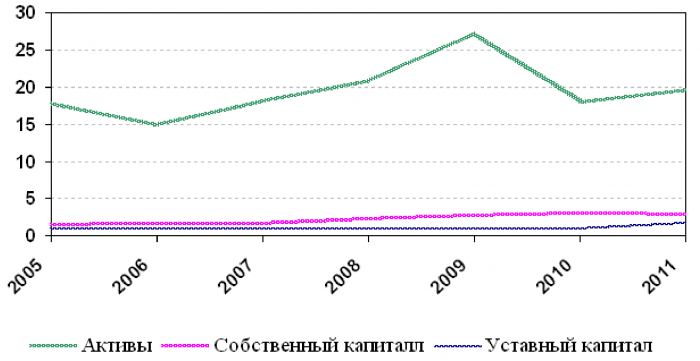

Динамика изменений основных финансовых показателей ОАО КБ «АГРОПРОМКРЕДИТ» представлены в «Таблице 2».

Таблица 2 - Основные показатели финансовой деятельности ОАО КБ «АГРОПРОМКРЕДИТ» за 2005-2011 гг.

|

Активы по публикуемой отчетности (млрд. рублей) |

|

Отчетная 01.01.05 01.01.06 01.01.07 01.01.08 01.01.09 01.01.10 01.01.11 дата |

|

Активы 17,820 14,985 18,118 20,842 27,279 18,030 19,725 |

Собственный капитал (млрд. рублей)

|

Отчетная дата |

01.01.05 01.01.06 |

01.01.07 |

01.01.08 |

01.01.09 |

01.01.10 |

01.01.11 |

|

Капитал |

1,628 1,826 |

1,828 |

2,374 |

2,867 |

3,152 |

3,049 |

|

Уставный капитал (млрд. рублей) |

|

Отчетная 01.01.05 01.01.06 01.01.07 01.01.08 01.01.09 01.01.10 01.01.11 дата |

|

Капитал 1,0 1,0 1,0 1,0 1,0 1,0 1,89 |

Из данной таблицы можно сделать вывод, что Банк развивается стабильно, на протяжении 7 лет, несмотря на прошедший в стране экономический кризис, уставный капитал оставался неизменным, в а 2011 увеличился. Проявились тенденции к увеличению собственного капитала. Что можно также представить на Рисунке 2.

Рисунок 2 - Динамика изменений основных финансовых показателей ОАО КБ «АГРОПРОМКРЕДИТ» за 2005-2011 гг.

Активы по публикуемой отчетности достигли пика в 2009 году.

Аудиторская фирма - ЗАО «КПМГ».

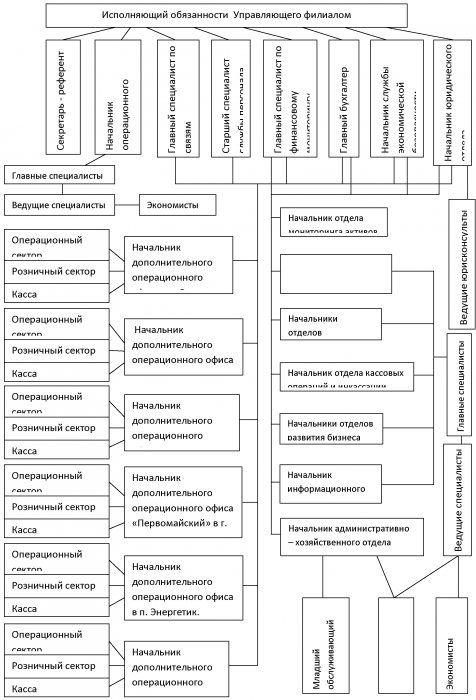

Организационная структура управления Банка создана в соответствии со штатным расписанием, и представлена на рисунке 3.

Рисунок 3 - Организационная структура управления Банка

Производственная же структура ОАО КБ «АГРОПРОМКРЕДИТ» в Нижний Новгородской области состоит из следующих отделений:

1 Аппарат управления;

2 Юридический отдел;

3 Отдел мониторинга активов;

4 Служба экономической безопасности;

5 Операционный отдел;

а) Сектор обслуживания юридических лиц;

б) Сектор обслуживания физических лиц;

6 Отдел внутрибанковских операций и отчетности;

7 Сектор бухгалтерского учета и отчетности по операциям физических лиц;

8 Отдел кредитования юридических лиц;

9 Отдел развития корпоративного бизнеса;

10 Планово-экономический отдел;

11 Отдел розничного бизнеса;

а) Сектор выдачи кредитов и сопровождения досье;

б) Сектор организации обслуживания пластиковых карт;

12 отдел информационных технологий;

13 Отдел кассовых операций и инкассации;

14 Административно-хозяйственный отдел;

15 Дополнительные операционные офисы в городах - офис

Основные экономические показатели деятельности ОАО КБ «АГРОПРОМКРЕДИТ» представлены в «Таблице 3».

Таблица 3 — Основные показатели экономической деятельности ОАО КБ «АГРОПРОМКРЕДИТ» за 2008 - 2010гг.

|

Показатель |

2008 г. |

2009 г. |

2010 г. |

Изменение показателя в оценке 2010 г. к 2008 г. |

Изменение показателя в оценке 2009 г. к 2008 г. |

|

|

|

|

|

Абсолютное Темп отклонение, роста, (+, -) % |

Абсолютное Темп отклонение, роста, (+, -) % |

|

1 |

2 |

3 |

4 |

5 6 |

7 8 |

|

Собственные средства (капитал) (тыс. руб.), всего: |

2 866 953 |

3 152 388 |

3 049 026 |

+ 182 073 106,4 |

+ 285 435 110 |

|

в том числе: |

|

|

|

|

|

|

Уставный капитал кредитной организации, в том числе: |

1 000 000 |

1 000 000 |

1 890 000 |

+ 890 000 189 |

0 - |

|

Номинальная стоимость зарегистрирован-ных обыкновенных акций (долей) |

1 000 000 |

1 000 000 |

1 890 000 |

+ 890 000 189 |

0 - |

|

Резервный фонд кредитной организации |

264 647 |

268 844 |

268 844 |

+ 4 197 101,6 |

+ 4 197 101,6 |

|

Финансовый результат деятельности, принимаемый в расчет собственных средств (капитала): |

830 148 |

1 111 471 |

117 998 |

- 712 150 15,6 |

+ 281 323 133,9 |

|

прошлых лет |

472 538 |

897 163 |

7 210 |

- 465 328 1,5 |

+ 424 625 189,9 |

|

отчетного года |

357 610 |

214 308 |

110 788 |

- 246 822 30,9 |

- 143 302 59,9 |

|

Нематериальные активы |

908 |

993 |

882 |

- 26 97,1 |

+ 85 109,4 |

|

Субординированный кредит (заем, депозит, облигационный заем) |

773 066 |

773 066 |

773 066 |

0 - |

0 - |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Фактически сформированные резервы на возможные потери (тыс. руб.), всего, в том числе: |

1 911 105 |

1 584 351 |

1 137 584 |

- 773 521 |

59,9 |

- 326 754 |

82,9 |

|

По ссудам, ссудной и приравненной к ней задолженности |

1 664 659 |

1 502 207 |

1 012 756 |

- 651 903 |

60,8 |

- 162 452 |

90,2 |

|

По иным активам, по которым существует риск понесения потерь, и прочим потерям |

34 419 |

18 189 |

22 489 |

- 11 930 |

65,3 |

- 16 230 |

52,8 |

|

Под операции с резидентами офшорных зон |

12 956 |

13 168 |

13 297 |

+ 341 |

102,6 |

+ 212 |

101,6 |

|

По условным обязательствам кредитного характера, отраженным на внебалансовых счетах, и срочным сделкам |

199 071 |

50 787 |

89 042 |

- 110 029 |

44,7 |

- 148 284 |

25,5 |

|

Активы |

|

|

|

|

|

|

|

|

Денежные средства |

1 058 521 |

843 874 |

716 197 |

- 342 324 |

67,7 |

- 214 647 |

79,7 |

|

Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток |

1 334 717 |

1 204 815 |

3 156 249 |

+ 1 821 532 |

236,5 |

+ 70 098 |

90,3 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Средства кредитных организаций в ЦБ РФ |

7 914 533 |

2 079 093 |

700 382 |

- 7 214 151 |

8,8 |

- 5 835 440 |

26,3 |

|

Средства в кредитных организациях |

434 370 |

1 817 944 |

1 185 960 |

+ 751 590 |

273 |

+ 1 383 574 |

418,5 |

|

Чистая ссудная задолженность |

14 020 098 |

8 929 398 |

11 119 637 |

- 2 900 461 |

79,3 |

- 5 090 700 |

63,7 |

|

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи |

3 484 |

4 366 |

4 366 |

+ 882 |

125,3 |

+ 882 |

125,3 |

|

Чистые вложения в ценные бумаги, удерживаемые до погашения |

303 433 |

305 945 |

308 464 |

+ 5 031 |

101,6 |

+ 2 512 |

100,8 |

|

Обязательные резервы |

27 525 |

94 610 |

111 515 |

+ 83 990 |

405,1 |

+ 67 085 |

343,7 |

|

Основные средства, нематериальные активы и мате-риальные запасы |

930 970 |

944 687 |

1 433 219 |

+ 502 249 |

153,9 |

+ 13 717 |

101,5 |

|

Прочие активы |

1 278 487 |

1 900 360 |

1 100 740 |

- 177 747 |

87,1 |

+ 621 873 |

148,6 |

|

Всего активов |

27 278 613 |

18 030 482 |

19 725 214 |

- 7 533 399 |

72,3 |

- 9 248 133 |

66,1 |

|

Пассивы |

|

|

|

|

|

|

|

|

Средства клиентов, не являющихся кредитными организациями |

21 072 710 |

13 859 499 |

16 272 232 |

- 4 800 478 |

77,2 |

- 7 213 211 |

65,8 |

|

Вклады физических лиц |

5 697 710 |

6 411 703 |

10 205 407 |

+ 4 507 697 |

179,1 |

+ 713 993 |

112,5 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Средства кредитных организаций |

60 652 |

22 661 |

2 711 |

- 57 941 |

4,5 |

- 37 991 |

37,4 |

|

Выпущенные долговые обязательства |

1 589 672 |

1 463 388 |

797 071 |

- 792 601 |

50,1 |

- 126 284 |

92,1 |

|

Прочие обязательства |

177 545 |

170 525 |

211 514 |

+ 33 969 |

191,1 |

- 7 020 |

96,1 |

|

Всего обязательств |

25 112 606 |

15 580 028 |

17 385 867 |

- 7 726 739 |

69 |

- 9 532 578 |

62 |

|

Источники собственных средст |

в |

|

|

|

|

|

|

|

Средства акционеров (участников) |

1 000 000 |

1 000 000 |

1 890 000 |

+ 890 000 |

189 |

0 |

- |

|

Резервный фонд |

264 647 |

268 844 |

268 844 |

+ 4 197 |

101,6 |

+ 4 197 |

101,9 |

|

Нераспределенная прибыль (непокрытые убытки) прошлых лет |

476 735 |

897 163 |

7 210 |

- 469 525 |

1,5 |

+ 420 428 |

188,2 |

|

Неиспользованная прибыль (убыток) за отчетный период |

424 625 |

284 447 |

173 293 |

- 251 332 |

40,8 |

- 140 148 |

67 |

|

Всего источников собственных средств |

2 166 007 |

2 450 454 |

2 339 347 |

+ 173 340 |

108 |

+ 284 447 |

113,1 |

|

Внефинансовые обязательства |

|

|

|

|

|

|

|

|

Безотзывные обязательства кредитной организации |

1 492 366 |

816 332 |

3 384 177 |

+ 1 891 811 |

226,8 |

- 676 034 |

54,7 |

Продолжение таблицы 3

В тыс. руб.

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Выданные кредитной организацией гарантии и поручительства |

2 567 927 |

3 420 478 |

2 563 190 |

- 4 737 |

99,8 |

+ 852 551 |

133,2 |

|

Процентные доходы, всего: |

2 905 789 |

2 495 690 |

2 054 079 |

- 851 710 |

70,7 |

- 409 829 |

85,9 |

|

Процентные расходы, всего: |

1 068 953 |

1 011 542 |

1 122 083 |

+ 53 130 |

105 |

- 57 411 |

94,6 |

|

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери |

1 513 783 |

1 660 573 |

1 406 495 |

- 107 288 |

92,9 |

+ 146 790 |

109,7 |

|

Чистые доходы от операций с иностранной валютой |

57 099 |

114 056 |

49 432 |

- 7 667 |

86,6 |

+ 56 957 |

199,8 |

|

Комиссионные доходы |

842 009 |

411 220 |

350 929 |

- 491 080 |

41,7 |

- 430 789 |

48,8 |

|

Комиссионные расходы |

40 699 |

40 036 |

38 301 |

- 2 398 |

94,1 |

- 636 |

98,4 |

|

Изменение резерва по прочим потерям |

20 |

143 644 |

- 42 329 |

- 42 349 |

2 217 |

+ 143 624 |

7 182,2 |

|

Чистые доходы (расходы) |

2 473 972 |

2 449 540 |

2 283 036 |

- 190 936 |

92,3 |

- 24 432 |

99 |

|

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи |

186 101 |

68 941 |

57 875 |

- 128 226 |

31,1 |

- 117 160 |

37,1 |

|

Чистые доходы от переоценки иностранной валюты |

6 827 |

- 33 384 |

- 2 771 |

- 9 598 |

3,3 |

- 40 211 |

489 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего: |

- 323 053 |

176 425 |

474 499 |

+ 797 552 |

146,9 |

+ 499 478 |

54,6 |

|

Прочие операционные доходы |

75 519 |

20 872 |

453 036 |

+ 377 517 |

599,9 |

- 54 647 |

27,6 |

|

Операционные расходы |

1 783 602 |

2 045 282 |

2 041 772 |

+ 258 170 |

295,8 |

+ 261 680 |

114,7 |

|

Начисленные (уплаченные) налоги |

265 745 |

119 811 |

67 971 |

- 197 774 |

25,6 |

- 145 934 |

45,1 |

|

Прибыль (убыток) после налогообложения |

424 625 |

284 447 |

173 293 |

- 251 332 |

40,8 |

- 140 178 |

67 |

|

Неиспользованная прибыль (убыток) за отчетный период |

424 625 |

284 447 |

173 293 |

- 251 332 |

40,8 |

- 140 178 |

67 |

|

Прибыль (убыток) до налогообложения |

690 370 |

404 258 |

241 264 |

- 449 106 |

34,9 |

- 286 112 |

58,6 |

Из приведенной выше таблице можно сделать несколько основных выводов: Собственные средства (капитал) в 2010 году, по сравнению с 2008 увеличился на 182 073 тыс.руб, или на 6.4%;

Уставный капитал кредитной организации, также как и номинальная стоимость зарегистрированных обыкновенных акций (долей) возросли на 890 000 тыс.руб;

Остался без изменений субординированный кредит (заем, депозит, облигационный заем);

Обязательные резервы в данном периоде 2008 года составляли 27 525 тысяч рублей, и по сравнению с аналогичным периодом 2010 года увеличились на 305,1 % и составили 111 515 тысяч рублей;

Увеличились практически в 2.5 раза чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток и Средства в кредитных организациях;

Увеличился показатель основных средства, нематериальных активов и материальных запасов1, увеличение составило 477 067 тысяч рублей, что равно 42,9 % от базовой суммы;

Вклады физических лиц в 2010 году стали составлять 10 205 407 тыс.руб, что на 4 507 697 тыс.руб. больше чем в 2008 году.

По данным приведенной таблицы видно, что практически вся основная часть показателей 2010 года, по сравнения с показателями 2009 и 2008 годов снижены, многие более чем на 50 %. Данная ситуация может объясняться тем, что пик кризиса банковской системы пришелся на 2008 год, и если в 2009 году активы все еще росли, то в 2010 году уже наступили последствия прошедшего кризиса, что проявилось в резком и очень сильном снижении показателей. Так же проявляется влияние посткризисной программы

восстановления, которая начала свое действие в 2010 году. Но если судить уже показателям деятельности Банка в первом полугодии 2011 года, то можно сделать выводы, что предпринятая программа восстановления очень эффективна, и практически все экономические показатели стали изменяться в лучшую сторону.

2.2 Анализ состава, структуры и движения кадров организации

Нижний Новгородский филиал работает в Оренбуржье с 2002 года и за это время завоевал доверие клиентов физических и юридических лиц, расширил региональную сеть, выйдя за пределы области. В настоящее время розничная сеть филиала включает в себя 7 офисов, расположенных в городе и области. Филиал является активным участником банковского сообщества Нижний Новгородской области, членом Ассоциации коммерческих банков Оренбуржья (АКБО). Принимает активное участие в жизни области, филиал поддерживает культурные, общественно значимые и спортивные мероприятия, является традиционным спонсором таких знаковых для Оренбуржья мероприятий как Всероссийский турнир по вольной борьбе «Ковер надежд», Бал медалистов «Золотая Россия», Международный турнир по УШУ, а также выступает спонсором проведения Дня города в городах присутствия в Нижний Новгородской области и в г. Саратове.

Нижний Новгородский филиал Банка является лауреатом PR-награды «Стеклянный шар» в номинациях «Персона года» (2006 г. и 2010 г.) и «Лучший проект в некоммерческой сфере» (2009 г.), а также неоднократно признавался лучшим среди филиалов Банка «АГРОПРОМКРЕДИТ».

Но самым главным капиталом любой организации, включая Нижний Новгородский филиал ОАО КБ «АГРОПРОМКРЕДИТ». В приведенных ниже таблицах приведены данные по численности, структуре и динамике персонала [18].

Таблица 4 - Структура персонала ОАО КБ «АГРОПРОМКРЕДИТ» по категориям за 2008-2010 гг.

|

Категория работников |

2008 г. |

2009 г. |

2010 г. |

|

|

Чел. Уд. вес, % |

Чел. Уд. вес, % |

Чел. Уд. вес, % |

|

Среднесписочная численность персонала, всего |

101 100 |

107 100 |

115 100 |

|

В том числе: |

|

|

|

|

Руководители, начальники отделов |

16 15,85 |

19 17,75 |

21 18,26 |

|

Г лавные специалисты |

17 16,83 |

15 14,02 |

16 13,91 |

|

Ведущие специалисты |

21 20,79 |

16 14,95 |

16 13,91 |

|

Старшие специалисты |

17 16,83 |

21 19,63 |

23 20 |

|

Специалисты |

18 17,82 |

22 20,56 |

25 21,74 |

|

Рабочие |

6 5,94 |

8 7,48 |

9 7,83 |

|

Младший обслуживающий персонал |

6 5,94 |

6 5,61 |

5 4,35 |

Из приведенной выше таблицы можно сделать следующие выводы: Среднесписочное количество работников увеличилось с 2008 года по 2010 на 14 человек, основную часть составляют руководящий состав и количество специалистов, что говорит об открытии новых отделов, и расширении организации;

Произошло сокращение количества ведущих специалистов;

Минимальную долю персонала составляет младший обслуживающий персонал, их доля с 2008 года по 2010 сократилась на 1,59 %, и сейчас составляет 4,35 %.

Половозрастная структура персонала характеризует социальнодемографическую компоненту трудового потенциала Банка, и представлена ниже:

Таблица 5 - Структурное разделение персонала по половому признаку в ОАО КБ «АГРОПРОМКРЕДИТ» за 2008-2010 гг.

|

Структура промышленнопроизводственного персонала по полу: |

2008 г. |

2009 г. |

2010 г. |

Темп роста 2010 г. к 2008 г.,% |

Темп роста 2009 г. к 2008 г.,% |

|

-мужчины -женщины |

25 76 |

30 77 |

33 82 |

132 108 |

120 101,3 |

Структурное разделение по половому признаку говорит о преобладании на протяжении всех рассмотренных годов в структуре персонала в основном женской половины. Примерно две трети всего персонала приходится на женщин.

Однако также, преобладание в структуре численности работников предпенсионного и пенсионного возраста свидетельствует о «старении персонала», преобладание работников младше 25 лет - об отсутствии или невысокой доле опытных работников. Возрастной состав коллектива Банка представим в таблице 6

Таблица 6 - Возрастная структура персонала Банка

|

Возрастной состав промышленнопроизводственного персонала: |

2008 г. |

2009 г. |

2010 г. |

Темп роста 2010 г. к 2008 г.,% |

Темп роста 2009 г. к 2008 г.,% |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

до 18 лет |

0 |

0 |

0 |

0 |

0 |

|

18-25 лет |

14 |

20 |

19 |

136 |

142,8 |

|

26-36 лет |

41 |

39 |

44 |

107 |

95,1 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

37-50 лет |

24 |

19 |

21 |

87 |

79,2 |

|

51-55 лет |

13 |

16 |

15 |

115 |

123,1 |

|

56-59 лет |

9 |

11 |

10 |

111 |

122,2 |

|

60 и старше |

0 |

2 |

0 |

0 |

0 |

Из приведенных данных можно сделать следующие выводы:

Основная доля персонала, за все анализируемые года приходится на возраст 26-36 лет, что говорит о том, что организация находится в стадии перспективного развития, и не маловажную роль играет молодой состав персонала, своей энергичностью и активностью;

По сравнению с 2008 годом наиболее высокий процент темпа роста (36 %), приходится на категорию персонала возрастом 18-26 лет, что указывает на то, что ОАО КБ «АГРОПРОМКРЕДИТ» нанимает в сотрудники в основном очень молодой персонал, возможно выпускников ВУЗов, чем показывает свое соучастие в реализации программы занятости молодежи;

Уровень текучести кадров, характеризуемый показателями: оборот по приему персонала, оборот по увольнению персонала, коэффициент текучести кадров, коэффициент постоянства кадров. Данные по оценке уровня текучести кадров могут быть представлены в виде таблицы 7.

Коэффициент оборота по приему персонала рассчитывается делением численности принятых работников в течение рассматриваемого периода времени к средней списочной численности персонала. Экономический смысл данного показателя состоит в том, что он показывает насколько много в организации «новых» работников, трудоустроенных в рассматриваемый период.

Оборот по увольнению (коэффициент оборота по выбытию работников) персонала рассчитывается делением численности уволенных работников в

течение рассматриваемого периода времени (как правило, за год) к средней списочной численности занятых в организации.

Коэффициент текучести кадров рассчитывается делением количества уволившихся работников по собственному желанию и за нарушение трудовой дисциплины на среднесписочную численность работников. Коэффициент постоянства кадрового состава персонала предприятия (коэффициент постоянства кадров) определяется отношением количества работников проработавших весь год к среднесписочной численности работников [12].

Таблица 7 - Движение персонала ОАО КБ «АГРОПРОМКРЕДИТ за 2008-2010 гг.

|

Показатель |

2008 г. |

2009 г. |

2010 г. |

Темпы роста показателей 2009 г. и 2008 г.,% |

Темпы роста показателей 20010 г. и 2008 г.,% |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Численность ППП персонала на начало рассматриваемого периода |

97 |

103 |

107 |

106,2 |

110,3 |

|

Приняты на работу |

12 |

12 |

15 |

100 |

125 |

|

Выбыли |

26 |

18 |

12 |

69,2 |

46,2 |

|

В том числе: -по собственному желанию |

13 |

8 |

5 |

61,5 |

38,5 |

|

-уволены за нарушение трудовой дисциплины |

3 |

3 |

1 |

100 |

33,3 |

|

Численность персонала на конец рассматриваемого периода |

105 |

111 |

115 |

105,7 |

109,5 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Среднесписочная численность персонала |

101 |

107 |

111 |

105,9 |

109,9 |

|

Коэффициент оборота по приему работников |

0,118 |

0,112 |

0,135 |

94,9 |

114,4 |

|

Коэффициент текучести кадров |

0,129 |

0,103 |

0,054 |

79,9 |

41,9 |

|

Коэффициент оборота по выбытию работников |

0,257 |

0,168 |

0,108 |

65,4 |

42 |

|

Коэффициент постоянства кадрового состава персонала Банка |

0,743 |

0,832 |

0,892 |

112 |

120,1 |

Данные из приведенной таблицы говорят о том, что в 2010 году по сравнению с 2008 годом увеличилось примерно на 10 человек, что говорит о расширении организации. Наибольший объем уволенных сотрудников приходится на 2008 года, что говорит о кризисной ситуации в экономике страны, которая оказала влияние и на ОАО КБ «АГРОПРОМКРЕДИТ», а наибольшее количество принятых соответственно в этом году, это объясняется выходом Банком из сложившейся ранее кризисной ситуации, и восстановления объемов роста и расширения сферы деятельности Банка. Качественная характеристика обеспеченности предприятия персоналом и трудового потенциала также является не маловажным фактором в развитии организации, так как уровень теоретических знаний работников, являющийся одним из составляющих компетентности персонала. Данный показатель может быть косвенно оценен по образовательному уровню работающего персонала. Данные представлены в «Таблице 8».

Таблица 8 - Качественная характеристика образовательного уровня

работников ОАО КБ «АГРОПРОМКРЕДИТ» за 2008-2010 гг.

|

|

2008 г. |

2009 г. |

2010 г. |

|

Показатель |

Чел. Уд. вес, % |

Чел. Уд. вес, % |

Чел. Уд. вес, % |

|

1 |

2 3 |

4 5 |

6 7 |

|

Персонал, имеющий образование: |

101 100 |

107 100 |

111 100 |

|

-2 и больше высших образований |

16 15,84 |

20 18,69 |

29 26,14 |

|

- одно высшее образование |

78 77,23 |

79 73,83 |

72 64,84 |

|

- неполное высшее |

2 1,98 |

1 0,94 |

2 1,80 |

|

-среднее специальное |

5 4,95 |

7 6,54 |

8 7,22 |

Приведенная таблица рассказывает о том, что практически весь персонал имеет высшее образование. Часть персонала, которая имеет неполное высшее и среднее специальное образование приходится на младший обслуживающий персонал и работников Банка. И как следствие руководящий состав имеет в основном два и более высших образования.

Уровень трудовых навыков и умений, является вторым составляющим компонентом компетентности персонала. Величина данного показателя может быть косвенно оценена по стажу работы промышленно персонала и представлена в «Таблице 9».

Таблица 9 - Распределение промышленно-производственного персонала ОАО КБ «АГРОПРОМКРЕДИТ» по стажу работы за 2008-2010гг.

|

Показатель |

2008 г. |

2009 г. |

2010 г. |

|

|

Чел. Уд. вес, % |

Чел. Уд. вес, % |

Чел. Уд. вес, % |

|

1 |

2 3 |

4 5 |

6 7 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Промышленнопроизводственный персонал, имеющий стаж работы в организации: |

101 |

100 |

107 |

100 |

111 |

100 |

|

- до 1 года |

12 |

11,9 |

12 |

11,2 |

16 |

14,4 |

|

- 1-2 года |

23 |

22,8 |

8 |

7,5 |

12 |

10,8 |

|

- 2-5 лет |

27 |

26,7 |

44 |

41,2 |

37 |

33,4 |

|

- 5-10 лет |

39 |

38,6 |

43 |

40,2 |

46 |

41,4 |

|

- более 10 лет |

0 |

- |

0 |

- |

0 |

- |

Для более полной характеристики уровня трудовых навыков и умений рассчитаем средний стаж работы персонала:

2008 год - 4,7 года;

2009 год - 4,5 года;

2010 год - 3,7 года.

Как видно из приведенных данных, продолжительность имеющегося стажа снизилась с 2008 года по 2010 практически на год, и средний стаж стал составлять 3,7 года.

Показатели обеспеченности организации работниками еще не характеризуют степень их использования и не могут являться факторами, непосредственно влияющими на объем проведенных операций. Проведение операций зависит не столько от численности работающих, сколько от количества затраченного труда, определяемого количеством рабочего времени. Поэтому изучим эффективность использования рабочего времени трудового коллектива предприятия. Данные представлены в «Таблице 10».

Таблица 10 — Анализ использования фонда рабочего времени ОАО КБ «АГРОПРОМКРЕДИТ» за 2010 г.

|

Показатель |

Значение показателя |

Отклонение от плана |

|

|

План Факт |

(+,—) |

|

Среднегодовая численность рабочих (ЧР) |

111 115 |

+ 4 |

|

Отработано дней одним рабочим за полугодие (Д) |

118 118 |

0 |

|

Отработано часов одним рабочим за полугодие (Ч) |

942 942 |

0 |

|

Средняя продолжительность рабочего дня (П), ч Общий фонд рабочего времени (ФРВ), чел.-ч |

8 7,75 104 784 105 167,5 |

— 0,25 + 383,5 |

Фонд рабочего времени зависит от численности рабочих (ЧР), количества отработанных дней одним рабочим в среднем за год (Д) и средней продолжительности рабочего дня (П). Эту зависимость можно представить следующим образом:

ФРВ = ЧР х Д х П (1)

ФВРпл = 111 х 118 х 8 = 104 784 человека/часов ФВР факт = 115 х 118 х 7,75 = 105 167,5 человека/часов

Разница происходит по тому, что влияет изменение из-за сокращения рабочего дня на 15 минут, причина которого это время на обеденный перерыв 13:00 - 13:45, но сотрудники игнорируя данные временные рамки возвращается с обеда в 14:00, а также разница в плановом и фактическом

количестве сотрудников, что объясняется тем, что 4 сотрудника проходят стажировку в данном Банке.

В целом можно сделать вывод, что основные данные по персоналу говорят о том, что АГРОПРОМКРЕДИТ ведет активную молодежную политику, и принимает на работу специалистов, недавних выпускников ВУЗов. Это видно по возрастной структуре и по показателям стажа сотрудников. Также по сравнению с кризисным 2008 годом, когда коэффициент текучести имел наибольшее значение, в 2010 году проявляется тенденция роста количества сотрудников и расширения зон действия.