Новейшая история дистанционной торговли в России началась в 1990-е гг. с появлением на рынке первых иностранных операторов: немецкая компания Quelle открыла в 2004 г. фирму Mail Order Service. Эксперты оценивают рекламный бюджет торгового оператора Quelle в 2006 г. в $300 тыс. Его новый медиапартнер — РА Mediaedge. cia (Group M). Компания «ОТТО» и холдинг «ППЕ Группа» создали совместное предприятие, французская компания La Redoute France сотрудничает с российской компанией «Пост-Сервис».

Рекламу каталожной торговли в современной России можно встретить не часто.

В национальную ассоциацию дистанционной торговли (НАДС) входят Yves Rocher, немецкая компания «Мой мир», «Мир книги». До настоящего времени компании в России торгуют в основном по бумажным каталогам, используя возможности Интернета лишь в качестве вспомогательных.

Рис. 1. Каталог Quelle. Достаточно «просто заказать»

Предпосылки развития каталожной торговли кроются в большой территории страны, регионы которой невозможно обеспечить равной насыщенностью магазинами. Российский рынок торговли по каталогам является мировым лидером по темпам развития — в 2004 г. Россия занимала первое место среди стран с высоким потенциалом розничной торговли, а в 2005-м уступила его лишь Индии. Вместе с тем в Швеции, с населением 9 млн человек, объем торговли по каталогам к концу 2005 г. достиг €1, 2 млрд, а в России, с населением в 14 раз больше, — всего €820 млн.

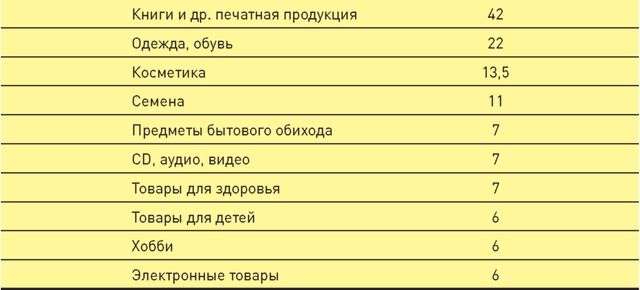

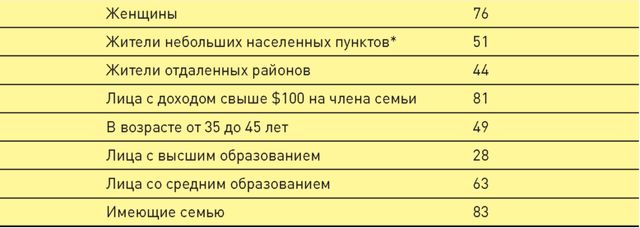

Таблица 1 Предпочтения клиентов в сфере дистанционной торговли

Средняя стоимость российского заказа — $30, тогда как на развитых рынках этот показатель в несколько раз выше. Среди клиентов компаний, занимающихся дистанционной торговлей, в основном замужние женщины в возрасте от 35 до 45 лет с уровнем доходов более $100 на члена семьи в месяц. При ежегодном приросте рынка примерно на треть совокупный объем клиентских списков у операторов торговли по каталогам, работающих в России, составляет более 55 млн человек. Российские потребители испытывают большее доверие к известным брэндам, что позволяет многим иностранным маркам устанавливать для них более высокие цены, чем для европейцев.

Крупнейшие российские торговые сети по продаже электробытовой техники — «Эльдорадо», «МИР», MediaMarkt, «Техносила», Domo (всего 29 компаний) — подписали декларацию о переходе с 1 октября 2007 г. к прямым контрактам по закупке товара у ряда производителей. Учитывая, что таможенные ставки на импорт продукции, реализуемой торговыми сетями, составляют 5-20%, а импортер также уплачивает НДС (18%), декларация о переходе на прямые контракты устраняет значимость для цепочки фирм-офшоров, тем самым увеличивая объем товаров, ввезенных легально.

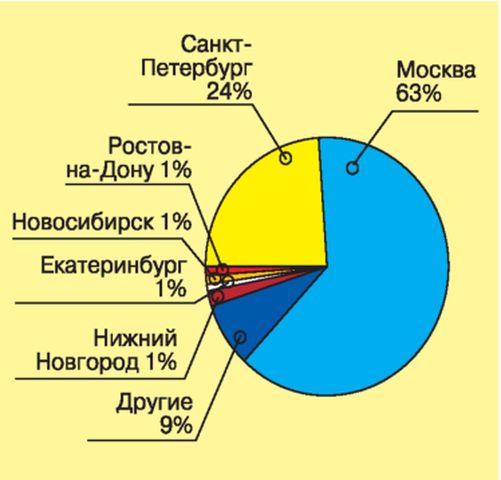

Рис. 2. Географическая структура покупательской аудитории интернет-магазинов

Крупные зарубежные компании давно присматривались к успеху компании OZON на растущем отечественном рынке, прежде чем сделать ей предложение о поглощении.

Продажи интернет-магазинов ежегодно растут на 50-70%, а жители российских мегаполисов тратят до $800 млн на покупки в Интернете. Обзор рынка интернет-торговли свидетельствует о наличии 500 крупных и около тысячи небольших интернет-магазинов. На первом месте по эффективности бизнеса находятся проекты Parter, SendFlowers, PlanetaShop, OZON (7-е место). Считается, что инвестиции в полномасштабный интернет-гипермаркет с широким диапазоном товаров, собственной логистикой, максимально возможным набором средств оплаты и доставки, а также необходимым для достижения известности рекламным бюджетом составят $4-8 млн.

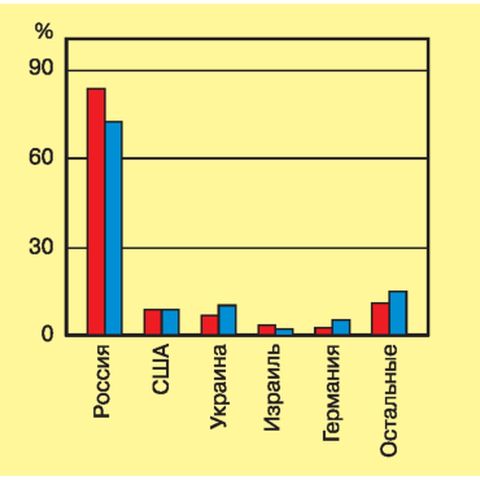

Рис. 3. Аудитория интернет-магазинов дальнего и ближнего зарубежья

Наибольшая доля пользователей Интернета в качестве источника информации проживает в Москве и Санкт-Петербурге — 26%. В крупных и средних городах их доля сокращается до 16-18, а в небольших городах и селах — до 7-10%. Они же являются основными потребителями интернет-товаров и услуг. В целом географическая структура покупательской аудитории интернет-магазинов выглядит следующим образом.

Как отмечают в ROMIR Monitoring, около 40% российских пользователей сети Интернет периодически совершают покупки через сетевые магазины: среднегодовой чек составляет $285. Половина всех приобретений приходится на столичных пользователей. В крупных городах коэффициент частоты сделок (Conversation Ratio, англ. ) составляет не менее 0, 21; в Восточной Сибири и на Дальнем Востоке — 0, 16; на Урале и в Западной Сибири — 0, 08. В остальной части европейской территории России значение этого коэффициента опускается до 0, 05, что значительно ниже, чем на развитых рынках.

Среди посетителей интернет-магазинов больше россиян, чем в аудитории Рунета в целом. Достаточно активно пользуется услугами российских интернет-магазинов русскоязычная аудитория дальнего зарубежья.

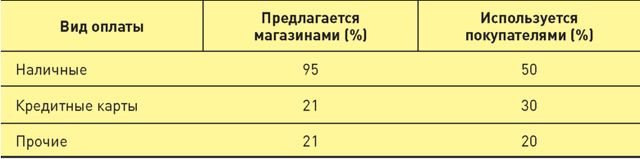

Если онлайн-коммерция в США в 2006 г. потеряла около $2 млрд из-за беспокойства пользователей по поводу безопасности осуществления электронных платежей, то в России большинство интернет-магазинов работают в основном по модели «оплата наличными» (cash on delivery, англ. ) по причине низкой степени распространения кредитных и дебетовых карт и общего недоверия как к онлайновым способам оплаты, так и к банковской системе вообще и к транзакциям через Интернет в частности. Кроме того, ограниченность ассортимента нередко приводит к отсутствию выбранного товара на складе интернет-магазина.

Таблица 2 Способы оплаты в российских интернет-магазинов

Как видно, отечественный рынок B2C далек от насыщения: в США его доля в общем розничном обороте достигает 15%, у нас же не превышает 1%, что объясняется низкой покупательской способностью населения и неравномерностью расположения интернет-магазинов по стране. При этом эксперты считают B2C-рынок московского региона практически сформировавшимся.

При вычислении покупательной способности населения России в целом и по регионам использованы официальные данные Госкомстата РФ. Реальное положение может отличаться в сторону увеличения, и представленная оценка может считаться нижней границей покупательной способности россиян.

Российские эксперты рынка относят успехи зарубежных коллег в этой области на счет сформировавшейся за рубежом в 1930-1940 гг. культуры каталожной торговли, привычки к удаленным заказам и развитой инфраструктуры доставки — логистике.

Таблица 3 Покупательная способность населения России по регионам

Прогнозируется, что рынок косметики будет расти до 2012 г. в два раза быстрее, чем традиционный. Учитывая, что он в России очень близок к насыщению, рост лояльности к компаниям, представляющим сетевой маркетинг, способен принести дополнительные дивиденды в ситуации сильной конкуренции.

На долю компаний прямых продаж в 2005 г. приходился 21% (в финансовом выражении — $1, 5 млрд) от общего объема рынка косметики ($6, 2 млрд).

Комментируя трэнд, руководство компании Avon в России отмечает, что сложившиеся в России и СНГ человеческие отношения гораздо более развиты, чем на Западе, и такая ситуация способствует развитию прямых продаж. Так, компания Avon гарантирует возврат потраченных средств, если клиента не удовлетворило качество продукции. Правила также позволяют обменять продукт или вернуть затраченные средства в случае возникновения проблем аллергического характера.

Таблица 4 Структура каталожной торговли по группам потребителей

Компании Oriflame удалось достичь весомых показателей в развитии сетевого маркетинга в России — это первая из сетевых косметических компаний, использующая ATL-рекламу, хотя для данного сегмента она никогда не считалась самым эффективным способом продвижения товара. В то же время в России сохраняется серьезный дисбаланс в ассортименте — 91% составляют прямые продажи косметических средств, что составляет почти треть от объема всего косметического рынка.

По прогнозам Ассоциации прямых продаж, вместе с ростом объемов ожидается увеличение выручки на отдельно взятого дистрибьютора и, как следствие, усиление конкурентной борьбы. При этом эксперты прогнозируют в ближайшее время насыщение косметического рынка России. Как известно, в ситуации сильной конкуренции растет лояльность именно к компаниям из сетевого маркетинга, продвигающим качественный товар и способным предоставить индивидуальный подбор программы.

На косметическом рынке прямых продаж компания Oriflame, сделавшая по итогам 2006 г. почти половину общемировой выручки в СНГ и странах Балтии, инвестирует в инновационные методы продвижения. Oriflame первой из сетевых косметических компаний решилась на массовую рекламу, создав при этом особую бизнес-модель в отношениях как с дистрибьюторами, так и в рекламе.

Показательно, что программа по Media Relations, реализуемая Oriflame, предполагает постоянный диалог с компанией, особенно если в опубликованном материале в негативном контексте фигурировала марка: «... Важно выяснить, чем именно вызвано недовольство журналиста. Мы знакомим с продукцией как его, так и читателей этого издания (проводим конкурсы, розыгрыши). Мы не пытаемся таким способом купить редакцию, мы говорим с ними напрямую. Ведь по сути вещей выясняется, что негатив относится не к самой марке, а только к сетевому маркетингу».

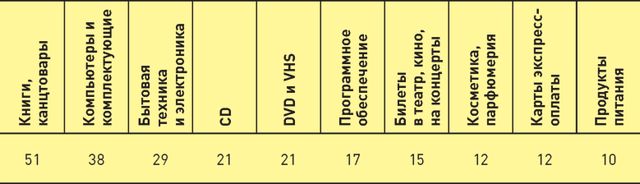

Таблица 5 Покупки через интернет

Агентство FMC Group разработало для компании коммуникационную программу, ключевым элементом которой является пресс-папка «Новости by Oriflame», с рубрикатором и цветовой гаммой для каждой из 12 глав, соответствующих косметическим сериям, входящим в ассортимент компании. Отношения со СМИ осуществляются путем рассылки тематических пресс-релизов с новинками продукции, сезонными тенденциями макияжа, новостями из жизни компании. Каждый них представляет собой полноцветный мини-буклет с информацией о новинке, а также набор слайдов с изображением продукции и фирменный CD-ROM с записью всей графической и текстовой информации, содержащейся в пресс-релизе.

На начальном этапе реализации коммуникационной программы вместе с сопроводительным письмом в СМИ была распространена пресс-папка и проведена серия личных встреч с представителями ключевых СМИ с целью добиться от них поддержки проекта. Простота и удобство коммуникационной программы и организованная агентством медийная поддержка программы способствовали выполнению поставленных задач.

В целом, доля компаний, работающих напрямую, в 2005 г. составила 21% и достигла $1, 5 млрд.

Считается, что инвестиции в полномасштабный интернет-гипермаркет с широким диапазоном товаров, собственной логистикой, максимально возможным набором средств оплаты и доставки, а также необходимым для достижения известности рекламным бюджетом составят $4-8 млн.

На рынке мобильной связи «ВымпелКом» в декабре 2005 г. реализовал маркетинговую программу, предусматривающую предложение протестировать тариф «Простые вещи» компании «БиЛайн». Абоненты других операторов, много общающиеся с абонентами «БиЛайна», получили предложение оценить качество услуг этого оператора. Курьеры доставляли SIM-карты «ВымпелКома» всем желающим: в рамках тестирования так называемого адресного маркетинга с июля по ноябрь 2005 г. было роздано 1295 SIM-карт, а с 23 по 30 ноября проведена пилотная кампания, на основании итогов которой и началась реализация программы прямого маркетинга.

Несмотря на то что маркетинговая служба «ВымпелКома» была удовлетворена результатами прямого обращения к абонентам, вовлеченными в акцию оказались меньше половины. Аналитики рынка тогда скептически отнеслись к подобной акции, так как абоненты в подавляющем большинстве случаев отрицательно реагируют на звонки рекламного характера на их личные мобильные телефоны, вспоминая, что еще несколько лет назад многие состоятельные абоненты «ВымпелКома» получили по почте адресную рассылку подключиться к МТС.

Используемая литература: Музыкант В. Л.

Маркетинговые основы управления коммуникациями / В. Л. Музы-

кант. - М.: Эксмо, 2008.- 832 с. — (Полный курс MBA).

Скачать реферат:

Пароль на архив: privetstudent.com